банк внес в черный список что делать

Сложные вопросы: «черный список» Центробанка

Что делать тем, кто в него попал

Что за список? Он правда черный?

По сути, это список неблагонадежных клиентов или тех, кого какие-то банки посчитали неблагонадежными. Черным его называют обыватели, потому что у тех, кто в этом списке, появились проблемы с открытием счетов и обслуживанием в банках.

Как в него попадают?

Когда клиент ведет себя подозрительно, банк запрашивает у него документы и пояснения. Если по мнению банка операция сомнительная, клиенту отказывают в проведении операции и даже закрывают счет.

По закону № 115- ФЗ о таких случаях банки обязаны сообщать в Росфинмониторинг. Там информацию анализируют и на ее основании принимают решение о включении клиента в список.

Список неблагонадежных клиентов формируют не банки. Они только передают информацию о своих подозрениях, потому что обязаны это делать по закону.

Банки за мной следят?

Да. По закону все банки должны следить за операциями и проверять, куда и за что клиенты перечисляют деньги. Если что-то кажется подозрительным, банк не может провести операцию. А если клиент не предоставляет документы и пояснения, ему могут закрыть счет. Это требование федерального закона.

Ни один банк не хочет навредить своим клиентам и не запрещает операции просто так. Но с другой стороны, если банк будет плохо проверять клиентов, то у него будут проблемы, которые коснутся всех.

Что будет, если я в него попаду?

У клиентов из этого списка могут возникнуть проблемы с открытием счета и банковским обслуживанием. Из-за этого некоторым пришлось даже свернуть бизнес или заново регистрировать фирму.

В Тинькофф-банке проблему со счетами клиентов решают так.

Компания пришла в Тинькофф-банк. Банк видит, что компания есть в списке, и просит у нее дополнительные документы: выписку по счету из другого банка, пояснения или что-то еще с учетом конкретной ситуации.

При проверке может выясниться, что небольшая сумма налогов «Ромашки» — это ошибка бухгалтера. Если компания обещает исправить ситуацию и сможет это подтвердить, ей откроют счет.

Первое время придется предоставлять подтверждающие документы почти по всем операциям. Если проблем не возникает, «Ромашка» будет дальше обслуживаться в банке.

А как это будет работать в других банках?

Это знают только сами банки.

В каждом из них есть подразделение, которое проверяет клиентов, их документы и следит за их операциями. Стандарты и принципы работы таких подразделений могут отличаться. У Тинькофф-банка один подход, у другого банка может быть похожий или другой.

Это не хорошо и не плохо. То, что подойдет для одного клиента, окажется неприемлемым для другого. Все ситуации разные. Чтобы узнать, как это работает в других банках, лучше там и спросить.

Можно ли выйти из этого списка?

Теоретически можно, но это не главное. Можно быть в этом списке и все равно открывать счета и проводить операции.

Банк в любом случае проверит клиента и его бизнес. Если всё в порядке, бояться нечего.

ЦБ говорит, что можно не выходить из списка. Банки не должны отказывать клиенту в работе только на том основании, что он там есть. Но у банка могут быть и другие основания, потому что каждая ситуация индивидуальная.

Почему все так сложно?

Потому что обнал — это серьезная проблема и с ней нужно бороться.

Справедливости ради: есть вещи посложнее. Центробанк хотя бы пытается что-то объяснить: выпускает рекомендации, инструкции и письма. Может быть, они не очень понятные и не все гладко работает, но они хотя бы помогают разобраться.

В других сферах бывает сложнее. Например, никто до сих пор точно не знает, какие данные считать персональными, хотя за нарушения можно получить огромный штраф.

Или вот еще: плату за общедомовые нужды должны начислять по счетчикам, но пока считают по нормативам, и это законно. А нотариусы уверяют, что могут проверять дееспособность участников сделки, но на самом деле нет. Даже Конституционный суд спорит с Верховным. Сложно — это смотря с чем сравнить.

Подпишитесь, чтобы вовремя узнать, как работают законы, разобраться в сложных вещах и не потерять деньги: https://journal.tinkoff.ru/subscribe/

Это правда?

Еще правда в том, что в этом законе не все понятно, а наказание за нарушение строгое. Список неблагонадежных клиентов начали формировать несколько месяцев назад: механизм до сих пор дает сбои и причиняет неудобства. Центробанк выпускает информационные письма и рекомендации по работе с клиентами из списка, но пока не все вопросы решены.

Еще правда в том, что некоторые клиенты некоторых банков на самом деле занимаются обналичкой, транзитом и другими нехорошими делами. Государство и Центробанк пытаются с этим бороться. Такая борьба связана с ограничениями для людей и бизнеса, но уж как есть.

Юристы Тинькофф-банка просили предупредить вас, что эта статья написана экономистом и предпринимателем, а не сотрудником банка и может не совпадать с позицией Тинькофф-банка, Центробанка или любого другого банка. Если есть сомнения и вопросы, пишите письма в банк и ЦБ — официальная бумага всяко надежнее, чем статья в блоге.

Выйти из черного списка

У банков есть черный список. Если банк отказал в счете или переводе со счета, компания оказывается в специальном списке. Компании называют его черным. Сегодня разбираемся, что это такое и как из него выйти.

Что за черный список?

Есть 115-ФЗ. Это закон «О противодействии легализации доходов, полученных преступным путем». Закон борется с темным доходом — от терроризма до обналичивания.

По 115-ФЗ банки обязаны помогать выполнять закон. Для этого они проверяют компании на двух этапах: когда компании открывают счет и когда работают со счетом.

По итогам проверки банк вправе отказать в счете, переводе денег со счета или расторгнуть договор в одностороннем порядке. Во всех случаях клиент оказывается в спецсписке банков или черном списке. Какие компании вошли в список — знают все банки.

Для борьбы с обнальщиками банки могут блокировать доступ к личному кабинету или снижать лимиты на переводы физлицам и снятие наличных. Всё это — не причина для черного списка. Если такое случилось с компанией, компания не оказывается в списке.

То же самое с блокировкой счета из-за налогов. Бывает, компания недоплатила налоги или вовсе просрочила, тогда налоговая блокирует счет. Несмотря на блокировку, компания не попадает в черный список.

Чем грозит список?

Нет закона, который обязывает банк не работать с компаниями из черного списка. Каждый банк сам решает, как его использовать. Например, может считать список подсказкой присмотреться к компании, а может — причиной не открывать счет.

Одного списка для отказа мало. Центробанк опубликовал письмо, где прямо об этом говорит: появление компании в черном списке — не повод для отказа в счете или переводе.

Если клиент пожалуется в ЦБ или подаст в суд, банк не сможет использовать список как аргумент в духе: «Раз компания в списке, значит, она точно мошенничает, и я вправе не открывать счет». Банку придется доказывать, что он прав и принял решение на основе многих критериев, а не только из-за списка.

Как попадают в список?

На список работают банки, Росфинмониторинг и Центробанк. Цепочка длинная, вот как она выглядит, если банк отказывает в переводе:

банк отказал в переводе

передает информацию Росфинмониторингу

Росфинмониторинг собирает сведения от всех банков и пакует в единый список

передает список Центробанку

Центробанк рассылает список банкам

В списке — название компании и реквизиты. Банки не знают, кто внес компанию, но знают, на каком этапе. В этом помогают коды отказа: есть код отказа в счете, переводе и код расторжения договора.

Центробанк рассылает список каждый день, обычно после трех дня. Мы не знаем, как быстро Росфинмониторинг сводит данные от банков. Есть предположение, что с момента отказа компания окажется в списке через день-два.

За отказ в счете можно оказаться в списке?

Банк не открывает счет, пока не проверит компанию. Главная цель проверки — убедиться, что клиент ведет настоящий бизнес, а не зарабатывает на обналичивании незаконных денег. Если банк сомневается в компании, он отказывает в счете.

Не любой отказ приводит к черному списку. Чтобы оказаться в списке, надо получить отказ после того, как компания подпишет официальный документ на счет. Сейчас это бумажное заявление:

Подать заявку на счет и попробовать банк можно без бумажного заявления. Есть банки, которые регистрируют в два этапа: сначала на сайте, а потом — с заявлением. Такое есть в Модульбанке. Клиент регистрируется и получает реквизиты расчетного счета, а потом открывает счет по бумагам, и об этом уходит уведомление в налоговую.

Так вот, если банк отказал на этапе регистрации на сайте, это ничего. Компания не попадет из-за этого в черный список.

Не все банки открывают счет в два этапа, есть такие, кто принимает только бумаги, без регистрации на сайте. Если есть опасения из-за отказа, надежнее заранее узнать об этом, а еще лучше — подготовиться к проверке.

Кажется, я в списке. Как узнать причину?

Если банк отказал в счете или переводе, компания вправе спросить о причине, а банк обязан ответить.

В законе нет требований к формату ответа. Судя по всему, это зависит от банка. Мы не знаем, как банки будут отвечать, но есть предположение — банки расскажут только об открытых причинах.

У банков есть открытые и закрытые причины. Открытые — это причины из открытых источников: сайта налоговой, миграционной службы и службы приставов. В таких источниках банк проверяет, например, нет ли регистрации на массовом адресе или сколько исков против компании.

Нельзя сказать наверняка, но думаем, что стиль и уровень подробностей в причинах будут, как в справочнике Росфинмониторинга.

Справочник — это код отказа и его расшифровка. Банки используют коды, когда сообщают Росфинмониторингу об отказе. С их помощью Росфинмониторинг понимает, что вызвало подозрение у банка. Пока Росфинмониторинг никуда не передает эти коды, в черном списке их нет.

Банки не обязаны использовать формулировки из справочника, но чтобы вы были готовы, показываем пример:

С поправками в 115-ФЗ банки обязаны рассказывать причину отказа, но раз нет требований к формату ответа, могут ответить коротко:

«Операции по вашему счету нарушают требования 115-ФЗ».

Если компания может быстро исправить причину, возможно, банк о ней скажет и поможет решить:

«Ваши платежи вызывают подозрение. Пожалуйста, покажите договоры, по которым платите. Мы всё проверим еще раз».

Даже если банк называет только открытую причину, это тоже полезно. Так можно понять, что не так, и исправить. Вот что говорит Модульбанк:

Некоторые банки и без поправок в 115-ФЗ раскрывают открытые причины, потому что они помогают исправить проблему, при этом банки не выдают секреты. Но теперь отвечать обязаны все банки.

Как выйти из списка?

Последний вариант списка появился в июле 2021 года. По 115-ФЗ компания вправе доказать банку, что с ней всё в порядке. Доказывать надо с помощью документов. В законе нет требований к документам, компания сама решает, что присылать. Задача — показать, что компания существует, работает с настоящим бизнесом, без обналичивания незаконных денег.

Если банк отказывает в переводах со счета, обычно он запрашивает документы, чтобы разобраться. Вдруг компания только выглядит подозрительно, а так всё в порядке. Вот что можно прислать:

Компания и без поправок могла прислать документы о себе, если хотела доказать, что всё в порядке, — такого запрета нет. Зато теперь банк обязан их принять, проанализировать и дать ответ. Для ответа есть срок — десять рабочих дней. За это время банк должен разобраться с документами и решить, отказывать компании дальше или нет.

Возможно, после второй проверки банк убедится, что у компании настоящий бизнес и нет причин для отказа. Тогда он обязан сообщить об этом в Росфинмониторинг, а Росфинмониторинг — убрать компанию из списка.

Если банк после второй проверки отказал, а компания с ним не согласна, она вправе пожаловаться в ЦБ. Для этого компания подает текст жалобы на банк и документы о себе.

Для анализа жалоб создана Межведомственная комиссия при ЦБ, которая запрашивает объяснение от банка, почему тот отказал компании. У банка на ответ — три рабочих дня.

ЦБ не просто принимает документы от компании и банка, он сам их проверяет и решает, оставлять компанию в списке или убирать. У ЦБ на решение — двадцать рабочих дней.

В законе нет срока, как быстро Росфинмониторинг обязан исключить компанию из списка. На всякий случай лучше закладывать два месяца — это время займет повторная проверка в банке и ЦБ, если понадобится.

Если банк отказал в счете или переводе, разбираться с отказом лучше сразу. Только этот банк сможет исключить компанию из списка, поэтому неважно, сколько банков согласились работать с компанией, она всё равно останется в списке. И она там будет, пока банк с отказом не отзовет его.

Сервис «Белый бизнес» Модульбанка

Чтобы не тратить время на разбирательства с черным списком, надежнее посмотреть критерии, по которым банк оценивает компанию, и постараться их придерживаться.

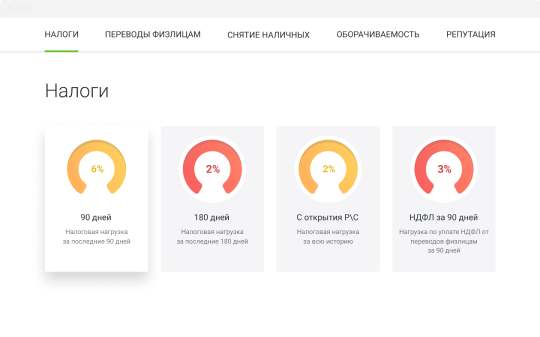

А можно самим ничего не делать и подключить «Белый бизнес» Модульбанка — это сервис, который помогает избежать отказа банка. Для этого он анализирует налоговую нагрузку, переводы физлицам, деловую репутацию партнеров — всего семнадцать критериев.

По итогам анализа компания получает рекомендации: сколько доплатить налогов, какие партнеры могут вызвать подозрение у банка, что не так с переводами или остатком на счете:

«Белый бизнес» могут подключить любые компании и ИП, для этого необязательно быть клиентом Модульбанка.

«Белый бизнес» для контроля рисков

Проверяем надежность партнеров, объем переводов и количество налогов, даем рекомендации, как уберечься от вопросов налоговой.

Как выйти из черного списка банков. Свершилось: приняли поправки в 115-ФЗ

На минувшей неделе в третьем чтении принят законопроект № 313457-7, который вводит механизм «реабилитации» физических и юридических лиц, которым было отказано в заключении договора банковского счета (вклада) или проведении операции.

Поясним, речь идет о «списках отказников» или так называемых «черных списках», которые были сформированы согласно Положению Банка России от 20.07.2016 № 550-П.

Какие изменения для банков и их клиентов содержатся в новом законопроекте? Разъяснения по этому вопросу подготовили специалисты Ассоциации российских банков.

В банк надо представить документы

Далее клиент вправе представить в эту организацию документы и (или) сведения об отсутствии оснований для принятия указанного решения об отказе. Банк обязан рассмотреть представленные клиентом документы и (или) сведения и в срок не позднее 10 рабочих дней со дня их представления сообщить клиенту об устранении оснований, в соответствии с которыми ранее было принято решение об отказе либо о невозможности устранения соответствующих оснований исходя из документов и (или) сведений, представленных клиентом.

В законе не сказано, какое именно подразделение банка должно рассматривать указанные обращения клиентов. Однако стоит заметить, что представители Банка России, комментируя еще Методические рекомендации 29-МР, указывали, что данное подразделение должно быть отличным от специального структурного подразделения в сфере ПОД/ФТ.

Можно понять логику, которой руководствуется Банк России, – кажется, что подразделению, принявшему решение об отказе, будет сложнее изменить свою точку зрения и пересмотреть его. Однако именно для этого клиенту, который направляет в кредитную организацию жалобу, необходимо предоставить сведения и документы, которые помогут по-новому оценить ситуацию и в свете новых фактов отменить ранее принятое решение об отказе в проведении операции или принятии на обслуживание.

Сейчас же может сложиться ситуация, когда правомерность ранее принятого решения об отказе будут оценивать сотрудники кредитной организации, не являющиеся экспертами в области ПОД/ФТ. Банкам предстоит аккуратно решить эту непростую кадровую задачу, отметили в АРБ.

Куда обратиться после отказа банка

Банки обязаны представлять в межведомственную комиссию мотивированное обоснование принятого решения об отказе от проведения операции или об отказе от заключения договора банковского счета (вклада), а также мотивированное обоснование о невозможности устранения оснований, в соответствии с которыми было принято данное решение. Решение межведомственной комиссии является обязательным для кредитной организации.

После получения банком решения межведомственной комиссии об отсутствии оснований, в соответствии с которыми ранее было принято решение об отказе от проведения операции или об отказе от заключения договора банковского счета, такой банк обязан направить в уполномоченный орган информацию об отзыве ранее направленного сообщения об отказе, а в случае обращения физического или юридического лица в банк не вправе отказать заявителю в проведении операции или в заключении договора банковского счета (вклада) соответственно.

Требования к заявлению, состав межведомственной комиссии, порядок и сроки рассмотрения межведомственной комиссией заявления и документов и сведений, представленных заявителем, и порядок принятия решения по результатам такого рассмотрения устанавливаются Центральным банком по согласованию с уполномоченным органом.

Банки будут отзывать отказы

На деле это означает появление механизма регулярного отзыва ранее направленных в ФСФМ сообщений об отказе.

Положения закона, регламентирующие механизм «реабилитации», вступят в силу по истечении девяноста дней после дня официального опубликования.

В настоящее время законопроект находится на рассмотрении в Совете Федерации.

Как восстановиться из черного списка банков?

Кошмарный сон любого человека, который от случая к случаю пользуется кредитами, — это попасть в список потенциально неблагополучных заемщиков. Генеральный директор компании «Правокард» Станислав Каплан рассказывает о том, как выбраться из банковского черного списка.

Так называемый черный список банков — это единый банковский реестр, содержащий информацию о недобросовестных заемщиках. В него вносят данные о тех клиентах, которые так или иначе испортили свою кредитную историю, то есть не исполняли добросовестно свои обязательства перед банком. Своевременное погашение кредита — самый простой способ не попадать в черный список.

Однако в жизни бывают разные непредвиденные ситуации, которые невозможно спрогнозировать на 10–20 лет вперед, а именно на такой срок обычно заключаются ипотечные договоры. Если в силу каких-то непредвиденных обстоятельств вы просрочили часть выплат и не смогли урегулировать ситуацию, есть риск оказаться в числе неблагонадежных лиц.

Многие начинают паниковать: «А вдруг у меня долг в один рубль остался, а из-за процентов вырос до миллиона? А что, если я забыл о каком-то платеже тысячу лет назад? Теперь мне никогда ни один банк не даст кредит?!» Не волнуйтесь.

Попасть в реестр недобросовестных плательщиков, безусловно, неприятность, но точно не приговор. Финансовое учреждение принимает информацию к сведению, но никто не обязывает банк отказывать вам. Итоговое решение кредитные организации принимают на основе данных, предоставленных заемщиком (то есть на основе анализа текущей ситуации в целом).

Это закреплено законодательно. Банк России в своем информационном письме от 15.06.2017 N ИН-014-12/29 «Об учете информации о случаях отказа от проведения операций, от заключения договора банковского счета (вклада), о случаях расторжения договора банковского счета (вклада) с клиентом, доведенной Банком России до поднадзорных организаций, при определении степени (уровня) риска клиента» указал, что если клиент получал отказы в сотрудничестве с другими финансовыми учреждениями, то это не может быть единственным основанием для отказа в предоставлении услуг.

Кроме того, забытый долг в один рубль — это скорее мифическая ситуация, а не реальная.

Если вы знаете, что у вас когда-то были проблемы с погашением кредита, то в ваших силах смягчить ситуацию.

Вот несколько способов склонить банк в вашу пользу:

Далее стоит выработать план действий и придерживаться его.

Шаг № 1. Получите достоверную информацию о черном списке

Если вы подозреваете, что можете получить отказ в кредите, запросите выписку о своей кредитной истории. Не все знают, что по законодательству каждый гражданин РФ имеет право раз в год получать такой документ. Для этого необходимо лично обратиться в Бюро кредитных историй (БКИ) с документом, удостоверяющим личность, или же отправьте в БКИ заказным письмом заверенное у нотариуса обращение на получение выписки. Если вы обнаружили себя в списке неблагонадежных заемщиков, не стоит отчаиваться. Далее нужно работать над тем, чтобы покинуть ряды «черносписочников».

Шаг № 2. Выясните, почему вас занесли в черный список

Если вы не знаете, по какой причине оказались в списке неблагонадежных заемщиков, рекомендуем обратиться в банк, отказавший в предоставлении кредита. Необходимо подготовить соответствующее заявление и приложить документы, обосновывающие неправомерность внесения в реестр недобросовестных клиентов. По результатам рассмотрения заявления и документов, банк принимает одно из двух решений:

Шаг № 3. Выйдите из черного списка

Один из вариантов исправления собственной кредитной истории — это… оформить другой кредит, но на меньшую сумму (например, на покупку бытовой техники, недорогого телефона и т. п.). Сделать это можно, например, в банке, который вам выдал дебетовую карту зарплатного проекта. Остается исправно и своевременно погашать новый кредит. После закрытия кредита у вас появится положительная кредитная история, которая может нивелировать прошлый неудачный опыт. Клиент доказывает свою добросовестность и платежеспособность, тем самым восстанавливает доверие банков.

Запасной план: включите режим ожидания

Чаще всего после определенного срока информация о внесении в черный список автоматически обнуляется по сроку давности. Как правило, срок ограничения на оформление кредита составляет от трех до пяти лет. Конечно, это не безусловное основание для возобновления сотрудничества с клиентом, с которым ранее случился «конфликт». Но если вы готовы долго ждать и понимаете, что нарушение было рядовым, то можно попробовать и такой вариант.

Текст подготовила Александра Лавришева

Как выйти из черных списков банка: инструкция для предпринимателей

Вам отказали в открытии счета или обслуживании? Возможно, компания в черном списке у банков. Что делать и почему это могло произойти — узнаете из этой статьи.

Разбираем такие вопросы:

Черный список организаций в банках: что это и как компании там оказываются?

Черный список — это перечень фирм, которым банки отказали в обслуживании, потому что заподозрили в нарушении законодательства.

В соответствии с 115-ФЗ банки обязаны контролировать деятельность клиентов, чтобы не допустить отмывания денег. Проверки проводятся и перед открытием счета, и потом, в процессе его обслуживания.

Если результаты проверки не удовлетворили банк, он может отказать в открытии счета, выполнении операции или расторгнуть договор в одностороннем порядке. Ваша компания при этом окажется в так называемом черном списке, доступ к которому есть у всех финансовых учреждений.

Некоторые ограничения не приводят к попаданию в черный список. Например, если счет был заблокирован из-за недоплаты или несвоевременной уплаты налогов, вы там не окажетесь. Как и в случае снижения лимитов на переводы физлицам и снятие денег, которое применяется для предотвращения обналички средств.

Чтобы не допустить блокировки счета, важно вовремя и в полном объёме уплачивать налоги и сборы. Возьмем сдачу отчетов, расчет отчислений и общение с контролирующими органами на себя!

Что будет, если попасть в черный список банков?

Некоторые банки откажут вам в обслуживании. Каждый банк сам решает, работать ли с компаниями из списка.

В Информационном письме № ИН-014-12/29 ЦБ РФ сообщил, что факт присутствия в черном списке не может считаться полноценным основанием для отказа в открытии и обслуживании счета.

Если вы решите оспорить отказ, обратившись в суд или ЦБ, банку придется пояснить, на основании каких критериев было принято решение.

Как узнать, что банки поставили в черный список?

Наверняка — никак, т. к. доступ к нему есть только у банков. Если вам отказали в открытии счета или обслуживании, можно предположить, что компания была внесена в этот список.

Присутствие ИП или юрлица в черном списке — не единственная причина, заставляющая банк осторожничать. Отказ может быть связан с множеством других факторов:

Подозрения может вызвать также регистрация на массовом адресе, участие учредителя в других юрлицах, наличие исков против компании и т. п. Чтобы понять, по каким критериям вас оценивают в банке, изучите Методические рекомендации ЦБ РФ № 18-МР и № 19-МР.

С 30 января 2021 действует новая редакция закона «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма», которая обязует банки в течение пяти рабочих дней с момента принятия решения пояснить клиентам причины отказа в открытии счета или проведении операции. Формулировку и полноту ответа закон не регламентирует — вам могут сообщить, что операция нарушает 115-ФЗ, и не вдаваться в детали.

Как выйти из черных списков банка?

В соответствии с новой редакцией 115-ФЗ вы вправе попытаться доказать банку, что ведете законную деятельность, а банк обязан провести повторную проверку. Он может пересмотреть свое решение, если сочтет доказательства убедительными.

После отказа в проведении операции, сотрудники банка могут запросить документы, чтобы прояснить ситуацию. Например, договор с контрагентом или платежку, подтверждающую уплату налогов в срок и в полном объёме. Если предоставите бумаги, банк обязан в течение 10 рабочих дней проанализировать их и сообщить о своем решении.

Если выяснится, что компания ни в чём противозаконном не замешана, вопрос, как выйти из списка 115-ФЗ, решен. Банк сообщит о факте проверки и ее результатах в Росфинмониторинг, и ваша компания будет исключена из перечня неблагонадежных.

Если откажет и Центробанк, остается суд. Уверены в своей правоте? Заручитесь поддержкой опытного юриста и подайте иск.

Закон не регулирует срок удаления компании из черного списка. Рассчитывайте на 2 месяца — столько обычно занимает повторная проверка банком и рассмотрение жалобы Центробанком. Суды могут длиться дольше.

Махнуть рукой на отказ и уйти в банк, который согласится взять вас на обслуживание, — не лучшее решение. Компания останется в списке до тех пор, пока банк, из-за которого она туда попала, не отзовет отказ.

Компания в черном списке у банков. Что делать?

Чтобы банки не поставили в черный список, изучите закон 115-ФЗ — поймете, каких операций стоит избегать. И обязательно заручитесь поддержкой профессионального бухгалтера, который поможет работать безопасно.

В Фингуру вы будете застрахованы от ошибок на миллион рублей. Забудьте о проблемах с налоговой и оплате штрафов из своего кармана!