банк заморозил деньги на карте что делать

Ваш счёт заблокирован. Почему вы не можете пользоваться деньгами?

Страшный сон любого — денежный счёт заблокировали. Сегодня крупные сбережения у большинства людей лежат в банке, поэтому блокировка равна потере доступа к большим деньгам. Оказавшийся в такой ситуации человек чувствует себя беззащитным. Что могло привести к заморозке денег, и как избежать этой процедуры?

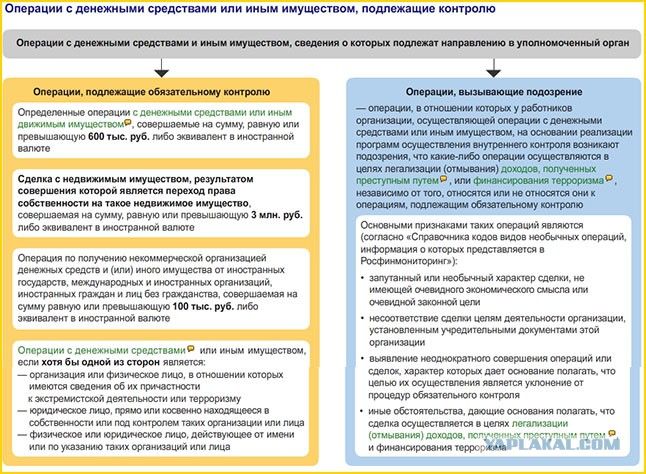

Вчера ещё спокойно пополнял счёт и снимал с него деньги, а нынче — банк косится с подозрением на «отмывание доходов». Счёт физического и юридического лица могут заблокировать по закону № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма». Почему это может произойти? Как однажды утром не столкнуться с «заморозкой» личных финансов?

Ни снять, ни положить

Видов блокировки может быть несколько — как и причин. У каждой свои подводные камни.

Счёт заморозили полностью

Вы не можете пополнять счёт и снимать с него деньги, проводить переводы. Расходные операции разрешены в минимальных процентах.

Почему произошло?

Владельца счёта подозревают в финансировании терроризма по так называемому антиотмывочному закону. Есть другие причины — исполнительное производство, блокировка в рамках уголовного дела. Счёт арестовал суд или ФССП.

Операции приостановили частично

Нельзя снять наличку, редко разрешается пополнять счёт. Платежи проводить можно, интернет-банк блокируют редко.

Почему произошло?

Счёт мог заблокировать сам банк — заподозрил в незаконной предпринимательской деятельности. Например, человеку из другого региона постоянно приходят деньги от юридического лица. Банк решил, что клиент — незаконный фрилансер.

Причин может быть много. Это также ссудная задолженность, счёт могли арестовать на время по иску судебного пристава из-за долга по административному правонарушению. Но в таком случае чаще «замораживают» сумму долга на счёте.

Транзакция не прошла

Банк отказал в проведении операции или приостановил транзакцию. Ограничения будут действовать до выяснения обстоятельств.

Почему произошло?

Причина совпадает с предыдущим пунктом — банк заподозрил клиента в незаконном предпринимательстве. Чаще всего финорганизации обращают внимание на счета физлиц, которые пополняют юридические лица, не работодатели.

Банк может заблокировать перевод от фирмы, которая постоянно пополняет счет «физика» некрупными суммами. По закону № 115-ФЗ кредитная организация может заблокировать перевод больше 600 тыс. рублей в адрес физлица от бизнеса. Но адвокаты отмечают, что банки «замораживают» и менее крупные переводы — на 200 и 150 тыс. рублей.

Все операции приостановлены

Банк может не просто остановить обслуживание, но и расторгнуть договор с вами. Более того — кредитор вправе потребовать вас вывести деньги в другую финансовую организацию.

Почему произошло?

Кредитная организация на протяжении года более двух раз отказала вам в операции по вашему распоряжению.

Счёт заблокировали: я потеряю деньги?

Если кредитор отменил операцию или «заморозил» перевод, то деньги банк вернёт обратно, как только вы подтвердите транзакцию. Если вы увидели, что деньги «зависли», свяжитесь с банком.

Когда банк «заморозил» ваш счёт, то вы теряете частичную возможность пользоваться деньгами. Всё зависит от типа блокировки и причины. Возможно, вам заблокировали только снятие наличных и пополнение, но операции в мобильном банке с переводами не ограничили. Полное распоряжение деньгами вы получите после того, как банк снимет блокировку.

Заморозка случилась — что делать?

Узнав о блокировке, обратитесь в банк. Потребуйте официальное уведомление о блокировке счёта или приостановке операции. Писать в ЦБ жалобу можно только в одном случае — когда банк вам отказал.

Также можно позвонить на горячую линию кредитора и рассказать о произошедшем. Уточните причину блокировки счета или заморозки перевода. Обязательно узнайте, на каком законном основании операцию или счёт «заморозили»!

Также уточните тип блокировки: так вы узнаете, что можно делать с деньгами на счёте, а что нет. Банк предоставит список требований, которые вы должны выполнить. Кредитору нужно обоснование перевода, который вызвал у него подозрение. С готовым пакетом документов обращайтесь в банк. Внимательно проверьте список! Если какого-то бланка нет, банк может вам отказать.

Рассмотрение обращения и отмена ограничений занимает два — четыре месяца.

Причины в списке нет, но счёт заблокирован

Как банк блокирует перевод?

Если ваш счёт заблокирован, паниковать рано. Подавайте прошение в банк и предоставьте кредитору все бумаги, которые он потребует. Не угрожайте сотрудникам банка жалобой в ЦБ и не скандальте. Иначе вы можете только усугубить ситуацию.

Зачем банк замораживает ваши деньги

Или как платить картой за границей

Декабрь 2014. Ася снимала наличные в немецком банкомате. Курс был 78 рублей за евро.

Через несколько дней банк списал деньги по курсу 102,5 рубля за евро. Журналисты РБК рассказывают, как Ася потеряла одиннадцать с половиной тысяч и узнала, что банки списывают деньги не сразу.

В статье разберем, зачем банки замораживают деньги, когда не стоит платить рублевой картой, как избежать двойных блокировок и как разморозить деньги после отпуска.

Что такое холд или заморозка

Я живу в Нижнем Новгороде. Иду в «Красное и белое» за пино гриджио, расплачиваюсь рублевой картой. Банк присылает смс, что покупка оплачена. Но деньги еще на счете.

Деньги на счете, но банк их отложил. Я не расплачусь ими в супермаркете, не куплю билеты в кино и не сниму наличные. Банкиры говорят, что эти деньги заморожены, или «в холде».

Следующие дни банки и платежная система общаются без меня:

Обычно этот диалог идет 3—5 дней, в праздники дольше. Если продавец не подтвердит платеж, банк вернет деньги на карту.

Если бы банки были людьми, то выглядело бы это так:

Вы знаете, сколько денег лежит у вас на карте. При каждой операции банк замораживает часть этой суммы. Кажется, потратить больше, чем есть, нереально. Это не так. При заморозке денег вы можете уйти в минус даже по дебетовой карте.

Когда платите картой, банк замораживает деньги на счете и платит через 3—5 дней.

Как холд угрожает вашей карте

Если платить рублевой картой за границей, сумма покупки увеличивается. Виноваты дополнительные конвертации и комиссии. Заморозка денег тоже влияет на цену.

Когда платите картой за рубежом, банк замораживает деньги по курсу на день покупки. Подтверждение платежа придет через несколько дней. Курс валюты изменится, и банк спишет со счёта сумму по новому курсу. Если курс вырос, то вы заплатите больше.

Допустим, 11 января вы купили шестой Айфон в фирменном магазине «Эпла» на Пятой авеню. Расплачивались рублевой картой «Виза» по курсу банка — 75,5 рубля за доллар. Сколько денег банк спишет со счёта?

Айфон у вас в руках пятый день, но вы переплатили 1493 рубля.

Ваш банк резервировал 649 долларов по курсу 75,5 рубля за американский доллар. Банк продавца и платежная система четыре дня подтверждали платеж, курс вырос на 3%. У вашего банка нет вариантов — он списывает 649 USD по новому курсу. Се ля ви.

Курс растет — вы переплачиваете. Курс падает — вы в плюсе. Если вы купили Айфон 18 декабря 2014 года, то вы сэкономили 10—20%: следующие восемь дней рубль отвоевывал свои позиции. С таким чутьем надо играть на бирже.

Курс доллара или евро меняется несколько раз в день, поэтому не оплачивайте покупки в валюте рублевой картой. Платите наличными или оформите валютную карту. Если валюта цены и карты одна, заплатите ровно по чеку.

Если планируете большую покупку в валюте, оформите валютную карту.

Как правильно замораживать деньги

Бывает так: вы бронируете номер в Париже через «Букинг», гостиница проверяет вашу банковскую карту и замораживает сумму за сутки. Или при заселении менеджер требует депозит 50 евро: вдруг вы устроите гарлем шейк в номере. Снова протягиваете дебетовую карту.

При выезде вам дают счет, вы ставите подпись, отель берет с вас полную стоимость проживания. Теперь ваши деньги заморожены дважды: сумма за гостиницу и бронь, или депозит.

Для иностранного банка бронь, депозит и оплата проживания — разные операции. Им нет дела до ранее замороженных денег, что вы не снимете наличные или не купите сувениры близким. Скорее всего, вы услышите заученную фразу:

«Всё будет хорошо, деньги сами вернутся к вам на карту… позже.»

Чтобы избежать двойной заморозки, старожилы туристических форумов советуют:

Так вы защитите свои деньги и будете наслаждаться поездкой, а не искать советы на форумах и считать каждый рубль.

Бронируйте отель или машину кредитной картой. Так вы заморозите деньги банка, а не свои.

Как разморозить деньги на счете

Если продавец не подтверждает платеж, банк размораживает деньги. Срок ожидания зависит от вашего банка. Обычно деньги в холде от 14 до 45 дней.

Чтобы разморозить деньги быстрее, позвоните в банк. Скажите, что вы уже оплатили отель или аренду машины. Уточните, какие документы помогут досрочно разморозить средства.

Банку важно, чтобы продавец не имел к вам претензий. Позвоните или напишите в отель, прокат авто, попросите прислать факс или письмо с подтверждением оплаты. Идеальный вариант, если в письме укажут номера операций оплаты и бронирования.

Отправьте документы в банк, приложите копии квитанций и чеков. Так вы поможете банку подтвердить, что вы честный путешественник. Банк может пойти навстречу и снять блокировку за 3—5 рабочих дней — деньги вернутся вам на карту.

Помогите банку разморозить деньги быстрее.

Упс! Ваша карта заблокирована!

Проблема блокировки банковских карт — по настоящему массовое явление, обсуждаемое на улицах, в соцсетях, в прессе и на самом высоком уровне. Почему это происходит и как избежать проблем. Разберемся?

Итак, вы подбегаете к банкомату снять наличных или сделать перевод – и упс. на мониторе сообщение — «Операция невозможна. Ваша карта заблокирована».

Как правило, это происходит в самый неподходящий момент. Вызывает растерянность, удивление и возмущение. Понятно, что каждый расстроится.

Совет: Вдохните. Выдохните. Спокойно. Не пугайтесь. Сейчас от этого не застрахован никто.

Важно настроиться и спокойно разобраться, что от вас хотят. При этом не навредить себе. И не попасть на финансовые потери.

Почему банк замораживает карты?

А причины могут быть совершенно разным — от банальных до серьезных:

Не ждите звонка из банка — позвоните сами и объясните причины переводов или покупок.

В случае, если операция показалась банку странной или вызывает сомнение, к вам обратятся за ее подтверждением. Если клиент подтвердит операцию – она проводится.Разморозка, как правило, происходит просто и быстро – от нескольких минут до нескольких часов. Обычно это относится к операциям из другого региона или сбоям технического рода – компрометация эцп или карты, смена идентификационных данных и т.д.

Если вы операцию не совершали, а сигнал предъявления карты сработал- служба безопасности банка будет проводить расследование и искать злодеев, пытавшихся обокрасть вас и обмануть банк. После завершения расследования блокировка с карты будет снята, вам выдадут новую. Это может занять некоторое время.

В случае, когда платежи приостановлены по причине долгов или по решению судебных приставов — доступ к карте будет открыт после погашения задолженности.

Самой затяжной и утомительной является блокировка по причине подозрительных операций по указанию службы финансового контроля банка. Поэтому об этом подробнее.

Блокировка карты из-за проведения «сомнительных операций»

Если карта заблокирована из-за проведения сомнительных операций – это значит, что вы попали в периметр службы финансового контроля банка. В отношении вас возникли подозрения. В нарушении закона 115-ФЗ » О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Этот суровый закон и обязывает банки пресекать подозрительные операции своих клиентов. Банковская настороженность достает бизнесменов, предпринимателей и обычных людей — держателей карт.

Нередко блокировки странны и нелепы: «антиотмывочный» контроль блокирует переводы денег между родственниками, переводы денег с зарплатных карт. Банки запрашивают оправдательные документы, требуют личной явки в банк держателей карт – инвалидов и проявляют иные чудеса банковской бдительности.

Не так давно интернет гудел о случаях блокировки карт и на мелкие суммы 1000 руб., 2 000 руб.. Банкиры все опровергли, но прецеденты на самом деле были. И, не исключено, что и будут.

Отбиваясь от претензий общества, банки успокаивают, что операции между гражданами не входят в зону наблюдения. Но на самом деле надо знать, что от блокировки банковской карты не застрахован никто.

Подозрительные признаки

К сомнительным операциям, которые могут привести к блокировке карты, банки относят:

Если вы занимаетесь бизнесом, периметр наблюдения расширяется.

Подозрения могут вызвать также:

А вот еще о признаках:

В недалеком будущем под оперативным контролем ФНС окажутся все транзакции всех физических лиц, в том числе самозанятых и тех, кто не стал себя таким признавать. Используя блокчейн – технологии, банк будет следить за налогами граждан, а ФНС будет видеть все поступления на их счета и карты.

Как устроен банковский контроль?

Все банки встроены в российскую систему финансового контроля.

Не спешите бояться, мой читатель, уверена, что вас в этих списках нет.

Так вот, банки обязаны пресечь незаконные операции перечисленных субъектов, контролировать все финансовые потоки и предотвращать незаконные схемы. Оперативно реагировать на подозрительные операции клиентов.

Для этого каждый банк разрабатывает свою систему внутреннего контроля, создает специальную службу, назначает ответственных лиц, внедряет электронную систему реагирования на банковские операции, в которой определяет их критерии, приводящих к блокировке счетов и карт. Эта информация закрытая. К ней допущен ограниченный круг банковского персонала. Закон предоставляет банку самостоятельно относить сделки клиентов банка к «сомнительным». В общем, как банк решил — так и будет.

Банкиры, находясь в смятенье от массовых наездов клиентов и в страхе перед Центробанком и Росфинмониторингом, обратились в Центробанк за разъяснением- какие операции считать подозрительными и какие документы докажут законность транзакций. Но от Центробанка разъяснений не последовало — Набиуллина напомнила о свободе договора банка с клиентом. Понятно, что ЦБ удобно держать банки на коротком поводке и при случае у плохиша найти «косяк» и отозвать лицензию. Видимо, тотальная расчистка банков продолжится.

Под финконтроль могут попасть и «хакеры», и «обнальщики», и тайные предприниматели и самые обычные люди.

Даже в высокотехнологичном Сбербанке — «банке для друзей».

Электронная система платежей настроена на выявление подозрительных операций. И, естественно, как у любой системы, в ней бывают сбои и несостыковки.Все банковские операции анализируются автоматически и фиксируются сомнительные операции. Что попало под подозрение- анализируют эксперты — финмониторы банка. От их грамотности, квалификации, профессионализма тоже зависит немало.

Но и ответственность за «проколы» в этой сфере очень высока – существенные штрафы, лишение лицензии, привлечение к административной и уголовной ответственности должностных лиц. Должностные лица держатся за свои места. Их контролеры- Центробанк и Росфинмониторинг — особо не церемонятся.

Какие документы могут запросить?

Банк решает сам — какие оправдательные документы у вас затребовать. Это его право. Грозить судом — бесполезно. Они на стороне банков. Таких споров — масса. Суды считают, что банк вправе решать – что подозрительно, а что нет. Банк осуществляет финансовый контроль, закон в выборе способов и мер его не ограничивает.

Если вы занимаетесь бизнесом — банк затребует документы, его касающиеся — патенты, лицензии, договоры и акты к ним, накладные, налоговую отчетность, обоснования — об использовании наличности, по экономической обоснованности — и всевозможные пояснения. Фантазия не ограничена.

Как действовать?

Шаг 1. Выдохните, успокойтесь и не паникуйте. Так бывает (см. выше).

Не стоит возмущаться и призывать сотрудников банка к соблюдению прав клиента. С этого момента ваши права никому не интересны, презумпция невиновности не работает, вы под подозрением. «В отмывании доходов, полученных преступным путем, и финансированию терроризма». Забудьте, что клиент всегда прав. Чем крупнее банк, тем менее вы ему интересны как клиент, даже финансово-состоятельный.

Шаг 2. Запросите банк, в чем причина блокировки, и как побыстрее « разрулить» ситуацию. В каждом банке разные алгоритмы действий, но одно общее — сначала блокируют, а разбираются потом.

В одних банках вам разъяснят по телефону, какие оправдательные документы вам следует представить, другие – пришлют перечень по электронной почте или выложат в личный кабинет. К важным банкам придется придти в отделение.

Злиться и раздражаться на менеджера клиентского отдела не стоит. Он на что не влияет, озвучивает вам вопросы банковских финмониторов, принимает и передает документы. Спецы службы контроля банка непосредственно с вами общаться не будут. Это им запрещено.

Советую передать документы строго по описи, с указанием даты и подписи сотрудника, их получившего. Экземпляр описи заберите себе.

Если представленных документов будет недостаточно, будьте готовы подвезти недостающие.

Шаг 4. не поддавайтесь на провокации

Вам могут предлагать закрыть все счета и забрать все деньги, Тогда разблокировка не потребуется.

Пользуясь вашим уязвимым положением, банк может предложить вам перевести все деньги в другой банк или снять все деньги наличными с удержанием заградительного тарифа.

Это попытка нажиться на вас, не поддавайтесь!

С удержанием комиссии — от 5 до 20% от суммы остатка.Сумму комиссии особо ушлые банки включают в договор банковского обслуживания, блокируют счет по 115-ФЗ и настоятельно требуют расторгнуть договор, который предусматривает удержание с вас процента от остатка на счете. Суды охлаждают банковский пыл — комиссии не являются формой контроля, даже если это предусмотрено договором. Это тоже надо знать!

Совет. Если вы уверены в своей правоте, не ведитесь на провокации. Сами принимайте решение – расторгнуть договор с банком или нет. Но в любом случае – добейтесь разблокировки, снимите все подозрения, а потом переходите в другой банк. Почему это важно?

Если подозрение не будет снято, и вы убежите из этого банка в другой, в системе банковского контроля вы получите «черную» метку и испортите свою репутацию для других банков.

Шаг 5. не ведитесь на запугивания

Банки не вправе просто так взять и обвинить вас в незаконном получении средств или их переводах. Если на вас попытаются давить и требовать, «платить налоги» — заявляйте, что это не дело банка, и угрожайте судом. При обострении ситуации, угрозах и запугиваниях советую разговоры записывать на диктофон. Сохраняйте спокойствие, не ведитесь на резкости раздутых от важности банковских клерков. Помните, что обвинять вас они не вправе, и давить, кстати, тоже. А если еще и создадут проблемы банку – в виде судебных разбирательств – могут и с работы вылететь.

Шаг 6. контролируйте срок

Если блокировка не связана с финансовым надзором — срок разблокировки- от нескольких часов до 2 дней.

Финмониторы могут вас проверять до 10 рабочих дней. Дружелюбный банк решит вопрос за 1-3 дня.

Если через 10 рабочих дней карту не разблокировали – начинайте наседать. Требуйте возобновление обслуживания. Трясите всех – звоните в колл-центр, в клиентский отдел, пишите письма в личном кабинете, по электронной почте по всем банковским адресам, которые найдете, по почте отправляйте. Пусть раздражаются, но на ваши заявления реагировать банк обязан. Если банк сообщит, что оснований для «разморозки» у него нет — обращайтесь с заявлением в межведомственную комиссию Центробанка.

Возможно, ваш банк перестраховывается, не хочет брать на себя ответственность. Или недопонимает что-то.

К заявлению следует приложить пакет документов, подтверждающих законность ваших действий и правомерность операций.

Отправить заявление и документы можно по почте, но быстрее — в электронном виде через сервис «Интернет-приемная Банка России» на сайте ЦБ РФ. Срок рассмотрения заявления межведомственной комиссией ЦБ — не более 20 рабочих дней со дня обращения. Решения комиссии ЦБ для банков — обязательны к исполнению.

Шаг 7. контролируйте и фиксируйте действия по общению с банком

Ваше личное взаимодействие с банком будет ограничено колл-центром и клиентским отделом. В них работают, как правило, начинающие, менее опытные сотрудники, а нередко и не очень ответственные. Документы ваши могут заваляться или затеряться между кабинетами, а ваше дело заволокититься. Поэтому все действия держите под контролем.

После передачи документов напишите в банк электронное письмо ( или отправьте на бумаге, по почте) о том, что на требование банка вами представлены документы, какие и когда. Заявите о готовности представить, если потребуется, дополнительные документы и пояснения. По всей своей переписке ( сопроводительные письма, заявления об ускорении срока решения вопроса и другим) получайте обратную связь банка – отметки о приеме: номер присвоенного обращения в электронной системе банка, номер заявки при обращении в колл-центр или уведомление о получении заказного письма в случае почтового отправления.

Как обезопасить себя от блокировки карты?

«Не кладите яйца в одну корзину.» Английская пословица.

1.Не храните деньги в одном банке. И на одной карте.

2.Если позволяют финансы, откройте депозит в другом банке.

3.Примите за правило — предупреждать банк о предстоящих крупных поступлениях, расходах, о перемещениях за границу или в другой регион.

Это делается очень быстро, через Личный кабинет электронным письмом. Я так делаю.

4.В переводах с карты прописывайте их цель – назначение платежа. «Возврат долга» – самое безболезненное.

5.в случае блокировки счета не спорьте и не упирайтесь, представьте банку затребованные им документы.

6.храните все документы, подтверждающие ваши финансовые дела.

А пожаловаться?

Об обращении в суд

В суд стоит обращаться, если вы уверены в прозрачности своих операций, в банк представили все документы, а вам так и не разблокировали карту или счет. Или столкнулись с хамством, и не готовы терпеть. И у вас есть все доказательства ( документальные, аудио-, видео-).

Придерживаюсь мнения, что в любом случае судиться имеет смысл, если вы понесли существенные финансовые убытки, репутационные потери или серьезные моральные страдания.

О жалобе в Центробанк

Центробанк заявляет о том, что клиент вправе направить жалобу в Центробанк, если банк перегибает палку. Конечно, надзор за банками — его обязанность Но рассчитывать на скорую и дружелюбную реакцию ЦБ не стоит. Срок рассмотрения вашей жалобы – 30 дней. Сотрудники Центробанка – неторопливые и чванливые контролеры, Других, к сожалению, среди них не встречала. Отреагируют, конечно, но на скорую реакцию не надейтесь. И банк, уверяю вас, найдет достаточные основания обосновать свои действия по блокировке вашей карты.

Лучше побыстрее представьте документы в банк, снимите подозрения, а уж потом, если к этому времени ваш пыл не остынет, подавайте жалобу в Центробанк.

Вместо заключения

Возникает вопрос — зачем банку блокировать карты, ведь таким образом он теряет клиентов? Поверьте, банк этого не боится. Если банк не будет отслеживать подозрительные операции, то вместо клиентов он потеряет лицензию. По подозрению в финансировании теневой экономики. Кроме того, сотрудников банка, пропустивших опасный платеж, могут привлечь к административной или даже уголовной ответственности.

Банковское сообщество считает, что кроме негатива, блокировка имеет и положительный эффект. Сохраняются деньги клиентов, у которых были украдены карты вместе с уникальными паролями. Потому пусть служба контроля будет порой блокировать добросовестных клиентов, чем пропускать недобросовестных. Это доставляет определённые неудобства всем, но работает на снижение риска.

Хочется верить, что банки настроят свой контрольный алгоритм — исключат из подозрения операции обычных граждан, снизят градус подозрительности и вернут доверие граждан.

Верить, конечно, надо. Но понимаем, что мы с вами живем в российских реалиях. Времена трудные, опасные, число банков и их клиентов стремительно уменьшается. Такие сейчас законы и правила, и от них не уйти.

Важно понимать правила, и быть готовым действовать.

Желаю вам не попадать под банковский контроль. Под любой контроль.