как спасти кредитную машину

Могут ли забрать машину за долги по автокредиту?

Кризисы и финансовые сложности особенно сильно задевают людей, которые имеют какие-либо обязательства перед банком. Если человек теряет возможность платить вследствие каких-либо обстоятельств, частой реакцией становится паника. Заемщика начинают одолевать опасения, что значимое имущество, например, автомобиль, могут отобрать в счет задолженности. Не переживайте. Давайте разберемся, может ли такое произойти и в каких случаях.

Содержание статьи

Определяемся с типом кредита

Автокредит

Если речь идет о долге по автокредиту, риск лишиться автомобиля есть. Но не переживайте: единожды пропустив платеж, Вы не потеряете машину. Возможно, вам придется оплатить штрафы и пени от банка, но на этом санкции закончатся. Однако при длительном отсутствии платежей и невозможности связаться с заемщиком банк вправе потребовать автомобиль в счет уплаты задолженности. Это законно, так как при взятии автокредита машина автоматически становится залоговым имуществом, и на нее накладывается обременение. Впрочем, даже в этом случае для потери кредитного автомобиля нужно не платить как минимум несколько месяцев. В большинстве случаев кредитору и заемщику выгоднее договориться еще до того, как ситуация приобретет такие масштабы.

Потребительский кредит с залогом

Если человек занимает у банка большую сумму, тот может потребовать указать какое-либо имущество в качестве залога, в том числе машину. Если заемщик по какой-то причине теряет возможность выплачивать обязательства, кредитор вправе забрать залоговое имущество и выставить его на торги. Для этого необходимо решение суда, но тот в подавляющем большинстве случаев встает на сторону банка, так как машина находится под обременением. После судебного решения у заемщика есть время, чтобы добровольно отдать авто, или в дело вступят приставы — они вправе самостоятельно забрать залоговое имущество без согласия владельца. Однако, как и в предыдущем случае, и кредитору, и заемщику выгоднее найти пути решения в досудебном порядке, а не обращаться в суд.

Кредит без залога

Если автомобиль не является залоговым имуществом, его все еще можно лишиться — но только если неуплата достигла критических масштабов, и кредитор обратился в суд. После того как задолженность передается в Федеральную службу судебных приставов, сотрудники ФССП получают право арестовывать имущество заемщика и реализовывать в счет погашения задолженности. На что накладывать арест, определяют сами приставы. Однако такое происходит относительно редко: оптимальный вариант — не допускать судебных разбирательств и обговаривать условия погашения в досудебном порядке. Так Вы не лишитесь имущества.

Что будет, если не платить по кредиту

Как правило, едва начинается просрочка, банк начисляет заемщику штрафы и пени, которые увеличивают размер задолженности. Если клиент вовремя оплатил обязательства, все возвращается на круги своя. Но длительное отсутствие платежей влечет за собой:

В дальнейшем человек разбирается либо с коллекторами, либо с судебными приставами. В большинстве случаев первый вариант предпочтительнее: агентство не имеет права начислять добавочные выплаты, но может списать часть задолженности. Суд же с большой вероятностью приведет к аресту имущества и потере машины.

Чего не стоит делать

Как не потерять машину

Не переживайте. Найти выход можно из любой ситуации. Если Вы потеряли возможность платить по автокредиту, но не хотите лишиться машины, оптимальным решением для Вас будет связь с кредитором. Объясните свои обстоятельства как есть и постарайтесь договориться об одном из возможных решений:

Главное — сохранять трезвую голову и не поддаваться панике. Если Вы сделаете все правильно, а банк пойдет Вам навстречу, Вы сможете сохранить кредитный автомобиль и избавиться от просрочек.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

Что будет, если не платить автокредит

Автокредит — залоговая ссуда, обеспечением по которой служит купленный в кредит автомобиль. И если заемщик не справляется с обязательством, банк имеет полное право забрать машину и реализовать ее с торгов. Но сразу забирать авто он не поспешит.

Рассмотрим, что будет, если не платить автокредит, как будет действовать банк. Целевой кредит на покупку авто — крупная и серьезная ссуда, и если заемщик не соблюдает условия договора, его ждет ответственность. Какая именно — на Бробанк.ру.

Штрафы за просрочку

Многие заблуждаются, думая, что банк первым делом поспешит забрать кредитную машину за долги. На практике все происходит совершенно иначе. Изъятие автомобиля — последнее, что будет делать банк в процессе взыскания задолженности.

С момента просрочки до изъятия авто может пройти приличный срок около 1 года и даже больше.

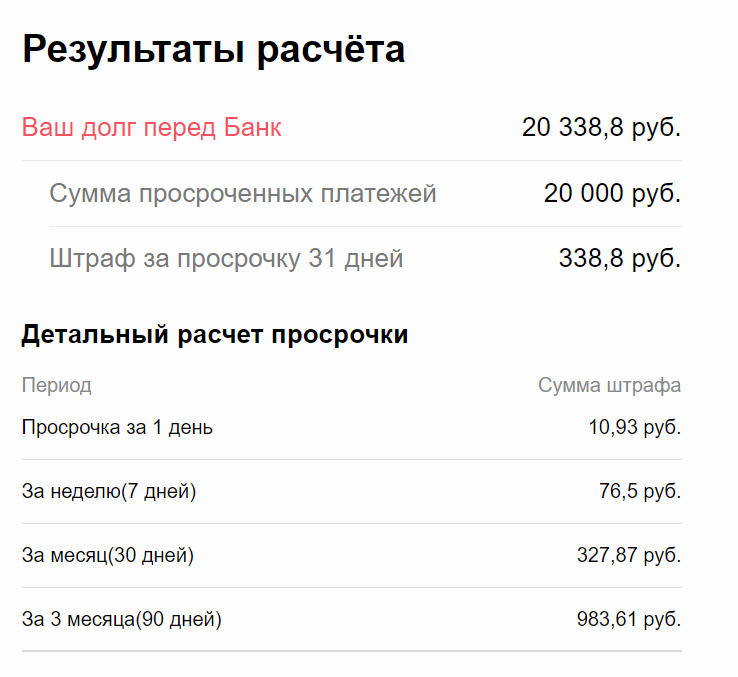

Первое, что сделает банк, — назначит штрафные санкции, прописанные в договоре. По закону это 20% годовых, которые будут начисляться на просроченную сумму. Кажется, что это совсем немного, например, с суммы 20 000 это всего 11 рублей в день. Но на следующий день штраф считается с суммы 20 011 рублей и так далее.

Для наглядного примера роста долга из-за просрочки можно воспользоваться калькулятором пени. Если указать долг в 20 000 и пени 20% годовых, получается, что за месяц сумма вырастет на 338 рублей.

По сути, просрочка одного ежемесячного платежа по автокредиту не так страшна. И пени небольшие, и сумма долга нестрашная, и к порче кредитной истории разовая оплошность не приведет.

Но если заемщик пропускает второй ежемесячный платеж, к требуемой сумме добавляется еще один ежемесячный платеж. В итоге пени станут насчитываться на сумму 40 338 рублей и составят за следующий месяц 685 рублей и так далее.

Если просрочка по автокредиту или иному кредитному долгу перед банком или МФО превышает 60 дней, кредитная история заемщика серьезно портится. Просрочки свыше 90 дней практически ставят крест на получении кредитов в будущем.

Что предпримет банк, если перестать платить автокредит

Пени — вещь автоматическая, долг просто начинает расти со следующего дня после просрочки. Но сам банк также сразу начнет предпринимать действия. Для него просрочка по кредиту — это плохо. Некоторые заемщики думают, что банки спят и видят, как бы забрать кредитную машину. На самом деле это последнее, чего они хотят.

Для банка изъятие авто и его продажа — это лишние хлопоты. Кредитор стремится максимально снизить вероятность доведения дела до этой крайней точки. Он будет всеми силами пытаться вернуть должника в график.

Стандартно при просрочке по автокредиту банки следуют по такому сценарию:

За тот срок, пока банк не обратится в суд, долг серьезно увеличится за счет пеней. Отчасти и поэтому кредиторы не спешат инициировать судебные разбирательства. И может случиться так, что стоимость машины будет ниже, чем размер долга.

Может ли банк забрать залоговый автомобиль

Если машина выступает залогом по автокредиту или наличному кредиту, выданному под залог авто, то в случае просрочки банк может забрать авто. Но сделает это не сразу, а в последнюю очередь.

Если вы не хотите лишиться машины, соглашайтесь на предложение о реструктуризации или сами просите банк ее вам сделать. Это изменение графика платежей на более длинный с уменьшенным платежом или вовсе предоставление кредитных каникул.

Когда банк поймет, что должник не собирается платить, тогда ничего другого делать не остается — придется забирать машину. Как это происходит:

Редко когда сумма долга и стоимость проданной машины соответствуют 1 в 1. Например, если заемщик выплатил половину срока, то после покрытия долга может образоваться излишек. Он передается уже бывшему должнику.

А если происходит обратная ситуация, банк может обратиться в суд и требовать оставшиеся деньги. Например, если автокредит брался без первого взноса и практически сразу не платился, долг точно не будет покрыт полностью.

Что делать, если нет возможности платить автокредит

Если вы не намерены отдавать машину банку, необходимо сразу начинать действовать. Желательно еще до того момента, как совершилась просрочка по автокредиту. Сейчас банки готовы идти навстречу заемщикам, которые оказались в непростой ситуации.

Какой выход может быть предложен:

Помощь предоставляется только при документальном доказательстве ухудшения финансового положения. По итогу рассмотрения ситуации банк сам решит, как помочь клиенту.

Если просрочка уже совершена, также нужно идти на диалог с банком. И заемщик, и кредитор заинтересованы в урегулировании вопроса без суда и изъятия автомобиля. Поэтому не нужно скрываться: в сотрудничестве может появится выход из ситуации, та же льготная реструктуризация без справок.

Можно ли продать кредитную машину и покрыть долг

В целом, таким способом действительно можно избавиться от автокредита. Есть только одно но — провести сделку можно только по согласованию с банком. То есть вы приходите к нему и говорите, что больше не можете выплачивать автокредит и хотите продать авто. Идеальный вариант — если приведете реального покупателя, тогда можно выиграть в цене: при продаже банком цена будет минимальной.

Теоретически продать кредитную машину без ведома банка можно. Даже если кредитор забрал ПТС на хранение, ничто не мешает сделать дубликат, который будет иметь полную юридическую силу. С ним покупатель сможет зарегистрировать авто на себя.

Другой момент — такая сделка незаконная, так как по условиям договора продажа запрещена. Если информация дойдет до банка, он может расторгнуть договор и забрать авто. Даже если оно продано другому человеку, его все равно заберут. Порой покупатели даже не знают, что купили кредитную машину, и после им приходится судиться с продавцом, пытаясь вернуть деньги.

Что делать, если нечем платить долг за автомобиль?

Вы взяли автомобиль в кредит, но неожиданно возникли финансовые проблемы? Ситуация не редкая, попасть в нее может каждый человек. Вы лишились работы или возникли серьезные проблемы со здоровьем — все это может стать причиной того, что погашать кредит становится сложно. И Вы бы рады выплатить остаток задолженности и не отказываетесь от обязательств, но на данный момент случилось непредвиденное и возникли финансовые трудности. Что делать, если нечем платить автокредит? Как справиться с финансовыми трудностями и не лишиться машины?

Содержание статьи

Какая ответственность грозит за неуплату автокредита

Если заемщик не пытается уладить с банком возникшие трудности, перестает платить и не идет на контакт, то, к сожалению, дело может дойти до суда. И если судебное решение будет вынесено в пользу кредитора, человеку придется общаться с судебными приставами-исполнителями. Они могут забрать кредитный автомобиль в счет погашения обязательства. Ведь, скорее всего, именно он находится в залоге у банка, являясь гарантией погашения. В таком случае сначала на авто накладывают арест. Если погасить финансовое обязательство и все другие издержки, то машину можно вернуть. В противном случае приставы конфискуют и продадут авто на аукционе (возможно, что по цене ниже рыночной). Кроме того, приставы могут запретить выезд за границу, пока не будет погашения, и начнут изымать другое имущество. Согласитесь, приятного здесь мало. Так что до суда дело лучше не доводить, а постараться найти иной выход.

Что делать, если не получается расплатиться

Рано отчаиваться! Ситуация не безвыходная. Как только Вы понимаете, что больше не можете справляться с платежами по кредиту, постарайтесь сразу выйти с банком на контакт и сообщить о денежных трудностях. Вероятнее всего, выход найдется и судебного разбирательства удастся избежать. Какие есть варианты решения проблемы?

О чем можно договариваться с кредитной организацией

При возникновении финансовых трудностей сразу напишите заявление о том, что не имеете сейчас возможности выплачивать кредит, но не отказываетесь от своих обязательств. Если Вы своевременно уведомите об этом, то организация, скорее всего, пойдет навстречу. Ведь во многих компаниях есть специальные программы помощи заемщикам, которые оказались в сложной финансовой ситуации. Если Ваши проблемы краткосрочные и Вы планируете в скором времени восстановить свою платежеспособность, можно просить предоставить отсрочку на несколько месяцев. Это так называемые «кредитные каникулы». В этот период Вам не будут начислять пени и банк не начнет процедуру взыскания долга через суд. А у Вас появится возможность за это время поправить свою финансовую ситуацию. Реструктуризация подходит в случае проблем продолжительного характера, но у каждого кредитора условия отличаются. Например, Вам могут уменьшить сумму ежемесячного платежа и при этом увеличить срок выплат. Не самый выгодный вариант, но это один из удачных способов оставить у себя автомобиль.

Как получить помощь от кредитной организации

Подготовьтесь к разговору с кредитором. Определите, когда Вы сможете хотя бы частично платить по кредиту. Например, расскажите, когда закончится Ваше лечение или какие поступили предложения по работе. Но не пытайтесь преувеличить свои возможности. Будьте честны. Соберите все документы, подтверждающие Вашу сложную финансовую ситуацию. Они помогут получить отсрочку платежей или добиться пересмотра условий по договору. Такими документами могут быть:

Но не обещайте сотрудникам банка то, в чем сами не уверены. Банк больше не пойдет Вам навстречу, если вносить платежи Вы так и не начнете.

Помощь коллекторского агентства ЭОС

Если Вы взяли кредит на машину, но его нечем платить, не волнуйтесь. В трудной ситуации может оказаться каждый. В коллекторском агентстве ЭОС Вам обязательно постараются помочь найти выход. Сотрудничество с нами — это отличная возможность для многих людей, имеющих проблемы с задолженностью по автокредиту. Мы относимся к проблеме человека с пониманием. Если Вы наш клиент, пожалуйста, свяжитесь с нашим сотрудником, чтобы узнать, какие специальные предложения предусмотрены компанией именно для Вас. Во время разговора со специалистом ЭОС будьте готовы подтвердить свою личность, ответив на несколько вопросов. Это необходимая мера безопасности. Чтобы решить имеющиеся проблемы с автокредитованием, действуйте грамотно и без паники, а мы Вам в этом поможем.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Как должнику сохранить автомобиль при банкротстве?

Машину оставят должнику, если он или его иждивенец инвалид либо она необходима ему в работе

На какое имущество банкрота кредиторы претендовать не смогут?

Банкротство – это процедура, в которой цель гражданина – списать долги, а цель кредитора – получить удовлетворение своих требований за счет конкурсной массы.

Конкурсная масса – это имущество должника, принадлежащее ему на день признания его банкротом. Например, деньги на счетах, драгоценности, машина, земельный участок, дом, квартира и т.д.

Из конкурсной массы исключается имущество, на которое не может быть обращено взыскание (ст. 446 ГПК РФ, ст. 101 Закона об исполнительном производстве):

Когда автомобиль включается в конкурсную массу должника, а когда – нет?

Ответ на этот вопрос зависит от двух факторов: 1) автомобиль является общим имуществом супругов или личным одного из них; 2) обязательства перед кредитором – личные (мужа или жены) либо общие (обязательства семьи).

Общим имуществом супругов считается то, что приобретено в браке; все совместно нажитое имущество делится между ними пополам. Личным имуществом является то, что приобретено до брака либо получено по наследству или в дар. Также личным имуществом одного из супругов будет признано то, что является таковым согласно брачному договору или соглашению о разделе совместно нажитого имущества.

Обязательства считаются общими, если возникли в браке в интересах семьи по решению обоих супругов. Личными признаются обязательства, которые возникли до брака или после его регистрации, но при этом связаны с личными нуждами одного из супругов. Какими являются обязательства – общими или личными, – решает арбитражный суд по ходатайству кредитора.

Рассмотрим на примерах, что будет с автомобилем, когда банкротится муж.

1. Автомобиль куплен в браке и является общим имуществом супругов.

2. Автомобиль – личная собственность жены.

3. Автомобиль – личная собственность мужа.

Машина поступает в конкурсную массу независимо от того, какие обязательства – личные или общие.

Когда автомобиль можно оставить себе?

Статьей 446 ГПК РФ предусмотрены два случая, когда транспортное средство может быть исключено из конкурсной массы.

1. Машина необходима для профессиональных занятий должника. Вот только согласно ГПК РФ стоимость ее не должна превышать 10 тыс. руб. А поскольку автомобили стоят значительно дороже, следует применять положения Постановления Пленума Верховного Суда РФ от 25 декабря 2018 г. № 48. Оно дает возможность в экстраординарных ситуациях исключить из конкурсной массы имущество стоимостью более 10 тыс. руб., например если это нужно для сохранения здоровья должника или лиц, находящихся на его иждивении.

2. Машина необходима в связи с инвалидностью должника. Причем для исключения ее из конкурсной массы недостаточно просто наличия инвалидности. Нужно будет доказать, что именно это обстоятельство является причиной нуждаемости должника в личном транспортном средстве.

Как избежать отказа суда в исключении из конкурсной массы автомобиля, который должник использует в своей профессиональной деятельности?

Имейте в виду: исключить из конкурсной массы автомобиль в связи с тем, что он необходим для осуществления профессиональной деятельности, очень сложно. Обычно суды отказывают должникам в этом. Свою позицию суды обосновывают тем, что банкротство – правовая основа для чрезвычайного способа освобождения от требований кредиторов. Должник должен претерпеть неблагоприятные последствия признания его банкротом, которые выражаются в передаче в конкурсную массу максимального объема имущества для погашения требований кредиторов. Механизм банкротства не может быть использован в ущерб интересам кредиторов, необходимо соблюдение разумного баланса.

Суды отказывают должникам, если:

Рассмотрим два конкретных примера. Оба должника использовали в работе личный транспорт. Но у первого в трудовом договоре отсутствовало условие об этом. А второй заключил трудовой договор во время банкротства, и зарплата его была ниже прожиточного минимума. В обоих случаях суды отказали в исключении автомобилей из конкурсной массы (см., например, Постановление Арбитражного суда Дальневосточного округа от 22 января 2020 г. по делу № Ф03-6510/2019).

Если суд указал на одно из оснований для отказа в исключении автомобиля из конкурсной массы, но должник может доказать обратное – возможно, машину ему все же оставят.

(О том, как судьи пришли к выводу, что водительское удостоверение не подтверждает использование машины для профессиональных занятий должника и не является основанием для исключения ее из конкурсной массы, – читайте в новости «В банкротном деле Экономколлегия согласилась с нижестоящими инстанциями, а не с мнением своего председателя»).

Что нужно доказать суду для исключения машины из конкурсной массы должника-инвалида?

Суды исключают автомобили из конкурсной массы должников в связи с их инвалидностью. Это возможно и в тех случаях, когда инвалидом является не сам должник, а его иждивенец (ребенок, супруга, родители).

Однако суды исходят из того, что само по себе наличие инвалидности не свидетельствует о нуждаемости в личном транспортном средстве. Если инвалидность не мешает передвигаться самостоятельно на общественном транспорте, в том числе на такси, то суд не исключит автомобиль из конкурсной массы. Поэтому должнику необходимо доказать, что его машина имеет специальное назначение.

Нуждаемость в транспортном средстве в связи с наличием инвалидности устанавливает медицинское учреждение.

Для исключения автомобиля из конкурсной массы необходимо предоставить суду:

В целом такие споры индивидуальны, и каждый нужно рассматривать с учетом конкретных обстоятельств. К примеру, инвалидность должника не мешает ему передвигаться. Но он проживает в глубинке, а ездить на процедуры нужно три раза в неделю. Общественный транспорт ходит редко, такси обходится дорого. С учетом этих обстоятельств можно попробовать исключить машину из конкурсной массы (см., например, Постановление Арбитражного суда Северо-Западного округа от 15 марта 2019 г. по делу № А56-54086/2017, Постановление Десятого арбитражного апелляционного суда от 7 октября 2019 г. по делу № 10АП-16893/2019, Постановление Одиннадцатого арбитражного апелляционного суда от 27 января 2020 г. по делу № А65-31703/2017, Постановление Пятнадцатого арбитражного апелляционного суда от 10 ноября 2019 г. по делу № 15АП-18244/2019).

Банкротство при автокредите

Последняя редакция 24 сентября 2021

Время на прочтение 7 минут

Требования к физ. лицу для банкротства через суд

По закону процедура банкротства через суд доступна физ. лицу, если:

Если сумма задолженностей превышает 300 тысяч рублей, и платить нечем, должник вправе подавать заявление в Арбитражный суд о признании банкротства и списании долгов.

Внесудебное банкротство при автокредите

Автокредит подразумевает, что у должника есть по крайней мере один вид имущества, а именно: автомобиль. Поэтому автокредит и банкротство физического лица по внесудебной схеме несовместимы. При банкротстве через МФЦ максимум, сколько можно списать — не более полумиллиона рублей, и если размер ваших обязательств превышает этот порог, разумнее готовиться к судебному банкротству, а не изобретать схемы дарения и продажи авто.

Бесплатное банкротство через МФЦ невозможно при автокредите. Машина — это имущество, которое можно продать за долги, поэтому пройти внесудебную процедуру автовладелец не вправе.

Реструктуризация долгов

Реструктуризация задолженностей — это первый этап процедуры судебного банкротства, пропустить который можно, подав ходатайство о переходе сразу к продаже имущества.

Но если у должника есть желание сохранить машину в автокредите и другое ценное имущество, то реструктуризация — отличный вариант. Проходит процедура следующим образом:

Чтобы рассчитывать на проведение процедуры реструктуризации долгов, физ. лицу нужен официальный стабильный доход, размер которого позволит разработать 3-летний план погашения задолженностей, посильный для должника и удовлетворяющий кредиторов.

Это принудительный для банков вариант — не важно, какая у вас была кредитная история. Если есть возможность расплатиться, суд обяжет принимать платежи, причем проценты будут равны или ниже ставки рефинансирования ЦБ РФ.

Но если есть доход, то можно без обращения в суд реструктурировать кредиты в банках. Работает это так:

Банковская реструктуризация и рефинансирование доступны лишь заемщикам, еще окончательно не испортившим свою кредитную историю. При первых сложностях с выплатой займа нужно обращаться в банки, но если договориться с ними не удастся, то тогда уже идти в суд с заявлением о банкротстве.

Реализация и списание долгов

Реализация имущества — второй и заключительный этап банкротства физ. лица. Имущество банкрота продают, после чего непогашенные остатки долгов списывают, а банкрот освобождается от финансовых обязательств.

Работает это по следующей схеме:

Реализуется даже общее имущество супругов — после его продажи супругу возвратят его долю в денежном выражении. Поэтому пытаться уберечь что-либо из имущества, спешно переписывая на супругу перед банкротством, — бесполезно и только усложнит процедуру банкротства должника.

Как продают машину при автокредите

В процедуре банкротства

При банкротстве с автокредитом до 95% выручки от продажи автомобиля причитается кредитору-залогодержателю — конечно, в пределах суммы долга. Если долг меньше выручки, остаток пойдет на возмещение расходов и погашение задолженностей перед другими кредиторами.

Полная схема расчетов с участием вырученных от продажи залогового автомобиля средств выглядит так:

Залоговое имущество (то есть автомобиль) оценивает залоговый кредитор. У банков есть свои лояльные эксперты, которые оценят, как надо заказчику. Не ждите, что банк выставит залог по заниженной цене — машину продадут по рыночной стоимости.

Реализация кредитного автомобиля при банкротстве гражданина проводится по следующей схеме:

Также по залогу банк выставляет цену отсечения — это минимальная цена, по которой машина будет продана. При достижении минимальной цены банк забирает автомобиль в качестве отступного, его требование закрывается на эту сумму.

Без банкротства

Если до банкротства дело не дошло, но банк устал ждать от заемщика погашения автокредита, то изъятие и реализация машины производится по двум схемам:

Но лучше не обострять отношения с кредитором и попытаться с ним договориться о реструктуризации и добровольной продаже авто, а если не получится — подавать на личное банкротство.

Банкротство с автокредитом после ДТП

Когда машина разбита, или ее вообще угнали, кредит не исчезает. Хорошо, когда вопросы закрывает КАСКО. Если нет — избавиться от долга можно через банкротство. Можно даже списать долг за ущерб чужому авто, если ДТП не совершено намеренно или по грубой неосторожности.

Если кредитный автомобиль на момент процедуры банкротства полностью или частично поврежден после ДТП, то это не означает, что должник вправе оставить его себе. Порядок его реализации зависит от характера повреждений и условий страховки:

Если заемщик не виновен в ДТП, при частичном повреждении с сумой ущерба до 400 тысяч рублей, автомобиль отремонтируют по ОСАГО. Тогда его продадут при банкротстве без снижения стоимости.

Но даже полностью разбитый автомобиль, от которого отказался банк, могут включить в конкурсную массу. Например, по делу № А60-9414/2018 суд реализовал старую копейку, мотивировав это тем, что при сдаче ее на металлолом выручка превысит 10 тысяч рублей.

В любом случае с залоговым автомобилем при банкротстве придется расстаться, даже если он оказался поврежденным в результате ДТП. Но в этом есть и свои преимущества — даже частично или полностью разбитый автомобиль способен обеспечить полное списание долгов гражданина, что без банкротства попросту невозможно. И это минимальные траты на пути к освобождению от финансового бремени.