какой процент в сбербанке при оплате за обучение

Каждый семестр студентам необходимо оплачивать свое дальнейшее обучение в ВУЗе. И встает вопрос: как оплатить обучение через Сбербанк проще всего?

Способов оплаты существует несколько и вы можете выбрать любой удобный вам способ:

Комиссия Сбербанка при оплате за обучение

Как оплатить учебу через Сбербанк Онлайн: пошаговая инструкция

Если весь процесс представить вкратце, то порядок действий будет следующий:

а) ВУЗ есть в списке каталога учебных заведений Сбербанк Онлайн

б) ВУЗа нет в списке заведений

Сначала необходимо авторизоваться в системе Сбербанк Онлайн и зайти в личный кабинет. Далее переходим в раздел «Переводы и платежи».

Далее выбираем подраздел «Образование»

На следующем шаге необходимо будет выбрать карту списания, а также ввести инициалы того, кто оплачивает за обучение.

После ввода Ф.И.О система попросит вас ввести ваш домашний адрес и инициалы обучающегося студента.

Далее необходимо будет ввести недостающую информацию в пустые поля такую как:

Далее подтверждаем намерение совершить платеж. Нажимаем кнопку «Далее» и вводим полученный код подтверждения из СМС. Готово! Вы только что оплатили за обучение через систему Сбербанк Онлайн.

Как проверить оплату и не сделать ошибку

Заключение

Памятка для оформивших образовательный кредит.

Как снизить ставку по действующему кредиту до 3%?

Если у вас действующий кредит с более высокой ставкой, вы можете её снизить. Для этого приходите в офис банка и заключите дополнительное соглашение о переходе на льготную ставку со следующего платежного периода.

Что нужно сделать, чтобы получить вторую и последующие части кредита для оплаты обучения?

Как погашать кредит во время льготного периода?

Погашайте кредит раз в месяц по графику. День платежа — это будущая дата окончания вуза, которая указана в договоре с вузом. В течение льготного периода (ваше время учёбы + 9 месяцев после окончания) вы выплачиваете только проценты за пользование кредитом.

Перед ежемесячным платежом проверьте, что у вас есть деньги на счёте.

Как пошагать кредит после окончания льготного периода?

Погашайте кредит раз в месяц по графику. День платежа — это будущая дата окончания вуза, которая указана в договоре с вузом. После того, как закончится льготный период, вы сможете выплачивать равными (аннуитетными) платежами основной долг, проценты за пользование кредитом и проценты, невыплаченные в течение первых двух лет.

Перед ежемесячным платежом проверьте, что у вас есть деньги на счёте.

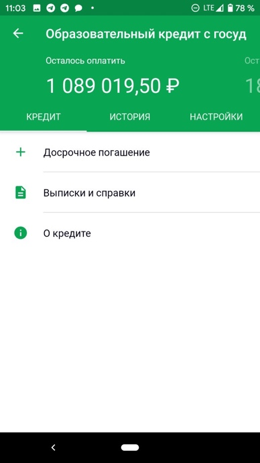

Как мне погасить кредит через мобильное приложение СберБанк Онлайн?

За два дня до очередного платежа вы получите СМС от банка о том, что будет списан платёж по кредиту. Зайдите в раздел «Кредиты» в СберБанк Онлайн и проверьте, хватает ли на счёте денег для списания оплаты. Если ее там нет, переведите на сберегательный счет нужную сумму.

Я не успеваю внести ежемесячный платеж. Что будет?

За несвоевременное погашение кредита или процентов начисляется неустойка — 20% годовых с суммы просроченного платежа за период просрочки.

Во время учёбы не планирую работать. Как тогда выплачивать кредит?

Мы предоставим отсрочку по уплате основного долга на всё время вашего обучения. В первые два года обучения вы будете выплачивать только часть процентов по кредиту, начиная с третьего — проценты целиком, и только спустя девять месяцев после окончания вуза вы начнёте выплачивать кредит, устроившись за это время на подходящую работу.

Как и когда можно погасить кредит досрочно?

Вы можете погасить кредит досрочно с первого дня после того, как получите кредит или его первую часть. Перевести деньги можно в СберБанк Онлайн или в офисе банка — с паспортом.

Обратите внимание: если вы полностью погасите уже полученные части кредита, то получить следующую часть не выйдет — кредит автоматически закроется и придётся подавать заявку на новый. Чтобы это не случилось, остаток задолженности по кредиту после досрочного погашения должен быть больше 100 ₽.

Я оформлял(а) академический отпуск по семейным обстоятельствам/для службы в армии/по декрету. Как увеличить срок льготного периода и кредита на образование?

После оформления академического отпуска обратитесь в офис банка, в котором вы подписали кредитный договор, и подайте заявление на увеличение срока льготного периода и срока кредитования на срок академического отпуска.

Возьмите с собой документы:

Что будет с кредитом, если через год я перейду на бюджет?

Льготный период не аннулируется, но выдача последующих частей кредита прекращается. Срок погашения кредита останется прежним — не более 15 лет.

Я перевёлся в другой вуз. Как изменить условия кредитования?

После перехода на обучение в другой вуз обратитесь в офис банка, в котором вы подписали кредитный договор, и подайте заявление на изменение условий кредитования: увеличение лимита и срока кредитования в соответствии с условиями нового договора с вузом.

Что произойдёт с кредитом, если меня отчислят из вуза за неуспеваемость или я уйду по собственному желанию?

Когда банк получит из вуза письмо о вашем отчислении из-за неуспеваемости или по собственному желанию льготный период будет аннулирован, и со следующего планового платежа вам необходимо погашать задолженность в соответствии с новым графиком.

Я уже получил диплом и хочу продолжить обучение в своём или другом вузе. Как получить кредит на продолжение обучения?

Если вы хотите продолжить обучение, например, закончили бакалавриат и идёте учиться в магистратуру, в течение девяти месяцев после окончания обучения (во время льготного периода) обратитесь в офис банка, в котором вы подписали кредитный договор. Подайте заявление на изменение условий кредитования — увеличение лимита и срока согласно условиям нового договора с вузом.

Возьмите с собой документы:

Стоимость моего обучения выросла. Что делать?

Если лимита кредитования не хватает на оплату очередного семестра или года обучения, обратитесь в офис банка, в котором вы подписали кредитный договор, и подайте заявление на увеличение лимита кредитования из-за увеличения оплаты за обучение.

Возьмите с собой документы:

Образование в кредит: программы и подводные камни. Разбор Банки.ру

Лучший объект инвестиций — это мы сами. Знания не подвержены инфляции и недоступны мошенникам и открывают дорогу к другим благам. Но знания тоже стоят денег. Собрали здесь знания о том, где эти деньги взять.

Речь пойдет не просто о потребительском кредите, а о целевом — образовательном. Например, в Европе и США каждый второй студент учится в кредит, особенно если речь идет о первом высшем образовании. Образовательные кредиты распространены даже в странах, в которых высшее образование оплачивается из средств бюджетов разных уровней (Германия, Швеция).

В России такая практика тоже медленно, но верно приживается. Скоро образовательные кредиты в России будут базовым продуктом в кредитной линейке банка. Тем более что с 1 января 2021 года по кредитам с господдержкой снижена процентная ставка, оплачиваемая заемщиком, увеличен льготный период и срок кредитования со дня окончания льготного периода. Программа действует до 2027 года.

Если вы оформили образовательный кредит до вступления в силу новых изменений, вы можете обратиться в банк и подать заявление на перекредитование по новым условиям.

Вот основные условия по программе СберБанка:

Цель кредита

Оплата обучения в любом вузе России с лицензией (любой вид обучения и форма: на бакалавра, в магистратуре, аспирантуре, а также для получения второго или третьего высшего образования — очно, заочно или дистанционно).

Срок рассмотрения заявки

Три рабочих дня со дня предоставления полного пакета документов.

Сумма кредита

Соответствует стоимости обучения (сумма не зависит от платежеспособности заемщика).

! В случае повышения стоимости обучения необходимо подать заявление в банк на увеличение лимита кредитования в связи с увеличением оплаты за обучение

Процентная ставка

Срок кредитной программы

До 15 лет со дня окончания льготного периода.

Льготный период

Включает в себя срок обучения + девять месяцев, в течение этого срока заемщику предоставляется отсрочка по погашению кредита, и он не выплачивает основной долг по кредиту и часть процентов за первый и второй год пользования кредитом (в случае отчисления льготный период аннулируется, график платежей пересматривается со следующего планового платежа).

Порядок погашения

· За первый год заемщик платит 40% от начисленных процентов.

· За второй год — 60% от начисленных процентов.

· С третьего года заемщик выплачивает 100% начисленных процентов.

· С десятого месяца после окончания учебы (льготного периода) заемщик осуществляет равные платежи по погашению суммы основного долга, текущих процентов и не выплаченных за первые два года процентов до конца действия кредита.

Досрочное погашение

В любое время без ограничений.

Особенности программы

Обеспечение и страхование по кредитной программе не требуются, комиссии отсутствуют;

кредит можно взять на оплату любого периода учебы: один семестр, год или всё обучение целиком;

кредит можно оформить только на студента;

есть возможность продления договора в случае продолжения учебы на новом уровне — например, после бакалавриата вы решили поступить в магистратуру;

если образовательный кредит был получен ранее по более высокой ставке, то ее можно снизить, заключив в отделении банка дополнительное соглашение.

С более подробными условиями программы можно ознакомиться здесь.

Например, если стоимость обучения составляет 150 000 рублей в год, а срок обучения — пять лет, заемщик платит (предварительный расчет, ставка 3% годовых):

Не все льготное, что образовательное

Льготный кредит на образование представлен не в каждом банке. Субсидией смогут воспользоваться только те кредиторы, что участвуют в программе и заключили специальное соглашение. СберБанк уже включился в программу, в других банках могут быть представлены собственные программы под названием «Образовательный кредит», и условия могут существенно отличаться от государственной программы, так что внимательно ознакомьтесь и все просчитайте.

Например, Банк ВТБ не так давно запустил «Образовательный кредит». Это собственная программа банка, не имеющая отношения к государственному субсидированию. Давайте рассмотрим основные условия.

Кредит на образование с господдержкой в СберБанке

Оплата обучения в любом вузе России с лицензией

Оплата обучения в вузе или среднем специальном учебном заведении, дополнительного образования — курсов или специальных программ (в соответствии со списком, утвержденным банком).

3% (программа страхования не предусмотрена)

От 5,4% до 17,6% (с программой страхования).

От 9,4% до 20,8% (без программы страхования).

Возраст и статус заемщика

От 14 до 75 лет на момент возврата кредита

Кредит оформляется только на студента

От 21 до 70 лет на момент возврата кредита.

Можно оформить кредит на одного из родителей.

Подтверждение не требуется

От 15 000 рублей в месяц.

Платежи по кредиту

Льготный период на время обучения + девять месяцев после обучения — платите только проценты

Фиксированный ежемесячный платёж (дополнительно бесплатно можно подключить услугу «льготный платеж», которая позволяет в первые три платежа не оплачивать задолженность по основному долгу, а вносить только сумму процентов + один раз в шесть месяцев можно бесплатно пропустить платеж при подключении услуги «кредитные каникулы»).

Срок обучения + девять месяцев и 15 лет на погашение

От шести месяцев до семи лет для зарплатных клиентов банка, до пяти лет для прочих.

Зависит от стоимости обучения

От 50 000 до 5 000 000 рублей для зарплатных клиентов банка, до 3 000 000 рублей для прочих.

Например, стоимость обучения составляет те же 150 000 рублей в год, срок — пять лет. Предварительный расчет (ставка 6,9% годовых, это минимальная ставка со страхованием для клиентов «с улицы»):

Зачем нужна программа ВТБ, если есть кредит с господдержкой? Потратить кредит по программе банка можно не только на оплату вуза, но и на обучение в среднем специальном учебном заведении, а также на дополнительное образование в виде курсов или специальных программ. Также есть бесплатная возможность отсрочки оплаты основного долга и возможность воспользоваться кредитными каникулами. Программа, впрочем, доступна только для работающих граждан, диапазон ставки широк и зависит от многих факторов, в том числе от получения зарплаты в банке. Так что, по сути, это тот же потребительский кредит, но на более выгодных условиях, поскольку программа целевая, с дополнительными опциями и услугами.

Какие еще есть программы?

Подобные программы также представлены в следующих банках:

Кредит на образование студенту

Кредит с господдержкой выдают на получение высшего образования. С помощью кредита можно оплатить обучение на бакалавриате, в магистратуре, аспирантуре и второе высшее образование.

Это целевой кредит, поэтому заемщик не получает денег на руки — банк перечисляет их на расчетный счет вуза. В зависимости от правил учебного заведения, банк перечисляет деньги сразу за весь срок обучения или выплачивает по семестрам.

Порядок оформления и погашения долга по образовательному кредиту отличается от стандартных выплат потребительского займа:

Получить образовательный кредит с господдержкой может любой россиянин, который соответствует установленным требованиям:

По данным портала Vuzopedia, государственную аккредитацию прошли 729 высших учебных заведений. Однако Сбербанк заключил договоры только с 543 вузами. Если выбранный вами вуз не входит в список партнеров Сбербанка, в кредите вам, скорее всего, откажут.

Несмотря на лояльные условия к заемщику, ему непросто получить одобрение банка. Например, по статистике, в 2019 году насчитывалось более четырех миллионов студентов, а кредит с господдержкой получили всего 3000 человек. В 2020 году количество выданных образовательных кредитов увеличилось в 4 раза, но это всего лишь 1% от общего числа студентов.

Схема погашения кредита выстроена так, чтобы в первые годы обучения финансовая нагрузка на студента была минимальной. В льготный период — он длится на протяжении всего срока обучения и 9 месяцев после окончания вуза — заемщик платит только проценты по кредиту:

Если вуз принимает посеместровую оплату, банк начисляет проценты только на ту сумму, которую он перечислил вузу. Проценты по кредиту начисляют со следующего месяца после заключения кредитного договора. В договоре прописан график платежей и точные суммы выплат. При желании заемщик может погасить кредит досрочно.

Договор льготного кредитования может заключить только абитуриент или студент вуза, а вносить ежемесячные взносы может как сам заемщик, так и его родители.

Если вуз принимает посеместровую оплату, заемщику-студенту необходимо приносить в банк квитанции на оплату каждого семестра. Квитанция подтверждает, что заемщик продолжает учиться в вузе на платном отделении.

Если стоимость обучения выросла, необходимо подать в банк заявление на увеличение кредита. К заявлению заемщик прикладывает документы, подтверждающие возросшую стоимость обучения, например, дополнительное соглашение с вузом или выписку из приказа вуза.

Заемщик может перейти на бюджет — льготный период для него не аннулируется, и срок кредитования сохраняется. Банк прекращает перечислять в вуз следующие части кредита. Когда закончится льготный период, заемщик обязан вернуть банку деньги, фактически перечисленные на счет вуза.

Если заемщик перевелся в другой вуз, кредит остается. Заемщику нужно документально подтвердить перевод — принести договор с новым вузом. Банк будет перечислять деньги по новым реквизитам.

Льготный период продлевается, если студент берет академический отпуск или уходит служить в армию. А если студент отчислен, он обязан начать выплачивать основной долг по кредиту плюс проценты со следующего месяца после отчисления.

Кредит можно погасить досрочно с первого дня после получения займа или его первой части. Но после погашения кредитный договор считается исполненным. Если студент продолжает учиться и ему нужны заемные деньги на оплату следующих семестров, необходимо оставлять задолженность больше 100 ₽.

Продленка, кружки и секции: как выгодно оплачивать востребованные услуги для детей

В начале учебного года в Москве запустили новые акции для держателей карт «Мир». Теперь жители столицы могут пополнить лицевой счет «Москвенок» (сервис «Проход и питание» «Московской электронной школы») со скидкой пять процентов, а также оплатить городские услуги для детей без комиссии. Выгодные условия действуют при оплате на портале mos.ru и через мобильные приложения «Госуслуги Москвы», «Моя Москва».

«Каждый месяц москвичи в среднем более 380 тысяч раз пополняют лицевые счета “Москвенок” с помощью городских онлайн-сервисов. Теперь держатели карт “Мир”, пополняя лицевой счет “Москвенка”, в течение года будут получать скидку в размере пяти процентов. Кроме этого, с банковской картой “Мир” пользователи смогут оплачивать спортивные, творческие, образовательные кружки и секции, детский сад, группы продленного дня и другие услуги без взимания комиссии, которая сегодня составляет около 1,5 процента при оплате картами большинства банков», — рассказал Дмитрий Иванов, заместитель руководителя Департамента информационных технологий Москвы.

Обе акции действуют до 31 августа 2021 года.

Как пополнить «Москвенок» со скидкой

Чтобы пополнить лицевой счет «Москвенок» через mos.ru, нужно открыть сервис «Мои платежи», в нем перейти в раздел «Платные услуги», затем — в «Популярные», где выбрать «Пополнение лицевого счета «Москвенок» (питание ребенка в школе). Здесь понадобится ввести лицевой счет, указать сумму и перейти к оплате. Способ оплаты картой «Мир» можно сохранить, чтобы в следующий раз не указывать реквизиты банковской карты.

Скидка пять процентов сохраняется и при использовании функции «Автоплатеж» для пополнения лицевого счета «Москвенок». Функция максимально упрощает процедуру пополнения баланса средств на счете. Каждый день в 10:00 и в 17:00 система проверяет баланс лицевого счета. Если остаток оказывается меньше заданного значения, счет автоматически пополняется на указанную родителем сумму. Автоплатеж можно сделать бессрочным или установить дату его окончания.

Чтобы подключить функцию, нужно перейти в сервис «Мои платежи», выбрать вкладку «Автоплатежи», в списке «Рекомендуемые» выбрать фамилию, имя и отчество ребенка, сохраненные в личном кабинете mos.ru, и нажать кнопку «Включить». Кроме того, после пополнения лицевого счета «Москвенок» на странице с результатом платежа можно подключить функцию, нажав на кнопку «Включить автоплатеж». Для этого нужно заполнить несколько обязательных полей, а затем подтвердить сумму списания на странице банка. Созданный автоплатеж в любой момент можно отредактировать или удалить.

Чтобы пополнить баланс «Москвенка» в приложении «Госуслуги Москвы», нужно зайти в раздел «Мой ребенок в школе». В нем содержится информация о покупках ребенка в школьном буфете и столовой, история операций, там же можно установить лимит дневных трат и ограничения на покупку некоторых продуктов.

В мобильном приложении «Моя Москва» информация о посещении и питании ребенка расположена в разделе «Дети в школе». Здесь же можно пополнить счет «Москвенка», кликнув в чат-боте на вкладку «Лицевой счет».

Как оплатить образовательные услуги без комиссии

В рамках акции москвичи могут оплатить без комиссии картой «Мир» посещение кружков, секций, детского сада, групп продленного дня. Выгодные условия действуют при оплате услуг организаций, подведомственных департаментам образования и науки, культуры, а также физической культуры и спорта.

На портале mos.ru счета отобразятся автоматически в сервисе «Мои платежи», если в личном кабинете пользователя указаны данные паспорта и СНИЛС, а также СНИЛС и данные свидетельства о рождении ребенка. Также добавить счета по услугам, на которых распространяется акция, можно в разделах «Платные услуги», категориях «Образование, культура», «Спорт». Найти платеж также можно через строку поиска «Добавить счет по УИН»: достаточно ввести уникальный идентификатор начисления (УИН), указанный в платежной квитанции.

Реквизиты банковской карты можно сохранить, чтобы не вводить их заново при последующих операциях.

В мобильном приложении «Госуслуги Москвы» счета к оплате расположены в разделе «Мои начисления». Они отобразятся автоматически, если в профиле пользователя указаны данные паспорта, СНИЛС и свидетельства о рождении (данные с mos.ru в приложении синхронизируются автоматически). Начисления также можно найти, отсканировав штрихкод платежной квитанции при помощи камеры смартфона.

В мобильном приложении «Моя Москва» оплатить услуги можно в разделе «Мои платежи», который отмечен значком кошелька вверху экрана. Сервис находит счета по указанным в профиле пользователя данным (по паспорту и СНИЛС плательщика, а также СНИЛС и данным свидетельства о рождении ребенка).

.jpg)

.jpg)

.jpg)