в каком случае нужно вести раздельный учет ндс

Раздельный учет НДС

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

Раздельный учет НДС

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Все лазейки, позволяющие не вести раздельный учет операций НДС, исчезли еще с 1 января 2018 года. Однако не все бухгалтеры об этом знают. Особенно, если они не сталкивались с необходимостью распределения НДС в последние годы.

Когда нужно вести раздельный НДС

Наличие деятельности, как облагаемой, так и необлагаемой НДС, – сигнал к тому, что компания обязана начать вести раздельный налоговый учет входного НДС.

Раздельный учет необходим из-за того, что по необлагаемым операциям фирмы не могут поставить «входной» НДС к вычету (вместо этого сумма налога учитывается в расходах при расчете налога на прибыль), а по облагаемым – могут. Обратите внимание: при отсутствии раздельного учета суммы «входного» НДС нельзя отнести ни к вычетам по облагаемым НДС операциям, ни учесть в расходах при расчете налога на прибыль по операциям необлагаемым (п. 4 ст. 170 НК РФ).

Также к необлагаемым НДС операциям в целях ведения раздельного учета относятся не только те, что перечислены в статье 149 Налогового кодекса («Операции, освобождаемые от налогообложения»), но и следующие операции:

Уже почти полтора года не существует ни одного исключения, когда бы компания могла записать в своей учетной политике отказ от раздельного учета облагаемых и необлагаемых операций. Поблажек не стало с наступлением 2018 года – соответствующие изменения в НК РФ были внесены Федеральным законом от 27.11.2017 № 335-ФЗ.

Как вести раздельный учет по НДС

Обычно НДС делят на основе одного из двух объемных показателей:

Раздельный учет операций, необлагаемых НДС, в тему нашего материала не входит, мы рассматриваем только различные возможности относительно самого НДС.

Организация раздельного учета НДС имеет два направления, в основе которых лежит возможность компании делать раздельные закупки по видам деятельности (в зависимости от их налогового режима). Наличие или отсутствие раздельных закупок определяет порядок вычета:

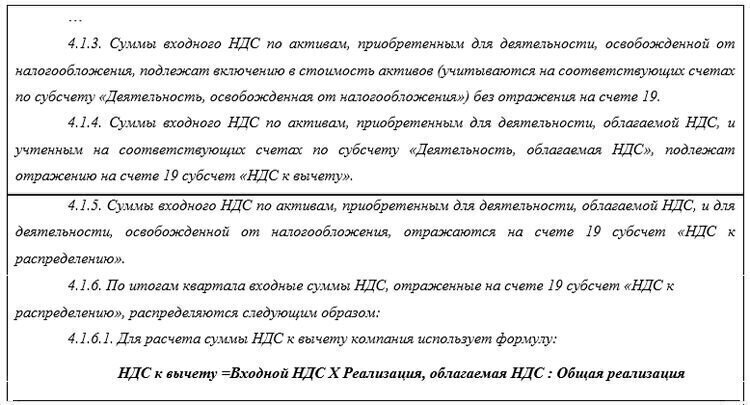

Особенность указанного расчета в том, что он представляет собой пропорцию для определения суммы, которая будет отражена в Книге покупок по конкретному счету-фактуре. Пропорцию рассчитывают за квартал (письмо Минфина от 12.11.2008 № 03-07-07/121, письмо ФНС от 27.05.2009 № 3-1-11/373@).

Распределение осуществляют в квартале, когда произошло оприходование предмета закупки, подтвержденное соответствующими проводками (письмо Минфина от 18.10.2007 № 03-07-15/159). Как и в любом правиле, здесь есть свои исключения. Они затрагивают:

Примеры раздельного учета по таким пусть многочисленным, но не слишком типичным операциям для большинства компаний мы оставляем за рамками статьи.

Метод раздельного учета

Каких-либо конкретных методов и тем более методик, которые обязана использовать компания, нет. Выход из этой ситуации стандартный – компания должна:

Такие требования озвучены судами. На практике раздельный налоговый учет входного НДС ведут так:

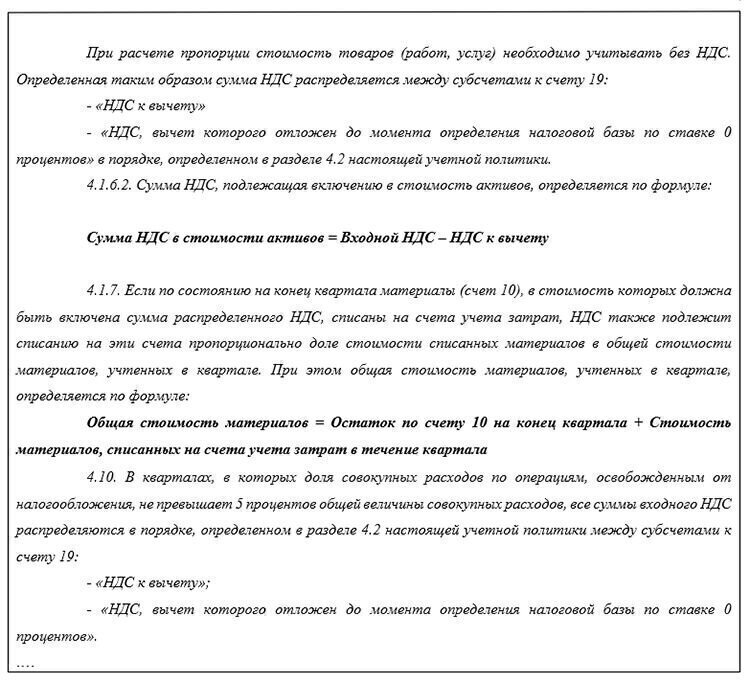

Выбранный порядок нужно закрепить в учетной политике. Тем компаниям, которые только планируют переход на раздельный учет, предлагаем такие формулировки:

Если деятельность компании затрагивает сферы, где существуют ставки НДС 10 или 0%, то часть учетной политики о раздельном учете можно дополнить таким абзацем:

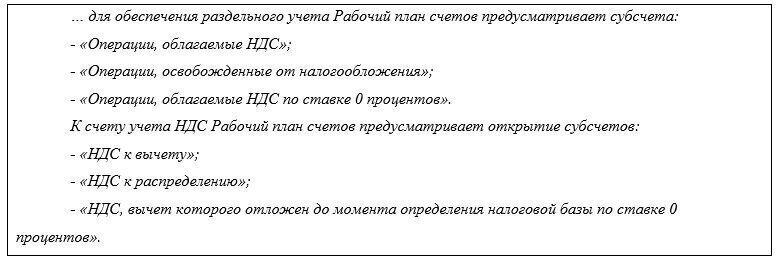

Отдельный раздел (подраздел) учетной политики имеет смысл посвятить раздельному учету операций, облагаемых и необлагаемых НДС. В частности, можно указать следующее:

После перечисления субсчетов необходимо прописать суть раздельного учета входного НДС. Например, так:

В случае, если из-за особенностей бухгалтерской программы использования аналитики по субсчетам будет недостаточно, компания может утвердить в приложении к учетной политике отдельные аналитические регистры. Разработка и применение регистров снимает вопрос «камеральщиков» о документах, подтверждающих раздельный учет.

Правило «пяти процентов»

Если за квартал расходы на необлагаемые НДС операции не превышают 5% от общей суммы расходов, то весь входной НДС можно принять к вычету, не распределяя его. Как правило, опытный бухгалтер и на глазок определит, что цифра выйдет меньше 5%. Однако для того, чтобы заявить к вычету весь входной НДС, рассчитанный в рамках применения указанного правила, необходим регистр или, как минимум, бухгалтерская справка.

Вычет НДС при раздельном учете

Заявление вычетов чревато самыми разнообразными опасностями даже без раздельного учета. При необходимости такого учета налоговые риски вырастают в разы.

Декларируя свободу выбора, налоговики тем не менее нередко оспаривают выбранную компанией методику. Особенно, если такая методика основана на расчетах вручную, практикуемых бухгалтерами некоторых компаний. Из-за пресловутого человеческого фактора в таких расчетах налоговики нередко обнаруживают ошибки.

Порой налоговики делают доначисления из-за многочисленных арифметических ошибок, допущенных бухгалтерами. Причем независимо от того, как были произведены расчеты: на калькуляторе или в Excel.

Для улучшения качества обслуживания наших клиентов мы разработали программное обеспечение, которое формирует регистры раздельного учета автоматически, в том числе в целях определения показателей менее 5%. Учетные регистры настроены так, чтобы у бухгалтеров, обслуживающих наших клиентов, была возможность:

Верные суммы вычетов позволят всем нашим клиентам без исключения избежать доначислений, штрафов и пеней по итогам камеральных проверок по НДС. И это – лишь часть стандарта обслуживания клиентов компании 1С-WiseAdvice.

При отказе в вычетах вам поможет наша экспертная поддержка по всем вопросам. Наши специалисты могут быть подключены лично к переговорам с налоговой или же мы:

Наших аргументов обычно достаточно для того, чтобы решить проблему на уровне инспекции, без обращения в суд. Однако мы готовы идти до конца, в том числе и через судебные разбирательства.

Это одна из наших специализаций, так как такой учет характерен для большинства крупных компаний – наших клиентов.

Ведение раздельного учета НДС

Налог на добавленную стоимость – не абсолютное начисление. Ряд предпринимательских действий им облагается, другие же освобождены от НДС. Организация может заниматься и теми, и другими одновременно. Нередки также случаи, когда в компании действует одновременно несколько режимов налогообложения, например, общий и ЕНВД, общий и патент.

В таких случаях вести бухгалтерский и финансовый учет по таким видам деятельности или налоговым системам нужно по отдельности. Главное, выбрать для этого оптимальную методику. Рассмотрим принципы ведения раздельного учета по налогу на добавленную стоимость.

Если не вести раздельный учет

Раздельный учет по НДС обязателен для фирмы в таких случаях:

ВНИМАНИЕ! К первому случаю относится и учет «входного» НДС для товаров (работ, услуг), приобретенных в рамках разных видов деятельности (облагаемых и необлагаемых). Это касается не только предметов, но и нематериальных активов (абзац 5 п. 4 ст. 170 НК РФ).

Если экономический субъект в этих случаях не вводит раздельный учет, он теряет права на:

Исключения: когда разделять учет не надо

Предпринимателю лучше знать, когда вести раздельный учет не имеет практического смыла, ведь без необходимости увеличивать затраты труда бухгалтерии невыгодно.

Существуют отдельные законодательно оформленные ситуации, при которых раздельный учет может не вестись даже при наличии вышеприведенных условий. Среди них – ведение торговли за пределами Российской Федерации (отечественная организация действует территориально в другом государстве). В этом случае оказанные услуги или отпущенные товары не являются базой для начисления НДС.

ВАЖНО! Отчетность в таком случае ведется по требованиям отечественного законодательства, однако рекомендуется в договоре дополнительно приписать указание на место продажи товаров или оказания услуг (для меньшей вероятности возникновения осложнений при проверках).

Тем не менее если предприятие хочет вести раздельный учет в случаях, где это законодательством не предусмотрено, никто не будет иметь ничего против. Цель такого учета может быть не только чисто коммерческой (предоставление к вычету НДС), но и информационной, например, детализация данных по управлению. Раздельный учет в таких ситуациях – это добровольное право любой организации.

5% порог

Это еще одно правило, которое обосновывает необязательность разделения входного НДС. Оно обосновано в абзаце 9 п. 4 ст. 170 НК РФ. Эту норму могут применять только те, кто обладает льготами по НДС, своевременно (ежеквартально) подтвержденными.

Правило 5% гласит: можно не учитывать входной НДС раздельно, если затраты на операции, подтвержденные льготами, не превышают 5% общепроизводственных расходов. В этом случае разрешено поставить к вычету весь входной НДС, не включая его в стоимость товаров, работ, услуг.

ВНИМАНИЕ! Правило 5% не касается раздельного учета доходов – вести его при соответствующих условиях обязательно.

Если же предприятие ведет только необлагаемые налогом операции и приобретает товары (работы или услуги) у другой стороны, правило 5% для этой ситуации неприменимо: НДС к вычету по этим приобретениям поставить нельзя (Определение Верховного Суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015).

Долгое время было спорным применение правила 5% для плательщиков ЕНВД – Минфин РФ в письме от 08.07.2005 № 03-04-11/143 и ФНС в письме от 31 мая 2005 г. № 03-1-03/897/8@ утверждали, что на этот налоговый режим 5% порог не распространяется. Но судебный прецедент поставил точку в этом вопросе, и ФНС изменил свою позицию, отразив это в письме от 17.02.2010 № 3-1-11/117@).

5% порог в торговой деятельности

Приведенное правило говорит прежде всего о расходах на производство. Но ведь немалую долю организаций и предпринимателей составляют не производители, а налогоплательщики-коммерсанты, ведущие торговую деятельность. Будет ли действительна эта норма для торговли?

Министерство финансов РФ в письме от 29 января 2008 г. № 03-07-11/37 позволило распространить 5% порог и на торговые операции, однако не установило это определенно, а лишь указало на такую возможность.

Между тем существуют арбитражные прецеденты, устанавливающие отказ от раздельного учета по причине «правила 5%» для торговой деятельности. Причина проста: торговля, хоть оптовая, хоть розничная, не является производством, для отражения ее операций в бухучете не применяются «производственные» счета.

Точность учетной политики по учету НДС

Организация уполномочена сама выбирать систему введения раздельного учета. Естественно, принятые нормы следует зафиксировать в учетной политике (п. 2 ст. 11 НК РФ).

Но тут возможны некоторые казусы, которые стоит предусмотреть, связанные с льготами по НДС и правилом 5%. Неизвестно, как именно распределятся расходы по видам деятельности. Это будет ясно только по итогам квартала. Что, если порог в 5% окажется превышенным, а раздельный учет не велся? Придется его восстанавливать, а в ряде случаев еще и корректировать налоговые декларации, что затратно и неудобно. Поэтому нужно принять решение, оговаривать ли эту норму в учетной политике или нет, и если нет, то не использовать ее, даже если такой порог все же сложится.

Учетная политика устанавливается на годичный период. Но что, если у организации появилась необлагаемая НДС деятельность уже после ее сдачи в налоговую? Отказаться от возможности сэкономить на уклонении от раздельного учета? Нет, можно сформулировать и предоставить дополнение к учетной политике: это не будет считаться ее изменением, потому что такие операции возникли впервые, и в начале отчетного периода они не предусматривались (п. 16 ПБУ 1/98 «Учетная политика организации», утвержденный приказом Минфина России от 09.12.1998 г. № 60н).

К СВЕДЕНИЮ! В учетной политике стоит перечислить виды деятельности, которыми занимается организация: по отдельности – облагаемые и необлагаемые НДС.

Счета для раздельного учета

Сведения о процессах учета доходов/расходов с НДС нужно отображать на разных бухгалтерских счетах, а именно:

Расчет пропорции при ведении раздельного учета

Под пропорцией здесь имеется в виду определение той доли входного НДС, которая приходится на облагаемые и необлагаемые этим налогом операции. Ее необходимо рассчитывать, чтобы определить, какая доля НДС (в процентном соотношении) может быть представлена к вычету. Расходы нужно сгруппировать:

Формула для расчета пропорции НДС по облагаемым операциям:

ДВОбл. = (ВОбл._НДС + ДПрОбл._НДС / В_НДС + ДПр_НДС) х 100%, где:

Все показатели учитываются без НДС для того, чтобы стоимость необлагаемых операций была сопоставима с льготными.

ОБРАТИТЕ ВНИМАНИЕ! Учетным периодом по НДС является квартал, значит, и рассчитывать пропорцию необходимо поквартально.

Для расчета доли необлагаемых НДС операций применяется тот же принцип пропорции, только ищется соотношение выручки от необлагаемых НДС операций с общей суммой за учетный период.

Третью группу, смешанную, распределять для целей раздельного учета не обязательно. Проще всю ее отнести либо к первым, либо к вторым операциям.

А если доходов временно нет?

В практике иногда случаются определенные периоды, когда фирма не ведет хозяйственных операций, приносящих доходы, между тем затраты все же осуществляются. Такое нередко наблюдается, например, у свежезарегистрированных организаций. Случается, что среди операций по расходам встречаются как облагаемые НДС, так и льготированные. Нужно ли делить такие расходы в учете? Ведь реализации товаров и услуг по факту не было.

До 2015 года Министерство финансов РФ разрешало в таких случаях пренебречь раздельным учетом ввиду отсутствия операций со льготами по НДС. Однако в 2015 году им была озвучена иная позиция, регламентирующая раздельный учет по НДС и в таких «безотгрузочных» периодах.

Заемные операции и раздельный учет

Предоставление займов, продажа ценных бумаг и др. подобные операции являются облагаемыми НДС. Существенным нюансом расчета пропорции для таких операций является показатель сумм дохода, являющийся ключевым в формуле. Для операций того или иного вида он будет иметь разный состав, на что влияют актуальные положения федерального законодательства. ФЗ от 28 декабря 2013 года №420 предлагает для операций с ценными бумагами, не облагаемыми НДС, считать доходом следующую сумму:

Если разница получится меньше 0 (то есть налицо будет убыток), то доход не учитывается.

Пропорциональный метод расчета для разделения облагаемых и необлагаемых операций в этой ситуации предполагает вычисление соотношения между стоимостью всего реализованного товара (и в России, и за рубежом) и интересующей позиции. В сумму доходов войдет также:

В настоящее время нет единого мнения о необходимости вести раздельный учет по заемным операциям. Однако Минфин РФ все больше склоняется именно этой позиции ввиду внесения значительных изменений в Налоговый Кодекс РФ.

Проводки входного НДС по льготным видам деятельности

В бухгалтерском учете обложение входным НДС будет отражаться на счете 19 (используются разные субсчета для разных операций). Вот как будут выглядеть проводки:

В зависимости от вида деятельности фирмы нужно использовать наряду со счетом 41 «Товары» и другие счета – 10 «Материалы», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства» и другие.

Пример сопоставления расходов

Предприятие выпускает детскую обувь, в том числе делает медицинские ортопедические ботинки, реализация которых освобождена от налогообложения. В бухгалтерском учете отражены прямые расходы на изготовление осенних ботинок на счете 20 «Прямые расходы» – на субсчете «Ботинки» и «Ортопеды». За отчетный квартал прямые производственные расходы предприятия составили 9 000 000 руб. (из них 600 000 на ботинки и 200 000 на ортопедическую обувь), также понесены общехозяйственные расходы – 4 000 000 руб., и общепроизводственные – 3 000 000 руб.

Подсчитаем соотношение расходов, чтобы определить, подпадает ли этот случай под «правило 5%». 600 000 / (9 000 000 + 4 000 000 + 3 000 000) х 100% = 3,7%. Так как порог получился меньше заветных 5%, бухгалтерия может не вести раздельного учета по входному НДС, предъявив к вычету всю сумму налога на добавленную стоимость, выставленного поставщиками.

Но в налоговой декларации нужно будет отразить прямую себестоимость продукции с налоговыми льготами – 200 000 руб.

Проверка правильности распределения расходов

В современной практике бухгалтерские расчеты осуществляются с помощью специального программного обеспечения. Расчет пропорции для раздельного учета также автоматизирован. Чтобы проверить итоговые данные, удобно составить специальные таблицы, из которых будет виден весь расчет: отдельно для облагаемых НДС операций и для необлагаемых. В таблице будут сведены основные показатели, использованные для расчета пропорции:

Чтобы вести раздельный учет НДС правильно и тогда, когда это действительно необходимо, нужно постоянно следить за обновлением актуальной информации. Правила ведения раздельного учета по НДС напрямую связаны с обновлениями в Налоговом Кодексе РФ, что происходит постоянно, и в последнее время – особенно интенсивно.

Раздельный учет НДС: полное руководство с примерами

Рекомендуем утвердить в учетной политике

Включать в расчёт расходы, признанные для целей составления отчёта о финансовых результатах.

Значение «совокупные расходы» законодательством не урегулировано, следовательно, подлежит утверждению учётной политикой. Рекомендация определять указанные расходы на основании данных бухгалтерского учета дана в соответствии с письмом Минфина России от 29 мая 2014 г. № 03-07-11/25771.

Расходы, относящиеся как облагаемым, так и к необлагаемым операциям, распределять пропорционально (выбрать: расходам или доходам).

Вопрос участия косвенных расходов в расчёте по «правилу 5%» в настоящее время является спорным. По мнению налоговиков, долю расходов по необлагаемым НДС операциям необходимо рассчитывать с учетом всех расходов, распределяя относящиеся к обоим видам операций расходы методом, закрепленным в учетной политике (письмо ФНС России от 13.11.2008 № ШС-6-3/827@), письмо ФНС России от 22.03.2011 № КЕ-4-3/4475). В пользу налогоплательщика есть Постановление ФАС Поволжского округа от 23.07.2008 № А06-333/08, признавшее правомерным утверждение в учетной политике расчет «правила 5%» только по прямым расходам.

1.3. При приобретении основных средств или нематериальных активов, используемых для осуществления как облагаемых, так необлагаемых НДС операций, учёт входящего НДС вести в общем порядке.

По используемым для осуществления как облагаемых, так и необлагаемых НДС операциям основным средствам и нематериальным активам, принимаемым к учету в первом или во втором месяце квартала, определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав (пп.1 п.4.1 ст.170 НК РФ).

Рекомендуем для налогоплательщиков, исчисляющим ежемесячные авансовые платежи исходя из фактически полученной прибыли согласно п.2 ст.285 НК РФ.

1.4. Для крупных организаций, ведение учёта в которых формализовано, рекомендуем в учётной политике или приложении к ней составить и регулярно пересматривать перечень актуальных видов деятельности, а также расходов, «приносящих НДС» и понесённых при осуществлении как облагаемых, так и необлагаемых НДС операций.

Таблица 1. Примерный перечень необлагаемых НДС операций

Дт 91.02 Кт 10, 41, и пр.

(**) в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Не принимаются в расчеты по распределению НДС операции, доходы от которых не являются выручкой от реализации товаров (работ, услуг) (п.1 ст.39 НК РФ, письмо Минфина РФ от 17.03.2010 № 03-07-11/64):

Другой вариант группировки расходов, относящиеся одновременно к облагаемым и необлагаемым операциям – утверждение списка подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций (например, Таблица 2).

Таблица 2. Примеры подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций

Расчет доли расходов по необлагаемым НДС операциям

Доля определяется как выраженное в процентах частное от деления:

Знаменатель: Дт 90.02, Дт 90.07, Дт 90.08, Дт 91.02 (по статьям учета расходов на реализацию активов минус НДС, начисленный при их продаже).

Налоговики долгое время оспаривали право применения «правила 5%» для расходов по деятельности, переведённой на ЕНВД, поскольку не считали возможным распространить на плательщиков ЕНВД порядок, утверждённый п.4 ст.170 НК РФ для плательщиков НДС (письмо ФНС от 31 мая 2005 г. № 03-1-03/897/8@, письмо Минфина России от 08.07.2005 № 03-04-11/143).

Однако судебная практика по данному вопросу сложилась в пользу налогоплательщиков (Постановление Федерального арбитражного суда Центрального округа от 30.07.2008 г. № А23-247/06А-14-38, Постановление ФАС Поволжского округа от 05.02.2008 по делу № А65-28667/06-СА2-11).

В результате есть свидетельство изменения позиции налоговых органов (письмо ФНС России от 17.02.2010 № 3-1-11/117@): «Принимая во внимание то, что в пункте 2 статьи 170 Кодекса также приведены операции, осуществляемые лицами, не являющимися налогоплательщиками налога на добавленную стоимость, т.е. в том числе и операции, осуществляемые налогоплательщиками, переведенными на уплату единого налога на вмененный доход для определенных видов деятельности, то положения пункта 4 статьи 170 Кодекса (включая и положения абзаца девятого пункта 4 статьи 170 Кодекса) одинаково применяются и для операций, освобождаемых от налогообложения и для операций, не признаваемых реализацией товаров (работ, услуг), и для операций осуществляемых налогоплательщиками налога на добавленную стоимость, которые по отдельным видам деятельности переведены на уплату единого налога на вмененный доход для определенных видов деятельности».

Если рассчитанная в соответствии с настоящим порядком доля превышает 5%, то необходимо определить сумму предъявленного продавцами товаров (работ, услуг) НДС, подлежащего учету в составе расходов, товарно-материальных ценностей и (или) в стоимости объектов основных средств (нематериальных активов). Если доля расходов не превышает 5% или единственным доходом по необлагаемым операциям являлись проценты к получению по выданным займам, то рекомендуем рассчитать и оформить бухгалтерской справкой сумму совокупных расходов на оплату труда специалистов, осуществляющих операции, не подлежащие налогообложению, за налоговый период.

Обращаем внимание, что до октября 2016 года применение «правила 5%» понималось как возможность включить в состав вычетов всю сумму НДС, предъявленного продавцами товаров (работ, услуг), вне зависимости от вида операций (облагаемые или необлагаемые), при осуществлении которых они использовались (Постановление Президиума ВАС РФ от 21 июня 2012 г. № 2676/12).

Однако Определение Верховного Суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015 содержит утверждение, что к операциям по приобретенным товарам, используемым только для не подлежащих налогообложению (освобожденных от налогообложения) операций, не могут быть применены правила, установленные абзацем 9 пункта 4 статьи 170 НК РФ (т.е. применение «правила 5%» не позволяет включить в состав вычетов НДС, предъявленный поставщиками товаров, работ, услуг, используемых только для осуществления необлагаемых операций).

Расчет пропорции для распределения сумм НДС

Пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период (п.4.1 ст.170 НК РФ).

Под стоимостью в целях настоящего расчета понимается выручка (доход) от продажи товаров (работ, услуг, имущественных прав), а также стоимость товарно-материальных ценностей, переданных безвозмездно в рамках благотворительной деятельности (пп.12 п.3 ст.149 НК РФ, п.1 ст.153 НК РФ).

Обращаем внимание на введённый с 01.01.2015 года Федеральным законом от 28.12.2013 № 420-ФЗ введены некоторые особенности определения расчёта пропорции, из которых наиболее существенным, по мнению автора, является пп.5 п.4.1 ст.170 НК РФ:

Числитель: выручка от реализации товаров (работ, услуг) на территории Российской Федерации, а также передача имущественных прав, не подлежащая налогообложению (освобождаемая от налогообложения) (Таблица 1), далее – «Выручка необлагаемая».

Знаменатель: Общая сумма выручки от реализации товаров, работ, услуг, имущественных прав, подлежащих налогообложению (без учета НДС) и освобождаемых от налогообложения (за исключением доходов от участия в уставном капитале), а также стоимость товарно-материальных ценностей, переданных безвозмездно в рамках благотворительной деятельности (далее – «Выручка всего»).

Формулы:

а) доля НДС по необлагаемым операциям (%) = Выручка необлагаемая / Выручка всего х 100%

б) доля НДС, подлежащего вычету (%) = 100 – результат пп.а).

Расчет суммы НДС, включаемой в состав расходов

Сумма НДС, рассчитанная как произведение суммы НДС, предъявленного продавцами работ, услуг, относящихся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), на долю НДС (пп.а) п.3настоящего порядка) и включается в состав расходов проводками:

для производственных предприятий:

Дт 26.01 Кт 19.04 «НДС по приобретенным услугам»;

для предприятий торговли:

Дт 44.01 Кт 19.04 «НДС по приобретенным услугам».

Расчет суммы НДС, включаемой в стоимость ТМЦ

Сумма налога, подлежащая включению в стоимость материалов, определяется как произведение:

суммы НДС, предъявленного продавцами материалов, признанных в составе расходов налогового периода и относящихся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), *

* на долю НДС (пп.а) п.3 настоящего порядка.

Сумма НДС включается в состав материалов проводками:

Дт 10 Кт 19.03 «НДС по приобретенным материально-производственным запасам».

Расчет суммы НДС, включаемой в состав объектов ОС и НМА

Сумма налога, подлежащая включению в стоимость основных средств и нематериальных активов, определяется как произведение суммы НДС, предъявленного продавцами указанных объектов, участвующих одновременно в облагаемой и необлагаемой деятельности (абз.4 п.4 ст.170 НК РФ) на долю НДС (пп.а) п.3 настоящего порядка) и включается в стоимость объектов проводками:

Дт 08.04 «Приобретение объектов основных средств» Кт 19.01 «НДС при приобретении основных средств»; Дт 01 «Основные средства» Кт 08.04.

Дт 08.05 «Приобретение нематериальных активов» Кт 19.02 «НДС по приобретенным нематериальным активам»; Дт 04 «Нематериальные активы» Кт 08.05.

Книга покупок и декларация

Порядок расчета пропорции изложен в разделе 3.

Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету, отражается в графе 4 раздела 7 налоговой декларации по НДС.

Проверка

Таблица 3. Расчёт доли расходов по необлагаемым операциям

Расходы на приобретение, производство и (или) реализацию товаров (работ, услуг), операции по реализации которых НЕ подлежат налогообложению, в т.ч.