в каком учетном регистре ведут синтетический учет заработной платы

Учет заработной платы

Ключевые аспекты

Зарплата — это вознаграждение работника, исчисленная исходя из объемов выполненной работы, квалификации, стажа и нагрузки ( ст. 129 ТК РФ ). Объемы выплат определяются в соответствии с нормами действующего законодательства, а также с учетом системы оплаты, установленной на предприятии.

Оплата труда персонала — это солидная доля затрат любого экономического субъекта. Именно поэтому так важно организовать полный и достоверный учет труда и заработной платы на предприятии. Систематический анализ информации позволит оценить эффективность затрат, а также выявить резервы (финансовые и трудовые).

Следует учитывать, что расходы на заработную плату напрямую влияют на себестоимость произведенной продукции. Причем в расчет себестоимости включается не только заработок работников основного производства, но и выплаты в пользу вспомогательного персонала.

Экономический субъект вправе самостоятельно разрабатывать систему оплаты, учитывая род деятельности, специфику, сложность и вредность (опасность) производств. На данном этапе следует руководствоваться ключевыми принципами:

Также следует отметить, что размеры оплаты труда должны быть экономически обоснованы. В противном случае об эффективности данных затрат не может быть и речи.

Этапы бухгалтерского учета заработной платы

После того, как ключевые условия оплаты труда определены, учет труда и его оплаты осуществляется поэтапно:

Все этапы должны быть отражены в бухгалтерском учете соответствующими проводками.

Типовые проводки

Бухучет труда и его оплаты ведется в организации на 70 счете «Расчеты с персоналом по оплате труда». В кредите счета отражаются операции по начислению зарплаты, в дебете — выплата или удержания.

Основные проводки по начислению зарплаты:

Начислена заработная плата основного персонала

20 — на производственном предприятии

44 — в торговой организации

Начислен больничный лист, пособие ФСС

Произведены удержания по исполнительному листу

Учетные регистры: сущность, значение и виды

Для учета и регистрации хозяйственных операций предприятия применяют разнообразные по форме, содержанию, способу отображения и нагромождению информации учетные регистры. Состав учетных регистров, которые ведутся на конкретном предприятии, зависит от принятой на предприятии формы бухгалтерского учета.

Под словом «регистр» в бухгалтерском учете понимают различные виды таблиц, в которые записывают данные с первичных документов.

Записи в учетных регистрах базируются на информации из тщательным образом проверенных первичных документов, оттого и сами регистры приобретают доказательную силу при использовании их показателей для анализа хозяйственной деятельности предприятия, при контроле за состоянием средств и при выявлении результатов хозяйствования.

Учетные регистры являются носителями данных определенной формы, построенные в соответствии с экономической группировкой информации об активах, капитале и обязательстве экономического субъекта.

Они служат для отображения хозяйственных операций на счетах бухгалтерского учета.

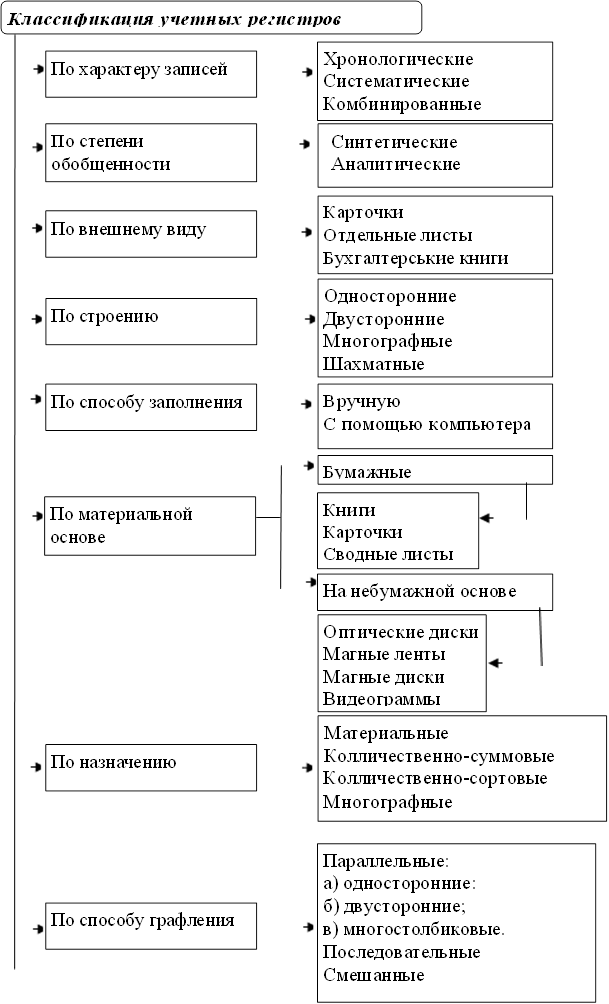

Классификация учетных регистров отображена на рисунке:

Хронологические учетные регистры — это регистры, в которых записи осуществляются в хронологической последовательности, то есть в порядке осуществления операций (регистрационные журналы, кассовая книга и тому подобное). Хронологические книги обычно называются журналами или дневниками.

В систематических учетных регистрах отображают в определенной последовательности с определенной группировкой однородные по экономическому содержанию операции (заполнение данных в кассовой книге в пределах дня). Книги систематической записи обычно называются Главными.

Комбинируемыми называются регистры, в которых записи делают одновременно в хронологическом и систематическом порядке (журналы-ордера, ведомости). Книги сводной записи носят обычно название балансов-оборотов или ведомостей-оборотов.

Синтетические учетные регистры — это регистры, в которых учет ведут по синтетическим счетам.

Аналитические учетные регистры — это регистры, в которых учет ведут по аналитическим счетам. В аналитические учетные регистры данные подают в натуральных, трудовых и денежном измерениях. Аналитическая регистрация является отделенной детальной регистрацией изменений, которые происходят в любой отдельной части баланса. При аналитической регистрации коллективные счета синтетической регистрации получают последующее расчленение на их составные детальные или специальные счета следующих порядков.

Бухгалтерские книги — это листы бумаги специально разграфленные, в которых отображают данные о наличии хозяйственных средств, источников их формирования и хозяйственные процессы по синтетическим и аналитическим счетам. Например, кассовая книга предназначена для учета поступления и выплат наличности из кассы; книга депонируемых сумм предназначена для аналитического учета невыплаченной (депонируемой) заработной платы; в Главной книге дается информация о сальдо и оборотах по синтетическим счетам бухгалтерского учета за отчетный период (ежемесячно). Бухгалтерские книги непременно должны быть прошнурованы, пронумерованы, на последней странице книги указывают общее количество страниц и заверяют подписями руководителя и главного бухгалтера и печатью предприятия.

Карточки — это таблицы специальной формы и стандартных размеров, изготовленные на плотной бумаге и предназначенные для регистрации хозяйственных средств (инвентарные карточки учета основных средств, карточки складского учета материалов и тому подобное). Сохраняют карточки в картотеках. При открытии карточки в бухгалтерии ее регистрируют в специальном журнале, им присваивают порядковый номер, который отвечает их регистрационному номеру в журнале. Зарегистрированные карточки под расписку передают материально ответственному лицу. Карточки широко используют для аналитического учета товарно-материальных запасов предприятия.

Сводные листы (ведомости) — это отдельные таблицы различного формата со специальным графлением (журналы-ордера, мемориальные ордера, оборотные ведомости и тому подобное). Их используют для ведения как синтетического, так и аналитического учета. Записи в отдельных ведомостях осуществляют на основании данных первичных документов.

По завершении отчетного периода (месяца, года) и составления баланса книги, карточки и отдельные сведения закрывают путем вычисления итогов по каждому счету и записи суммы остатка.

В односторонних учетных регистрах предоставляют данные о хозяйственной операции, сумму которой записывают по дебету или по кредиту соответствующего счета. Примером одностороннего учетного регистра является кассовая книга.

Двусторонние учетные регистры состоят из двух частей: в одной части дают данные о дебетовых оборотах на счете, а во второй — о кредитовых оборотах на этом счете (карточка складского учета материалов).

Многографные учетные регистры — это регистры, в которых одна из граф (чаще всего дебетовая) разделена на несколько. К такому виду учетных регистров принадлежит Главная книга.

Шахматные учетные регистры построены по принципу шахматной доски. Записи в таких регистрах делают в клетке, что расположена на пересечении столбика и строки таблицы, которые отвечают дебетовому и кредитовому обороту на соответствующих счетах.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Синтетический и аналитический учет зарплаты: инструкция для начинающих

Синтетический и аналитический учет расчетов по оплате труда — это основные блоки системы оплаты труда работников, которые обеспечивают получение данных о начислениях, удержаниях и подлежащих суммах к выплате.

Нормативная база

Чтобы понять разницу между этими понятиями, обратимся к таблице.

Правовые основы начисления заработной платы

Каждое предприятие обязано организовать синтетический и аналитический учет заработной платы, позволяющий в понятной форме проанализировать:

· начисления индивидуально каждого работника;

· по видам начислений; по суммам начислений, удержаний, выплат и задолженностей.

Зарплата сотрудника, если он отработал месяц полностью, выплачивается не ниже установленного минимального размера оплаты труда (статьи 133, 133.1 ТК РФ.

Как учитывать зарплату

По кредиту отражаем начисления, подлежащие выплате сотруднику в связи с выполнением трудовых обязанностей:

Синтетический и аналитический учеты оплаты труда предусматривают формирование следующих проводок:

Зачем нужна аналитика при отражении оплаты труда

Форма, в которую вносятся необходимые данные, разрабатывается и утверждается организацией самостоятельно. Также допустимо использовать форму Т-54, утвержденную Госкомстатом в постановлении № 1 от 05.01.2004.

Индивидуальные регистры подлежат хранению на протяжении 75 лет (п. 413 приказа Минкультуры № 558 от 25.08.2010).

В любом случае ведение лицевого счета сотрудника должно обеспечить получение в любой момент информации о начислениях, удержаниях и суммах, подлежащих выплате. Данные аналитических индивидуальных регистров используются для составления сводных регистров бухучета и для формирования расчетных листков.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Синтетический и аналитический учет расчетов по оплате труда

О том, что бухгалтерский учет состоит из синтетического и аналитического учета, мы рассказывали в другом материале. В этой статье рассмотрим часть большого учета по организации: начисление и выплату заработной платы на примере обычной небольшой организации, узнаем, что такое синтетический и аналитический учет оплаты труда, и какие проводки использовать. Напоминаем, что, как и в других случаях, главным регулирующим документом является Федеральный закон о бухучете, кроме того действует ПБУ 10/99 «Расходы организации», утвержденное приказом Минфина РФ от 06.05.1999 № 33н, которое регулирует в том числе заработную плату.

Заработная плата и ее учет

Все, что касается оплаты труда, должно быть зафиксировано в трудовом договоре:

К зарплате также относятся различные стимулирующие выплаты (премии) и компенсации, положенные сотрудникам по закону или по договоренности с работодателем.

Для синтетического учета всех расчетов с персоналом коммерческие организации используют счет 70 из плана счетов, утвержденного приказом Минфина от 31.10.2000 № 94н, который так и называется «Расчеты с персоналом по оплате труда». Для бюджетных учреждений и автономных организаций, а также банков действуют свои планы счетов, поэтому проводки могут существенно отличаться.

Синтетический учет расчетов по оплате труда

Счет 70 является синтетическим, именно на нем аккумулируются все суммовые данные по расчетам с персоналом организации. Посмотрим, как это происходит на примере ООО «ВЕСНА». В организации работают 10 человек и для них установлены такие сроки выплаты зарплаты (2 раза в месяц с интервалом в 15 дней):

Начнем рассматривать проводки именно с аванса, поскольку его выплату осуществляют еще до того, как бухгалтер сделает начисления и отчисления, то есть с момента выплаты аванса работник должен организации денег до последнего дня месяца, когда по правилам нужно проводить начисление зарплаты. Проводка на выплату аванса выглядит так:

Дт 70 Кт 51 (перечислен аванс с расчетного счета организации).

Обратите внимание, что если часть средств или они все были выплачены из кассы, нужно сделать проводку:

В нашем примере все выплаты прошли безналичным способом, минуя кассу. Далее происходит начисление. И в этом случае синтетический счет 70 может кредитоваться с разными счетами в зависимости от того, в каком подразделении работает конкретный работник. Все возможные проводки выглядят так:

| Дебет | Кредит | Наименование операции |

| 08 «Вложения во внеоборотные активы» | 70 | Начислена заработная плата |

| 20 «Основное производство» | 70 | -II- |

| 23 «Вспомогательное производство» | -II- | |

| 26 «Общехозяйственные расходы» | 70 | -II- |

| 44 «Расходы на продажу» | 70 | -II- |

| 91 «Прочие доходы и расходы» | 70 | -II- |

| 96 «Резервы предстоящих расходов» | 70 | -II- |

| 69 | 70 | Начислено пособие по временной нетрудоспособности |

Одновременно с начислением необходимо удержать налог на доходы физических лиц (НДФЛ). Проводка выглядит так:

Дт 70 Кт 68 «Расчеты по налогам и сборам».

Далее нужно сделать проводку, аналогичную авансу, о том, что работникам выплачена зарплата с расчетного счета или из кассы. Но бывает, что кому-то из сотрудников заплатить по тем или иным причинам не получилось. Главное, чтобы в этом не было вины самого работодателя. Чтобы задолженность не зависла на сч. 70 и не привлекала внимание проверяющих, ее нужно депонировать. Невостребованная депонированная заработная плата может храниться на расчетном счете организации в течение 3-х лет. Проводка выглядит так:

Дт 70 Кт 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам».

Из этой проводки видно, что иногда приходится задействовать субсчета, в том числе и по синтетическому сч. 70. Например, они могут называться:

Сальдо по счету 70 может быть дебетовым после аванса. Кредитового сальдо быть в принципе не должно после установленной даты выплаты. Если оно есть, то организация задерживает средства сотрудников, и у нее могут быть неприятности.Теперь рассмотрим особенности аналитического учета.

Аналитический учет расчетов по оплате труда

Синтетический и аналитический учет расчетов отличаются тем, что в первом случае речь идет об обезличенных суммах, а во втором — о каждом конкретном сотруднике. Несложно понять, что для аналитического способа отражения заработной платы используются:

Все эти документы персонифицированы и все суммы в них относятся к одному человеку. Именно с аналитической документации начинается начисление заработной платы. Потому что в синтетическом учитывается уже общая сумма. Теперь всем понятно, о чем идет речь, когда говорят «синтетический и аналитический учет заработной платы».

Учет заработной платы в бухгалтерском учете (нюансы)

Организация бухгалтерского учета заработной платы на предприятии

С целью организации бухучета труда и зарплаты на предприятии в учетной политике прописывается, какие формы первичных документов для этой цели будут использованы. При этом со вступлением в силу закона о бухучете от 06.12.2011 № 402-ФЗ использование унифицированных форм перестало быть обязательным.

Но многие бухгалтеры при организации учета оплаты труда на предприятии отдают предпочтения формам первичных документов, утвержденным постановлением Госкомстата от 05.01.2004 № 1. Первичной документацией по учету движения персонала являются приказы (о приеме на работу, увольнении, переводах, предоставлении оплачиваемого отпуска и т. д.). Для каждого принятого на работу сотрудника заводится личная карточка и открывается персональный лицевой счет.

На лицевой счет, открываемый, как правило, на год, заносятся данные о начисленной и выплаченной зарплате, суммах удержаний и вычетов. Данные в лицевые карты переносятся из табелей учета рабочего времени, листов нетрудоспособности, нарядов на выполнение сдельной работы, приказов (о произведении удержания или начислении премии) и проч.

О порядке организации первичного бухучета на предприятии можно узнать из статьи «Порядок организации первичного бухгалтерского учета».

Бухучет расчетов с персоналом по оплате труда — счет для учета

Для учета расчетов по оплате труда персоналу используется бухсчет 70 — на нем обобщаются соответствующие сведения по каждому работнику предприятия.

По дебету счета показываются суммы выплаченной зарплаты, а также суммы удержаний (по налогам (сч. 68), по исполнительным документам (сч. 76), недостачам (сч. 73) и порче ценностей (сч. 94) и т. д.). Если работник своевременно не получил начисленную ему зарплату, то данная сумма отражается по дебету сч. 70 в корреспонденции со сч. 76.

По кредиту отображаются:

На предприятиях должен быть организован аналитический учет по бухсчету 70 в отношении каждого работника.

Как учесть расходы на оплату труда в натуральной форме, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

О регистре бухгалтерского учета, обобщающим информацию о расчетах с сотрудниками по оплате труда, читайте в статье «Особенности оборотно-сальдовой ведомости по счету 70».

Бухгалтерский учет: начисление заработной платы

В связи с тем, что затраты по зарплате отражаются в себестоимости произведенной продукции, начисление зарплаты проводится по сч. 70 в корреспонденции со счетами:

Бухучет: зарплата к выдаче

Бухучет заработной платы и удержаний из нее должен также наглядно отражать сумму к выплате работникам на руки. В связи с этим начисленные по дебету сч. 70 суммы заработной платы будут уменьшены.

Из зарплаты всех сотрудников в обязательном порядке удерживается НДФЛ — с этой целью делается проводка Дт 70 Кт 68.

Выплата зарплаты (без НДФЛ и удержаний по исполнительным листам и др.) производится через кассу или путем перечисления средств на карточный счет сотрудника. При выдаче зарплаты сч. 70 корреспондирует со сч. 50 (51).

О том, как перечисляется зарплата на карту, вы сможете узнать из статьи «Порядок перечисления зарплаты на банковскую карту».

Бухгалтерский учет расчетов по оплате труда — проводки

В соответствии с планом счетов, утвержденным приказом Министерства финансов от 31.10.2000 № 94н, предполагается использование таких основных проводок со сч. 70:

Бухгалтерский учет труда и заработной платы у упрощенцев

Учет зарплаты на ОСН и УСН производится одинаково, за тем исключением, что не все упрощенцы смогут уменьшить свои доходы на сумму затрат по оплате труда. Такое право сохраняется лишь для тех упрощенцев, которые выбрали объект упрощенного налогообложения «доходы за вычетом расходов».

Как учесть расходы на оплату труда при УСН, подробно разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Для бухучета оплаты труда персонала используется счет 70. На нем обобщается информация о начисленной заработной плате, удержаниях и суммах, подлежащих к выплате.