в какую инспекцию подавать декларацию 3 ндфл

В какую инспекцию подается декларация 3-НДФЛ?

В какую налоговую подавать декларацию 3-НДФЛ

В п. 2 ст. 229 НК РФ прописано, что те физлица, которые сдают декларацию 3-НДФЛ в случае, когда делать это не обязаны (например, для получения вычета), могут сдавать отчет о доходах по месту жительства.

Почитайте общую информацию о налоговых декларациях в этой публикации.

П. 2 ст. 11 НК РФ раскрывает понятие места жительства. Но при этом поясняется, что в случае отсутствия у физлица регистрации по месту жительства на территории России по просьбе этого физлица местом жительства может быть назначено место пребывания.

Для целей данного пункта Налогового кодекса под местом жительства понимается тот адрес, по которому зарегистрирован налогоплательщик (что подтверждается записью в паспорте). Такое разъяснение налоговый орган дал в своем письме от 02.06.2006 № ГИ-6-04/566@. В этом письме ФНС также поясняет, что при отсутствии у физлица регистрации по месту жительства, предусмотренной законом от 25.06.1993 № 5242-1, налогоплательщик может подать декларацию по месту пребывания. Но поступить таким образом могут только те, на кого возложена обязанность отчитываться о доходах. Право на получение имущественных или соцвычетов у таких лиц отсутствует. Из такой формулировки можно сделать вывод, что те, кто подает отчет 3-НДФЛ, но не относится к физлицам, которые это делать обязаны, не имеют права отправлять декларацию по месту пребывания.

Подтвердили свою позицию налоговики и в письме от 30.01.2015 № ЕД-3-15/290@, где еще раз было отмечено, что при наличии у налогоплательщика регистрации по месту жительства подать декларацию с заявлением о предоставлении соцвычета по месту пребывания нельзя.

Когда нужно подать декларацию и заплатить налог, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Где можно узнать, куда сдавать декларацию 3-НДФЛ

На сайте налоговой легко определить ту инспекцию, куда подается декларация 3-НДФЛ. Для этого следует на странице «Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес» правильно ввести свой адрес, выбирая значения из справочника. Предварительно нужно выбрать пункт «Физическое лицо / индивидуальный предприниматель». В результате будет показано наименование инспекции и ее код.

Налоговики сделали сервис еще более удобным, поместив кнопку для оплаты налогов прямо под платежными реквизитами. Нажав ее, налогоплательщику останется только выбрать из справочника тот платеж, который он планирует осуществить, и в результате он сможет либо распечатать квитанцию, либо отправить платеж онлайн.

В интернете есть еще несколько ресурсов, где можно получить информацию о том, куда подается декларация 3-НДФЛ и к какой налоговой инспекции приписан адрес налогоплательщика. Например, можно воспользоваться сайтом госуслуг, на котором получится не только узнать наименование и адрес, но и записаться в свою налоговую инспекцию для сдачи отчета, и даже подать отчет онлайн, пройдя соответствующую процедуру идентификации.

Что делать, если нет возможности сдать декларацию 3-НДФЛ по месту жительства

Если, изучив всю информацию о том, куда сдавать налоговую декларацию 3-НДФЛ, физлицо понимает, что подать документы лично не может, т. к. от своего места регистрации находится довольно далеко, то можно отправить декларацию со всеми прилагаемыми документами по почте, через личный кабинет налогоплательщика с помощью сети интернет или через представителя на основании доверенности.

Согласно п. 4 ст. 80 НК РФ, налоговую декларацию можно отправить по почте с обязательной описью вложения. В этом случае датой отправки считается штамп почтового отделения на бланке описи.

О том, как правильно сопроводить отправку отчетности по почте, читайте в материале «Как правильно составить опись документов — образец».

В интернете отправка возможна через личный кабинет налогоплательщика на сайте налоговой инспекции.

Как подать декларацию 3-НДФЛ через госуслуги, узнайте здесь.

Если налогоплательщик выберет подачу декларации через своего представителя, то необходимо оформить нотариальную или приравненную к нотариальной доверенность. Данная норма прописана в п. 3 ст. 29 НК РФ. Это также можно сделать удаленно, после чего переслать документ своему доверенному лицу любым доступным способом.

Итоги

Узнать, в какую налоговую сдавать декларацию 3-НДФЛ, проще всего на сайте налоговой инспекции. В случае если налогоплательщик не имеет возможности добраться в тот город, в котором он зарегистрирован, законодатели предусмотрели возможность сдать отчет по почте, через интернет или через доверенное лицо.

Как и куда подавать налоговую декларацию 3-НДФЛ?

В какую налоговую инспекцию подавать декларацию?

Декларация 3-НДФЛ всегда подается в налоговую инспекцию по адресу постоянной регистрации/прописки (п.3 ст. 228 НК РФ, п.2 ст. 229 НК РФ, п. 1 ст. 83 и ст. 11 НК РФ). При этом месторасположение купленной квартиры, место вашего проживания, работы, обучения значения не имеют.

Пример : Купреев А.А. прописан в Самаре, но уже несколько лет живет в Москве с временной регистрацией. В Москве Купреев купил квартиру и решил получить имущественный налоговый вычет. Несмотря на то, что у Купреева есть временная регистрация в Москве, и то, что купленная квартира находится там же, декларацию 3-НДФЛ для получения вычета Купреев должен подать по месту постоянной регистрации — в налоговую инспекцию Самары.

Только при отсутствии постоянной регистрации декларация 3-НДФЛ подается по месту временной регистрации. Перед подачей налоговой декларации налогоплательщику необходимо прийти в налоговый орган и встать на учет.

Пример : Если в ситуации, описанной в прошлом примере, Купреев А.А. выписался бы из квартиры в Самаре и лишился постоянной регистрации, он мог бы прийти в налоговую инспекцию по месту временной регистрации в Москве, встать там на учет и после этого подать туда налоговую декларацию 3-НДФЛ.

Если Вы не знаете адрес своей налоговой инспекции, его можно найти на сайте Федеральной налоговой службы России.

Способы подачи декларации в налоговый орган

Есть три способа предоставить декларацию 3-НДФЛ в налоговый орган: сдать лично, отправить по почте или через Интернет. Рассмотрим каждый из этих способов более подробно.

Сдача декларации в налоговую инспекцию лично

Этот способ не требует дополнительного описания — Вы просто приходите в налоговый орган и сдаете декларацию и пакет подтверждающих документов налоговому инспектору.

Преимущество — при личном приеме налоговый инспектор проверит документы и скажет, если чего-то не хватает или требуются какие-либо исправления.

У этого способа есть недостатки:

Отправка декларации по почте

На основании п. 4 ст. 80 НК РФ декларацию 3-НДФЛ и подтверждающие документы можно отправить по почте.

Этот способ незаменим, если Вы не живете в том городе, где прописаны, и сдать декларацию лично не представляется возможным.

Отправлять документы нужно обязательно ценным письмом с описью вложения. Подробная информация о том, как оформить опись вложения и о других аспектах отправки документов по почте, представлена в нашей статье Как отправить декларацию 3-НДФЛ по почте?

Сдача декларации через Интернет

Сделать это можно через Личный кабинет налогоплательщика на сайте ФНС России. При подаче декларации все взаимодействие с налоговым органом осуществляется через сайт.

С процессом подачи документов с помощью сервиса «Личный кабинет налогоплательщика» Вы можете ознакомиться в нашей статье Как подать декларацию на сайте ФНС России?

С помощью онлайн-сервиса Верни налог

При заказе декларации 3-НДФЛ в онлайн-сервисе Верни налог вы можете воспользоваться услугой отправки документов без Вашего участия. С помощью электронной цифровой подписи мы перешлем пакет Ваших документов в налоговую инспекцию по адресу Вашей регистрации.

Преимущества: скорость отправки, скорость начала обработки документов, экономия времени.

Как подать декларацию за другого человека

По закону сдать декларацию в налоговый орган за другого человека можно только по нотариальной доверенности (п.3 ст. 29 НК РФ). При этом не имеет значения, кем Вам приходится этот человек — супругом, родителем или сторонним человеком.

Единственным исключением из этого правила является ситуация, когда Вы являетесь законным представителем человека, например, опекуном или родителем несовершеннолетнего ребенка.

Вы можете отправить декларацию другого человека по почте, и доверенность для этого не требуется. Однако декларацию и опись вложения должен подписать сам декларант.

Как и куда подать декларацию 3-НДФЛ?

Декларацию для получения налоговых вычетов необходимо предоставить в инспекцию по месту регистрации. Про сроки подачи декларации мы писали ранее в статье «В какие сроки можно сдать декларацию». Заполнить 3-НДФЛ можно либо через сервис «Личный кабинет налогоплательщика для физических лиц» (далее — ЛК), либо с помощью программы «Декларация», либо на бланке формы в печатном виде или от руки. А сдать — в электронной форме или на бумаге.

Декларацию по форме 3-НДФЛ следует представить в инспекцию по месту жительства (подразумевается адрес регистрации, который указан в паспорте) (п. 2 ст. 11, п. 7 ст. 83 НК РФ).

Заполнить декларацию 3-НДФЛ поможет:

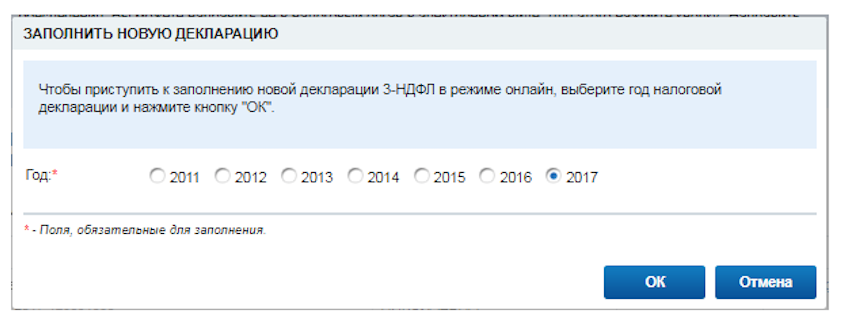

1) «Личный кабинет налогоплательщика» на сайте ФНС России. Этот сервис позволяет заполнить 3-НДФЛ в онлайн-режиме и подать ее в электронном виде либо выгрузить заполненную декларацию в файл для дальнейшей печати и представления в инспекцию на бумаге. При заполнении сервис будет выдавать подсказки, а часть данных выгрузит автоматически из вашего личного кабинета. Этот способ — самый простой и быстрый, к тому же он не требует посещения инспекции.

3) Специализированная компания. Например, open-ndfl.ru. Компания может не только полностью заполнить декларацию за вас, но и самостоятельно представить в налоговую документы.

Учтите, если вы сдаете декларацию на бумаге, это можно сделать как по почте (заказным письмом с описью вложения), так и лично или через представителя, но он должен иметь нотариально заверенную доверенность.

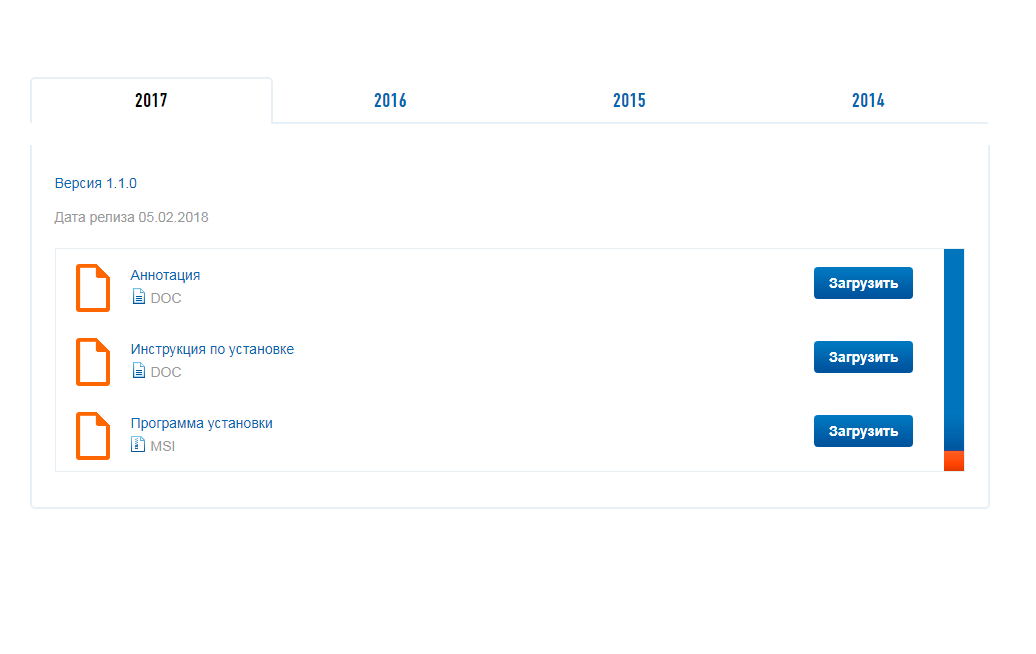

За каждый год действует своя форма декларации. И если вы предоставите декларацию не по той форме, которая действовала за конкретный год, то в приеме декларации будет отказано (п. 28, п. 194 Регламента, утв. Приказом Минфина № 99н).

Исключение — 2017 год: по нему можно отчитаться и по новой форме, и по форме декларации, которая действовала для 2016 года (письмо ФНС России от 01.02.2018 № ГД-3-11/625@). В связи с данными ограничениями необходимо при заполнении декларации выбрать актуальную форму. Например, если вы будете заполнять 3-НДФЛ через ЛК, то сервис предложит выбрать год, на основании этой информации программа сама подберет нужную форму.

Если же вы хотите заполнить документы через программу «Декларация», то нужно выбрать тот релиз программы, которая относится к году, за который вы подаете 3-НДФЛ.

Если вы хотите заполнить декларацию на бланке от руки или в печатном виде, то нужно подобрать форму нужной редакции в интернете или обратиться за бланком в свою налоговую инспекцию. Данный способ заполнения — самый сложный: он требует особого внимания не только в цифрах, но и в правилах заполнения ячеек (приложение № 2к приказу ФНС России от 24.12.2014 № ММВ-7-11/671@).

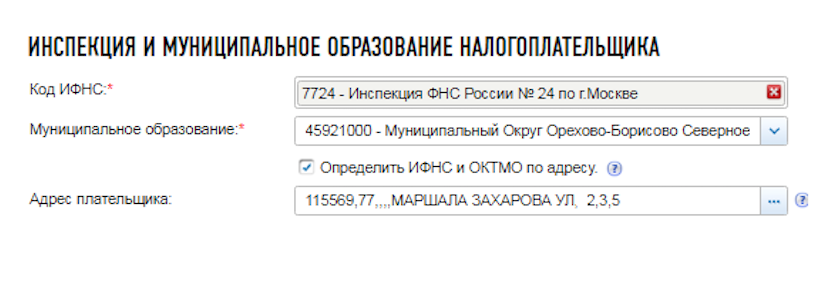

Если вы заполняете декларацию через ЛК, то за 2015 или 2016 год программа потребует внести адрес места жительства (т.е. регистрации, как в паспорте). На основании этой информации программа сама проставит в готовой декларации номер инспекции. Если же заполняете декларацию за 2017 год, то вместо места жительства вам предложат заполнить номер инспекции и муниципальное образование. Определить их можно также по адресу, как показано на картинке.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Декларация 3-НДФЛ

Разделы:

Декларация 3-НДФЛ: в каких случаях ее нужно заполнять?

Декларацию 3-НДФЛ должны подавать физлица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом (например, работодателем или заказчиком). Такая обязанность возложена на:

Отметим, что обязанность представлять налоговую декларацию по НДФЛ ИП не ставится в зависимость от факта получения предпринимателем дохода в соответствующем налоговом периоде. При этом ИП не может представить в налоговый орган единую (упрощенную) налоговую декларацию (письмо Минфина России от 30 октября 2015 г. № 03-04-07/62684).

Одновременно в законодательстве прямо определено, когда незарегистрированные в качестве ИП физлица должны подавать декларацию 3-НДФЛ. Эта обязанность возникает, если гражданин получил следующие виды доходов (ст. 228 НК РФ):

В налоговых декларациях необходимо указать:

При этом в декларации можно не указывать:

Форма

Ознакомьтесь с примером заполнения налоговой декларации по налогу на доходы физических лиц (Форма 3-НДФЛ), подготовленным экспертами компании «Гарант»

По общему правилу, перечисленные лица обязаны подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию в срок не позднее 30 апреля года, следующего за истекшим (а уплатить налог – не позднее 15 июля года, следующего за истекшим (п. 4 ст. 228 НК РФ).

Вместе с декларацией подаются документы, подтверждающие доходы и расходы налогоплательщика. Это, в частности, справка о доходах и суммах налога физического лица (форма по КНД 1175018) (форма применяется с 1 апреля 2021 г.), которую по требованию обязан выдать работодатель или любая другая организация – источник дохода.

Суммы доходов, вычетов и суммы налога, которые были удержаны налоговым агентом, из справки о доходах и суммах налога физического лица (форма по КНД 1175018) налогоплательщик переносит в декларацию 3-НДФЛ.

С 1 января 2021 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного НДФЛ в составе налоговой декларации (п. 4 ст. 229 НК РФ).

Штраф за неподачу декларации составляет 5% неуплаченной суммы налога за каждый месяц со дня, установленного для ее представления, но не более 30% указанной суммы (ст. 119 НК РФ). Минимальный размер штрафа – 1 тыс. руб.

В НК РФ предусмотрены обстоятельства, при которых декларацию нужно подать, не дожидаясь окончания года, в котором был получен доход. К ним относятся следующие случаи:

Если в налоговом периоде налогоплательщик, не являющийся ИП, не получал облагаемых НДФЛ доходов или получил только доходы, НДФЛ с которых был удержан налоговыми агентами, декларацию подавать не нужно. Добавим, что даже если налогоплательщик не обязан подавать декларацию 3-НДФЛ, он вправе сделать это по своему усмотрению в налоговый орган, но только по месту жительства: по месту пребывания декларацию подать нельзя (п. 2 ст. 229 НК РФ, письмо ФНС России от 30 января 2015 г. № ЕД-3-15/290@). Наиболее часто это право используется при подаче налоговой декларации для получения налоговых вычетов. Напомним, что декларацию по НДФЛ только с целью получения налоговых вычетов можно подать в любое время в течение года.

Как рассчитываются суммы налоговых вычетов для физических лиц, а также когда и в какие сроки можно вернуть налог, читайте в материале: Налоговые вычеты для физических лиц.

Как составить декларацию

Как подавать декларацию

В соответствии со ст. 80 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган:

Подача декларации лично или через представителя, чаще всего, отнимает определенное время. При передаче декларации в электронном виде, в том числе через личный кабинет налогоплательщика, посещать инспекцию как правило необходимости нет: файл обмена формируется автоматически на основе утверждаемого ФНС России электронного формата. Для представления декларации в электронном виде налогоплательщик должен иметь электронную подпись, выданную специализированным удостоверяющим центром. А при подаче декларации через личный кабинет в налоговой инспекции предварительно нужно будет получить регистрационную карту с учетными данными пользователя личного кабинета. Этот способ подойдет тем, кто планирует подавать декларации регулярно.

Для однократной сдачи декларации лучше всего подходит направление ее в виде почтового отправления. Почтой декларацию следует отправлять ценной бандеролью с описью вложения и уведомлением о вручении. Датой сдачи будет являться дата на почтовом штампе о приеме бандероли, поэтому отправить декларацию можно даже в последний день срока сдачи.

Декларация 3-НДФЛ для ИП: особенности заполнения

Когда предприниматель платит НДФЛ

Согласно п. 1 ст. 23 ГК РФ индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность и зарегистрировано в таком качестве. Таким образом, ИП, как физлицо, признается налогоплательщиком НДФЛ (п. 1 ст. 207 НК РФ). На необходимость исчисления указанного налога с доходов, полученных ИП от предпринимательства, указывает и текст подп. 1 п. 1 ст. 227 НК РФ.

При применении спецрежимов НДФЛ вместе с НДС и налогом на имущество заменяются одним налогом, отвечающим соответствующему режиму (ЕСХН, УСН, ПСН). Однако это касается только доходов, связанных с предпринимательской деятельностью. Доходы, полученные ИП не от предпринимательства, расцениваются как доходы обычного физлица и облагаются НДФЛ с учетом требований гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Обязанность по представлению ИП декларации о полученных от предпринимательства доходах и произведенных расходах отражена в п. 5 ст. 227 НК РФ. Оформляется такая декларация на бланке, называемом формой 3-НДФЛ. В 2021 году за 2020 год 3-НДФЛ следовует оформлять на обновленном бланке, утвержденном приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Уточненка за предыдущие годы подается по формам, действующим в корректируемых отчетных периодах.

Если вам нужно скорректировать отчетность за 2019 или 2018 годы, то вы можете скачать бланк декларации здесь.

Как сдать 3-НДФЛ для ИП на ОСНО и когда вносятся авансовые платежи по этому налогу

Используя общий режим налогообложения, ИП в отличие от юрлиц, платящих при этом режиме налог на прибыль, в общеустановленном порядке оформляет и представляет декларацию 3-НДФЛ. В декларации 3-НДФЛ для ИП на ОСНО тоже одновременно могут быть отражены доходы, как не связанные с предпринимательской деятельностью, так и полученные в ходе ее ведения.

Сроки уплаты авансовых платежей с 2020 года изменились. Теперь в течение года налогоплательщик, использующий ОСНО по НДФЛ должен вносить авансовые платежи в следующие сроки:

Подробнее об изменениях читайте здесь.

Особенности декларации, заполняемой ИП, заключаются в том, что:

Доходы и расходы ИП в целях исчисления налоговой базы от предпринимательства определяются с учетом положений гл. 25 НК РФ. Обоснованность расходов должна удовлетворять требованиям ст. 252 НК РФ. При этом ИП может воспользоваться предусмотренными гл. 23 НК РФ вычетами: стандартным, социальным, имущественным, профессиональным и инвестиционным.

В какой срок проводится камеральная проверка 3-НДФЛ, поданная ИП? Меняется ли срок проверки в случае подачи уточненки? Как ИП заполнить и подать декларцию 3-НДФЛ? Ответы на эти и другие вопросы можно найти в Готовом решении от КонсультантПлюс. Получите пробный доступ и бесплатно изучите авторитетное мнение экспертов.

Согласно ст. 229 НК РФ крайний срок представления декларации 3-НДФЛ — 30 апреля года, наступающего за отчетным. Нарушение этого срока приведет к применению ответственности по ст. 119 НК РФ — штрафу в размере 5–30% от неуплаченной суммы, но не менее 1 000 руб.

Нужна ли справка 3-НДФЛ для ИП на УСН или ином спецрежиме

Если индивидуальный предприниматель применяет УСН или иной спецрежим, он освобожден от уплаты НДФЛ, если получает доход от бизнеса. Однако есть обстоятельства, при которых ИП все-таки должен подавать 3-НДФЛ, а именно если:

Если возникли обстоятельства, приведенные в перечне, ИП придется отчитаться в налоговую инспекцию как физлицу и внести соответствующие суммы налога в бюджет до 15 июля.

Может ли налоговая наказать за непредставление 3-НДФ, читайте в материале «Есть ли штраф за несвоевременную сдачу декларации 3-НДФЛ?».

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Получите пробный доступ к КонсультантПлюс и в системе вы найдете примеры заполнения 3-НДФЛ на все случаи жизни, например, для получения вычета при покупке жилья или при его продаже и др.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

Итоги

ИП, не применяющий какой-либо из спецрежимов, обязан исчислять и уплачивать НДФЛ от доходов, полученных в результате предпринимательства. Декларируются такие доходы ежегодно в специальном отчете (декларации) 3-НДФЛ. Форма 3-НДФЛ у ИП и физлиц одинакова, но заполняют они в ней (помимо обязательных) разные листы.