в какую налоговую платится ндфл за сотрудника

Как ИП посчитать и перечислить НДФЛ с зарплаты работника

Какие налоги должен ИП платить за работников? Такой вопрос часто задают на нашем форуме. Как именно надо посчитать и перечислить НДФЛ при выплате дохода работникам по трудовым договорам будет объяснено в этой статье.

На самом деле никаких налогов за работников ИП не платит, он только удерживает налог на доходы физических лиц (НДФЛ) из зарплаты, которую выдает. Причем именно удерживает и перечисляет в бюджет, а не платит за свой счет. Это называется налоговое агентство. Основная ставка налога 13%. Есть и другие ставки, но они либо не касаются выплат работникам, либо для тех граждан, кто проводит в России менее 183 дней в году. Все ставки НДФЛ можно найти в статье 224 Налогового кодекса.

С каких доходов работника ИП должен удержать НДФЛ

Как считается база для расчета налога и сам налог

Пример: зарплата у работника ИП 30000 рублей. Считаем налог за март: складываем зарплату за три месяца З0000 30000 30000=90000 руб.; умножаем базу на ставку налога 13% 90000×13%=11700 руб.; вычитаем ту сумму НДФЛ, которую удержали с зарплаты за январь и февраль и получаем налог, который надо перечислить в бюджет 11700-7800=3900 руб.

Обратите внимание! НДФЛ не бывает с копейками. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Как применять налоговые вычеты?

Пример: заработная плата у работника составляет 30000 рублей. У него есть двое детей и он написал заявление на вычеты. Вычеты он сможет получить за январь-ноябрь. За декабрь вычет уже не будет положен, потому что доход за январь-декабрь составит 360 000 рублей.

Пример: считаем заработную плату за март месяц при наличии у работника двоих детей. Налогооблагаемая база за 3 месяца 90000 руб., стандартные вычеты за три месяца (1400 1400) х 3=8400 руб. 90000-8400=81600×13%=10608 руб. Вычитаете НДФЛ, удержанный у работника за январь и февраль и получаете сумму налога, которую надо удержать за март и перечислить в бюджет.

Когда удерживать и перечислять НДФЛ?

Расчет НДФЛ происходит на последний календарный день месяца, при этом считаются считается зарплата, положенная за весь месяц, включая выплаченный аванс. Исчисленный за истекший месяц НДФЛ удерживается при первой же выплате заработной платы.

По общему правилу НДФЛ нужно перечислить в бюджет не позже следующего рабочего дня после выплаты дохода.

Пример: оклад работника 30000 руб. 20 января ему был выплачен аванс в размере 13000 руб. НДФЛ 20 января не исчисляется и не перечисляется в бюджет. На дату 31 января рассчитывается налоговая база и НДФЛ с неё: 30000×13%=3900 руб. 5 февраля работнику выплачивается зарплата за январь с учетом ранее выплаченного аванса 30000-3900-13000=13100 руб. НДФЛ в размере 3900 перечисляется в бюджет не позднее следующего рабочего дня после выплаты.

Перечислять НДФЛ раньше, чем он будет удержан нельзя. Уплата налога за счет налогового агента запрещена (кроме случая, когда НДФЛ доначислен налоговиками при проверке). Не стоит и рассчитывать НДФЛ раньше последнего дня календарного месяца.

Если ИП выплачивает отпускные и больничные, то НДФЛ с этих выплат удерживается в день их выплаты. Т.е. работник получает отпускные уже за минусом налога. А вот перечисляется НДФЛ в бюджет не позднее последнего числа календарного месяца, в котором такие выплаты производились

При этом и отпускные (больничные) и НДФЛ с них будут учитываться при расчете налога за этот календарный месяц:

Пример: работник в январе проболел три дня и ему выплачено пособие по временной нетрудоспособности 25 января в размере 668-87(НДФЛ)=581 руб. НДФЛ уплачен 26 января. Кроме того, работник получил 20 января аванс 13000. Считаем НДФЛ за январь: 24700 (зарплата за не полностью отработанный месяц) 668 (больничный)=25368×13%=3298 руб. 5 февраля работник получает зарплату 24700-13000-3211=8485 руб. 6 февраля в бюджет перечисляется удержанный НДФЛ 3211 руб. (3298 руб. минус ранее уплаченный 87 руб.)

Куда и как перечислять НДФЛ

ИП, которые работают на ПСН или ЕНВД, платят НДФЛ за работников по месту постановки на учет. Но только если эти работники участвуют в деятельности, которая облагается ПСН или ЕНВД.

Пример: у ИП две системы налогообложения, УСН и ЕНВД. На учете как плательщик ЕНВД он стоит на территории другого города, т.е. не в том, где зарегистрирован как ИП. У него два работника, один занят в деятельности по ЕНВД, другой в деятельности по УСН. НДФЛ будет платится в две налоговые инспекции.

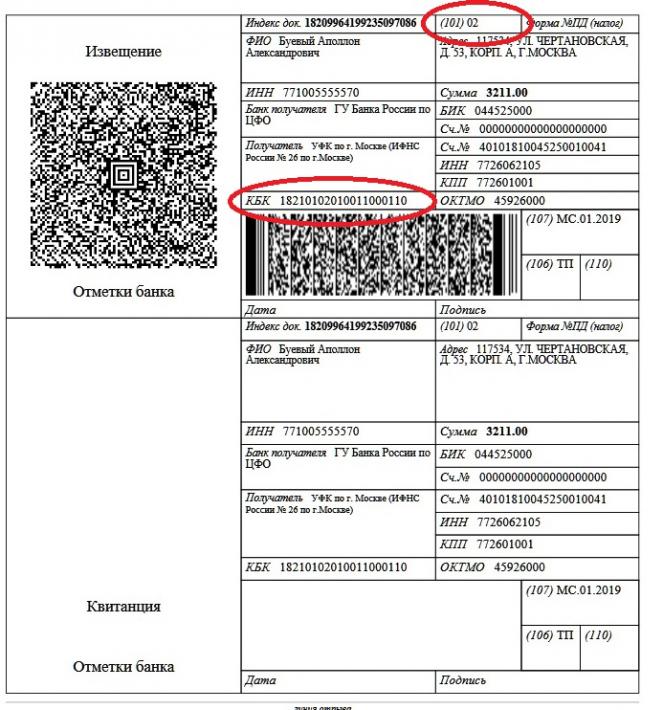

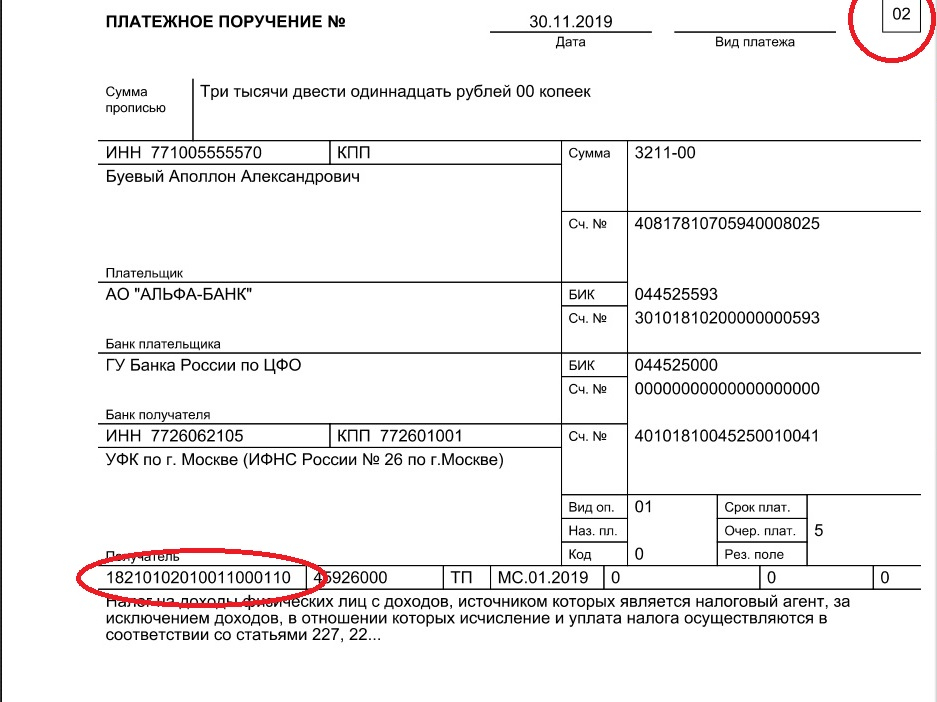

Образцы квитанции и платежного поручения, сформированные через сервис ФНС:

Отчетность налогового агента по НДФЛ

Обратите внимание! Справка 2-НДФЛ существует в двух вариантах. Работникам выдается справка вот на таком бланке. Сформировать справку можно в нашем инструменте.

6-НДФЛ сдается четыре раза в год: за 1 квартал не позднее 30 апреля, за 1 полугодие не позднее 31 июля, за 9 месяцев не позднее 31 октября и за год не позднее 1 марта (новый срок, действует с 2020 года).

2-НДФЛ сдается один раз в год, не позднее 1 марта (новый срок, действует с 2020 года)

Обе формы обязаны сдавать в электронном виде работодатели, имеющие 10 и более работников.

Сформировать отчетность можно в бесплатной программе налогоплательщик ЮЛ.

А если ИП выплачивает физлицу деньги по договору оказания услуг или выполнения работ, т.е. не по трудовому?

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Как правильно платить НДФЛ при наличии обособленных подразделений

О каких подразделениях и о каком доходе идет речь

Обособленным считается такое подразделение организации, которое территориально обособлено от нее и имеет стационарные рабочие места, созданные на срок более 1 месяца. Статус обособленного подразделение приобретает независимо от того, есть ли о нем упоминания в учредительных документах и присвоены ли ему полномочия (абз. 21 п. 2 ст. 11 НК РФ).

Имеющие обособленные подразделения российские организации должны перечислять НДФЛ как по месту регистрации самой организации, так и по месту нахождения подразделения (абз. 2 п. 7 ст. 226 НК РФ). Сумма налога, подлежащего перечислению по подразделению, определяется по доходу, начисляемому и выплачиваемому работникам этого подразделения (абз. 3 п. 7 ст. 226 НК РФ).

Это касается выплат как по трудовым, так и по гражданско-правовым договорам. Но нужно иметь в виду следующее. Платить НДФЛ в налоговую подразделения необходимо при условии, что:

Куда платить НДФЛ, если работник в течение месяца работает в разных подразделениях, трудится дистанционно или на дому? Ответы на эти вопросы вы найдете в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Нововведения в уплате НДФЛ за ОП с 2020 года

Организация, у которой есть несколько обособленных подразделений на территории одного муниципального образования, теперь вправе уплачивать НДФЛ (Информация ФНС России):

Ответственное за уплату НДФЛ подразделение нужно выбрать, направив налоговикам соотвествующее уведомление. Срок подачи — не позднее первого рабочего дня соответствующего налогового периода (п. 7 ст. 226, п. 2 ст. 230 НК РФ, письмо ФНС от 15.11.2019 № БС-4-11/23247). Как поясняет ФНС, подавать такое уведомление следует только в инспекцию того ОП, через которое вы будете перечислять НДФЛ и представлять НДФЛ-отчетность, инспекции остальных ОП будут проинформированы об этом в автоматическом режиме (письмо от 16.12.2019 № БС-4-11/25885@).

Подробнее об уведомлении мы рассказывали здесь и приводили его бланк.

Кто должен платить НДФЛ по месту нахождения подразделения

Если у обособленного подразделения есть расчетный счет и полномочия на уплату налогов, то оно может уплачивать НДФЛ самостоятельно (ст. 19, п. 3 ст. 29 НК РФ). Если нет, уплачивает головная организация (п. п. 1, 7 ст. 226 НК РФ, письмо ФНС от 07.04.2015 № БС-4-11/5717@).

Как поступить, если НДФЛ за подразделение попал в инспекцию головного офиса, см. здесь.

Куда нужно платить НДФЛ, если обособленные подразделения находятся в одном муниципальном образовании (или в городах Москве, Санкт-Петербурге, Севастополе) на территориях разных налоговых органов, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно.

Реквизиты платежного поручения

Если головная организации перечисляет НДФЛ по обособленному подразделению, то в платежном поручении следует указывать следующие сведения (письма Минфина от 29.05.2017 № 03-04-06/32972, ФНС от 12.03.2014 № БС-4-11/4431@):

При централизованной уплате НДФЛ перечислять налог можно одним платежным поручением с указанием ОКТМО выбранного ответственного лица, обозначенного в уведомлении (п. 3 письма ФНС от 15.11.2019 № БС-4-11/23247).

О том, какие КБК необходимо указывать в платежных документах по НДФЛ, читайте в статье «Какие КБК по НДФЛ за сотрудников?».

Итоги

Уплачивать НДФЛ следует отдельно по каждому обособленному подразделению и отдельно по головному предприятию. С 2020 года есть возможность в некоторых случаях платить НДФЛ централизованно. Перечисление налога, как правило, осуществляет головная фирма. Но если подразделение выделено на самостоятельный баланс, то филиал вправе перечислять налог самостоятельно.

Куда уплатить и отчитаться по НДФЛ

Вместе с тем ранее при аналогичной формулировке данной нормы контролирующие ведомства разрешали уплачивать НДФЛ в отношении доходов работников обособленных подразделений, а также граждан, работающих по гражданско-правовым договорам, по месту учета одного обособленного подразделения, выбранного организацией самостоятельно при централизованной постановке на учет. Особенности действовали только для организаций с обособленными подразделениями на территории разных муниципальных округов в г. Москве. Они должны были перечислять НДФЛ по месту нахождения каждого такого обособленного подразделения.

Налоговому агенту, который использует централизованную постановку на учет по месту нахождения одного из обособленных подразделений, лучше отчитываться и уплачивать НДФЛ, удержанный с выплат работникам (исполнителям) каждого из таких подразделений, по месту нахождения каждого из них.

Налоговый агент, использующий централизованную постановку на учет, может обратиться в Минфин России или ФНС России за разъяснениями налогового законодательства. Сделать это нужно письменно, подробно изложив имеющуюся проблему, а при необходимости приложить к запросу документы, касающиеся задаваемого вопроса. В письме целесообразно привести аргументы, подтверждающие возможность для налогового агента в таком случае уплачивать удержанный НДФЛ в старом порядке – то есть по общему правилу за все обособленные подразделения по месту учета выбранного. Уплата НДФЛ по месту нахождения каждого обособленного подразделения понуждает организацию вставать на учет в налоговой инспекции по каждому такому месту и нарушает ее право на выбор одного места постановки на учет по п. 4 ст. 83 Налогового кодекса РФ.

Аналогичные разъяснения давали контролирующие ведомства и прежде, с учетом особенностей, предусмотренных для организаций с обособленными подразделениями на территории разных муниципальных округов в г. Москве. Такие организации в силу необходимости уплачивать НДФЛ по месту нахождения каждого обособленного подразделения обязанность по представлению отчетности должны были исполнять в аналогичном порядке.

Налоговому агенту, который использует централизованную постановку на учет по месту нахождения одного из обособленных подразделений, лучше отчитываться и уплачивать НДФЛ, удержанный с выплат работникам (исполнителям) каждого из таких подразделений, по месту нахождения каждого из них.

Налоговый агент, использующий централизованную постановку на учет, может обратиться в Минфин России или ФНС России за разъяснениями налогового законодательства. Сделать это нужно письменно, подробно изложив имеющуюся проблему, а при необходимости приложить к запросу документы, касающиеся задаваемого вопроса. В письме целесообразно привести аргументы, подтверждающие возможность для налогового агента в таком случае отчитываться по НДФЛ в старом порядке – то есть по общему правилу за все обособленные подразделения по месту учета выбранного. Подача справки 2-НДФЛ и расчета 6-НДФЛ по месту нахождения каждого обособленного подразделения понуждает организацию вставать на учет в налоговой инспекции по каждому такому месту и нарушает ее право на выбор одного места постановки на учет по п. 4 ст. 83 Налогового кодекса РФ.

До официальных разъяснений на этот счет целесообразно считать, что даже нарушение порядка представления отчетности по НДФЛ, в частности, ее неполучение налоговой инспекцией по месту нахождения одного из обособленных подразделений организации, может привести к привлечению налогового агента к ответственности или применению обеспечительных мер (в частности, приостановлению операций по счетам в соответствии с п. 3.2 ст. 76 Налогового кодекса РФ).

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

НДФЛ: теперь по принципу «одного окна»

С 1 января 2020 года упростилось администрирование НДФЛ для организаций с обособленными подразделениями. Порядок уплаты налога и сдачи отчётности максимально приблизили к тому, что установлен для налога на прибыль. Разберёмся, кто и как может воспользоваться новшествами.

Новые правила уплаты налога

Новые правила уплаты НДФЛ и сдачи отчётности — справок 2-НДФЛ и расчётов 6-НДФЛ — установлены Федеральным законом от 29.09.2019 № 325-ФЗ, который внес поправки в п. 7 ст. 226 и п. 2 ст. 230 НК РФ. Обновлённые редакции вступили в силу 1 января 2020 года.

Компании с несколькими обособленными подразделениями

Теперь налоговые агенты — организации с обособленными подразделениями могут перечислять НДФЛ не по каждой «обособке», а централизовано — через ответственное подразделение или непосредственно через головную организацию. Но правило действует только в случае, если и сама организация, и обособленные подразделения (или несколько подразделений) находятся в одном муниципальном образовании, то есть имеют один ОКТМО.

А значит, новый порядок не действует, когда организация и подразделения или несколько подразделений находятся в разных районах городов федерального значения: Москвы, Санкт-Петербурга или Севастополя (письмо ФНС России от 27.12.2019 № БС-4-11/27059@).

Также новый порядок не распространяется на ИП, поскольку у ИП не может быть обособленных подразделений.

Считается, что организация находится там, где размещается её постоянно действующий исполнительный орган: генеральный директор, директор, президент. Этот населённый пункт должен быть указан в уставе организации (ст. 54 ГК РФ).

А местом нахождения подразделения признаётся место, где организация ведёт деятельность через это обособленное подразделение (п. 2 ст. 11 НК РФ).

Если обособленные подразделения располагаются в том же муниципальном образовании, что и центральный офис, то назначить одно из них ответственным и перечислять через него НДФЛ по всем «обособкам» нельзя. В такой ситуации роль централизованного плательщика может выполнять только головная организация.

Назначить обособленное подразделение ответственным и переводить через него НДФЛ за все «обособки» по данному ОКТМО можно только в том случае, если сама организация находится в другом муниципальном образовании.

Компании с одним обособленным подразделением

В п. 7 ст. 226 НК РФ говорится только об организациях с несколькими обособленными подразделениями. Если строго следовать тексту НК РФ, выходит, что если у компании только одна «обособка» с тем же ОКТМО, что «голова», перейти на новый порядок уплаты НДФЛ она не может.

Исправлять эту недоработку законодателя пришлось ФНС. Ведомство уточнило, что компании с одним обособленным подразделением тоже могут перейти на централизованную уплату НДФЛ, если у подразделения тот же ОКТМО, что и у головной организации (п. 2 письма ФНС от 15.11.2019 № БС-4-11/23247).

В этом же письме ФНС пояснила, что при переходе на централизованную уплату НДФЛ налог надо перечислять в бюджет одной платёжкой — без разбивки по суммам — и с указанием ОКТМО ответственного плательщика: головной организации или ответственной «обособки».

Мы обобщили информацию по централизованной уплате НДФЛ в таблице.

| Вариант централизованной уплаты НДФЛ | Может перейти на централизованную схему | Не может перейти на централизованную схему |

|---|---|---|

| Через центральный офис | Если головная организация имеет тот же ОКТМО, что и ОП | ОП расположено в другом муниципальном образовании или районе города федерального значения |

| Через ответственное ОП | Обособленные подразделения имеют ОКТМО, отличный от ОКТМО центрального офиса | Обособленные подразделения находятся в том же муниципальном образовании, что и «голова» |

Новые правила отчётности

Один ОКТМО — один ответственный за отчёт

Схожий алгоритм законодатели попытались зафиксировать и в части отчётности. С 2020 года компании с обособленными подразделениями могут сдавать справки 2-НДФЛ и расчёты 6-НДФЛ централизованно через головную организацию или через ответственное обособленное подразделение (п. 2 ст. 230 НК РФ).

Ограничения здесь те же самые: все подразделения, за которые отчетность сдается по принципу «одного окна», должны иметь одинаковый ОКТМО, т. е. находиться в одном муниципальном образовании. При этом если «обособки» находятся в том же муниципалитете, что и головная организация, то отчётность можно сдавать только через центральный офис. Назначить ответственное ОП в таком случае нельзя.

Причем здесь законодатели допустили ту же недоработку: в НК речь идет исключительно об организациях с несколькими обособленными подразделениями. Но эту оплошность ФНС России исправила уже упоминавшимся письмом от 15.11.2019 № БС-4-11/23247, указав, что компании с одной «обособкой» тоже могут сдавать отчётность централизованно через головной офис, если находятся в одном с ним муниципалитете.

Один расчёт или несколько?

Непосредственно из текста НК неясно, как подавать централизованную отчетность (п. 2 ст. 230 НК РФ). Нужно ли на каждое подразделение сдавать свой расчёт или всю информацию включать в единый документ?

Эти моменты специалисты ФНС или Минфина тоже пока не прояснили. Из писем ФНС можно сделать вывод, что подавать нужно один документ со сведениями обо всех доходах, которые выплатили «подведомственные» подразделения (см. письма от 27.12.2019 № БС-4-11/27059@, от 11.12.2019 № БС-4-11/25485@ и от 10.12.2019 № БС-4-11/25356@).

Это согласуется со ст. 230 НК РФ, где слова «расчёт» и «документ» используются в единственном числе. И, на первый взгляд, не противоречит Порядку заполнения 6-НДФЛ, где есть требование «разбивать» данные исключительно по ОКТМО (п. 1.10 Порядка заполнения 6-НДФЛ, утв. Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). А раз у всех «подведомственных» подразделений ОКТМО один, то можно заполнить и один расчёт 6-НДФЛ. Это с одной стороны.

С другой стороны, в п. 2.2 Порядка говорится: если расчёт заполняет организация с обособленными подразделениями, то на титульном листе указывается КПП по месту учёта организации по месту нахождения её ОП.

Получается, что указать на едином расчёте КПП ответственной «обособки» или «головы» при действующем Порядке заполнения невозможно. Придётся оформлять несколько комплектов расчёта.

Это противоречие ФНС попыталась устранить, отметив, что расчёт надо заполнять один — по ОКТМО, а в поле КПП указывать код по месту учёта ответственной «обособки» (письмо ФНС от 25.12.2019 № БС-4-11/26751@). Но это решает проблему лишь частично, т.к. не оговаривает ситуацию, когда расчёт за подразделения подаёт головная организация из того же муниципалитета. Будем надеяться, что и в этой части ФНС пойдет навстречу налоговым агентам, разрешив формировать единый расчёт с указанием КПП центрального офиса.

Учитывать ли договоры ГПХ?

Есть и ещё одна недоработка: устанавливая принцип «одного окна» для расчёта 6-НДФЛ, законодатель почему-то указал только на доходы работников подразделений. Тогда как по общему правилу в него включаются также данные о доходах по договорам ГПХ.

По этому поводу пока нет никаких, даже косвенных разъяснений. В своих письмах ФНС цитирует п. 2 ст. 230 НК РФ как есть, упоминая только про работников. В то же время в Порядке заполнения 6-НДФЛ не говорится, что нужно заполнять отдельный расчёт по выплатам ГПХ. Поэтому полагаем, что в «централизованный» 6-НДФЛ можно включать не только выплаты в пользу работников, но и доходы по договорам ГПХ.

Как перейти на новый порядок

Здесь тоже всё неоднозначно. О переходе на централизованную сдачу отчётности и уплату НДФЛ нужно уведомить все налоговые, в которых организация состоит на учёте по месту нахождения обособленных подразделений (п. 2 ст. 230 НК РФ). При этом не оговорено, что уведомлять нужно инспекции лишь на той территории, где будет применяться новый порядок.

Другими словами, строго по букве НК РФ, если у организации, к примеру, два подразделения в Иркутске и одно в Хабаровске, то при переходе на принцип «одного окна» она должна направить уведомления сразу в три ИФНС (в Иркутск по месту нахождения каждого из подразделений и в Хабаровск). Учитывая, что налоговые органы — единая и централизованная система (п. 1 ст. 30 НК РФ), такой порядок уведомления явно избыточен. Что и подтвердила ФНС России, которая указала, что подать уведомление о переходе на централизованную уплату НДФЛ нужно только один раз — в «ответственное» подразделение (головную организацию). Все дальнейшие извещения ИФНС разошлёт сама (письма ФНС России от 27.12.2019 № БС-4-11/27059@ и от 16.12.2019 № БС-4-11/25885@).

Что касается сроков подачи уведомления о переходе на централизованную уплату НДФЛ, то НК предписывает это делать до 1 января очередного года (п. 2 ст. 230 НК РФ). Но поскольку 1 января — всегда выходной день, то крайний срок переносится на первый рабочий день года (п. 7 ст. 6.1 НК РФ). А в отношении 2020 года это можно было сделать аж до конца января (письмо ФНС России от 25.12.2019 № БС-4-11/26740). Форма уведомления утверждена Приказом ФНС России от 06.12.2019 № ММВ-7-11/622@.

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

В какую налоговую платится ндфл за сотрудника

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ИП зарегистрирован в г. Москве. Открыты пять магазинов в Московской области, в каждом работает один сотрудник. На каждый магазин получен патент.

В какую налоговую инспекцию следует уплатить НДФЛ за сотрудников, а также отчитываться по формам 6-НДФЛ и по справкам 2-НДФЛ?

Рассмотрев вопрос, мы пришли к следующему выводу:

НДФЛ, исчисленный с доходов наемных работников, занятых в деятельности, облагаемой ПСН, ИП следует перечислять в бюджет по месту своего учета в связи с осуществлением такой деятельности (Московская область). Соответственно, сведения, связанные с выплатой таких доходов, ИП следует включить в 2-НДФЛ и 6-НДФЛ, представляемые также в инспекцию Московской области.

Рекомендуем также ознакомиться со следующими материалами:

— Энциклопедия решений. Исполнение функций налогового агента при ПСН;

— Энциклопедия решений. Ошибки при заполнении платежного поручения на перечисление налогов, страховых взносов и сборов;

— Энциклопедия решений. Корректирующая и аннулирующая 2-НДФЛ;

— Энциклопедия решений. Уточненный Расчет по форме 6-НДФЛ;

— Энциклопедия решений. Ответственность налоговых агентов за непредставление расчета сумм НДФЛ (п. 1.2 ст. 126 НК РФ);

— Энциклопедия решений. Ответственность за непредставление налоговому органу документов и сведений, необходимых для осуществления налогового контроля (п. 1 ст. 126 НК РФ);

— Вопрос: Уплата НДФЛ ИП на ПСН в разных регионах (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2020 г.);

— Вопрос: ИП (ЕНВД и УСН) осуществляет розничную и оптовую торговлю с привлечением рабочей силы в г. Батайске Ростовской области. Местом жительства ИП является г. Ростов-на-Дону. В налоговый орган какого города ИП должен перечислять НДФЛ, уплачивать страховые взносы и представлять отчетность? (ответ службы Правового консалтинга ГАРАНТ, август 2018 г.)

— Вопрос: Организация зарегистрирована в г. Калининграде. Имеет зарегистрированное обособленное подразделение в г. Москве, где выполняются строительные работы. Бухгалтерия находится в г. Калининграде, в г. Москве работают только строители. Вся отчетность по НДФЛ сдается в г. Калининграде. Для командированных сотрудников арендуется квартира. Правильно ли организация делает, что сдает форму 6-НДФЛ и перечисляет НДФЛ, в том числе и с доходов от аренды жилого помещения, в г. Калининграде? Как исправить последствия непредставления отчетности по НДФЛ и неуплаты НДФЛ по месту нахождения обособленного подразделения (ОП)? (ответ службы Правового консалтинга ГАРАНТ, март 2020 г.)

— Вопрос: ИП сдал отчет по форме 6-НДФЛ за 2018 год своевременно по месту своего жительства. Затем, обнаружив ошибку, сдал отчет 6-НДФЛ по месту учета патента, но с опозданием на 22 дня. Будет ли это являться несвоевременной сдачей отчета, ведь фактически отчет сдан вовремя? (ответ службы Правового консалтинга ГАРАНТ, май 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Цориева Зара

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Смотрите Примерную форму заявления об уточнении реквизитов платежного поручения на уплату налога (подготовлено экспертами компании ГАРАНТ).

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

(1).jpg)