в течении какого срока переводят налоговый вычет после окончания проверки

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Получить вычет по НДФЛ раньше, чем закончится камеральная проверка налоговой декларации, не получится

Минфин России разъяснил, что сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления. Но не ранее, чем с момента завершения камеральной налоговой проверки налоговой декларации по соответствующему налоговому периоду, либо с момента, когда такая проверка должна быть завершена (письмо Департамента налоговой и таможенной политики Минфина России от 9 ноября 2016 г. № 03-02-08/65564).

Данное разъяснение финансовое ведомство дало в связи с жалобой налогоплательщика на бездействие налогового органа в части нарушения срока возврата излишне уплаченного налога. Срок в письме уточнен не был.

На это представители Минфина России сообщили, что право налогоплательщика на получение налогового вычета подтверждается налоговым органом в ходе проведения камеральной налоговой проверки декларации по данному налогу. Срок проведения такой проверки составляет три месяца со дня представления налогоплательщиком налоговой декларации и документов, подтверждающих право налогоплательщика на налоговые вычеты (ст. 88 НК РФ). Без проведения камеральной налоговой проверки права на возврат денежных средств из бюджета у налогоплательщика не возникает.

Даже несмотря на то, что сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления (п. 6 ст. 78 НК РФ).

В отношении НДФЛ напомним, что социальные налоговые вычеты на лечение и обучение (подп. 2-3 п.2 ст. 219 НК РФ) могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии представления последнему подтверждения права на получение вычетов. Указанное подтверждение выдается налоговым органом. С 1 января следующего года в таком же порядке можно будет получить вычеты на сумму взносов по договорам добровольного страхования жизни (п. 2 ст. 219 НК РФ).

Право на получение налогоплательщиком указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и подтверждающих документов (абз. 2 п. 2 ст. 219 НК РФ).

При этом, сами вычеты предоставляются налогоплательщику работодателем, начиная с месяца, в котором налогоплательщик обратился к налоговому агенту за их получением. Если же работодатель удержал налог без учета вычетов, то сумма излишне удержанного налога подлежит возврату в порядке, установленном ст. 231 НК РФ. В данном случае работодателю дается три месяца со дня получения соответствующего заявления налогоплательщика для произведения вычета (абз. 3 п.1 ст. 231 НК РФ). А затем на сумму излишне удержанного налога, которая не возвращена налогоплательщику, начисляются проценты за каждый календарный день нарушения срока возврата по действующей ставке рефинансирования Банка России (абз. 5 п. ст. 231 НК РФ).

В НК РФ закреплена норма о сроках на возврат (зачет) налогов при камеральной проверки. Анализ ФЗ № 325-ФЗ.

Одним из самых значимых налоговых событий ушедшего 2019 года стало принятие Федерального закона от 29 сентября 2019 года № 325-ФЗ «О внесении изменений в части I и II НК РФ». Не сказать, что в этом законе было что-то прям революционное, однако огромный объем поправок, конечно же, требует отнестись к закону с особым вниманием. Пришла пора ознакомить с основными положениями этого закона для наших читателей, тем более, что многие его нормы вступают в силу именно в 2020 году.

Интересная ситуация складывается по поводу поправок в ст.78 НК РФ, а именно включения в неё п.8.1, в котором установлен порядок определения сроков на возврат (зачет) налогов в случае, если налоговый орган назначает камеральную налоговую проверку.

С одной стороны, конечно, это новая норма для НК РФ, однако нельзя сказать, что это «новое правило» для налогообложения.

Дело в том, что до поправок в НК РФ, внесенных Федеральным законом № 325-ФЗ, налоговые органы при проведении камеральной налоговой проверки заявления налогоплательщика о возврате (зачете) переплаченных налогов руководствовались правовой позицией, закрепленной в п.11 Информационного письма ВАС РФ от 22.12.2005 № 98 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений гл.25 НКРФ».

Так, согласно п.11 этого письма срок на возврат (зачет) суммы излишне уплаченного налога (авансового платежа), определенный п.9 ст.78 НК РФ, начинает

исчисляться со дня подачи заявления о возврате (зачете), но не ранее чем с момента завершения камеральной налоговой проверки по соответствующему налоговому (отчетному) периоду либо с момента, когда такая проверка должна была быть завершена по правилам ст.88 НК РФ.

Однако прямой нормы соответствующего содержания в ст.78 НК РФ до сих не было.

Да и расположение правовой позиции ВАС РФ в обзоре, посвященном налогу на прибыль организаций, вызывало вопросы о возможности распространения этой позиции на другие налоговые платежи.

И вот Федеральный закон № 325-ФЗ внес в ст.78 НК РФ пункт 8.1, согласно которому сейчас прямо установлено, что в случае проведения камеральной налоговой проверки, срок приятия решения о зачете или возврате переплаченного налога будет зависеть от срока окончания этой камеральной проверки либо вступления в силу решения по ней.

Указанный срок будет начинаться по истечении 10 дней со дня, следующего за днем завершения камеральной налоговой проверки за соответствующий налоговый (отчетный) период или со дня, когда такая проверка должна быть завершена в срок, установленный пунктом 2 статьи 88 настоящего НК РФ.

Если же в ходе камеральной проверки будут выявлены какие-либо нарушения вышеуказанные сроки начнут исчисляться со дня, следующего за днем вступления в силу решения, принятого по результатам такой проверки.

Можно так же отметить, что возникает вопрос об «удачности» расположения данной нормы фактически о проведении камеральной проверке в статье, посвященной возврату (зачету) налогов. Однако, представляется, что выбор законодателя всё-таки обоснован, потому что в п.8.1 говорится сколько не о «камеральной проверке», а именно «о сроках возврата налога». Поэтому расположение этой нормы в статье, посвященной «возврату налога» представляется более логичным.

Новые правила вступили в силу с 29.10.2019.

Как получить проценты с налоговой?

Если срок возврата уплаченного налога прошёл, а деньги от инспекции не поступили, вы вправе требовать проценты за просрочку выплаты. Как это сделать — читайте в статье.

После подачи декларации 3-НДФЛ со всеми документами и заявлением на возврат налога, перечислить денежные средства вам должны максимум через 4 месяца. В течение трёх месяцев проводится камеральная проверка и месяц отводится для непосредственного перечисления денежных средств по соответствующему заявлению (подробнее об этом в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Если инспекция не осуществила выплату вовремя, за каждый день просрочки вы вправе требовать проценты, для получения которых следует подать жалобу на бездействие должностных лиц в свою налоговую инспекцию. Последняя обязана в течение трёх рабочих дней после получения жалобы направить её в вышестоящий налоговый орган со всеми материалами.

Жалоба может быть подана в течение одного года со дня, когда вы узнали или должны были узнать о нарушении своих прав. К ней следует приложить документы, которые подтверждают приведённые доводы. Рассмотрение жалобы происходит без участия налогоплательщика, поэтому стоит детально изложить ситуацию и ваши требования.

Жалоба составляется в произвольной форме, но должна содержать следующие реквизиты (п. 2 ст. 139.2 НК РФ):

Жалоба может быть представлена в инспекцию в бумажном виде или направлена через личный кабинет налогоплательщика.

Если жалоба представляется на бумаге, то советуем указать телефон, адрес электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Причём лучше иметь при себе два экземпляра жалобы: один вы отдадите инспектору, второй оставите у себя с датой и отметками налоговой службы о принятии. Также данная жалоба может быть направлена заказным письмом с описью вложения.

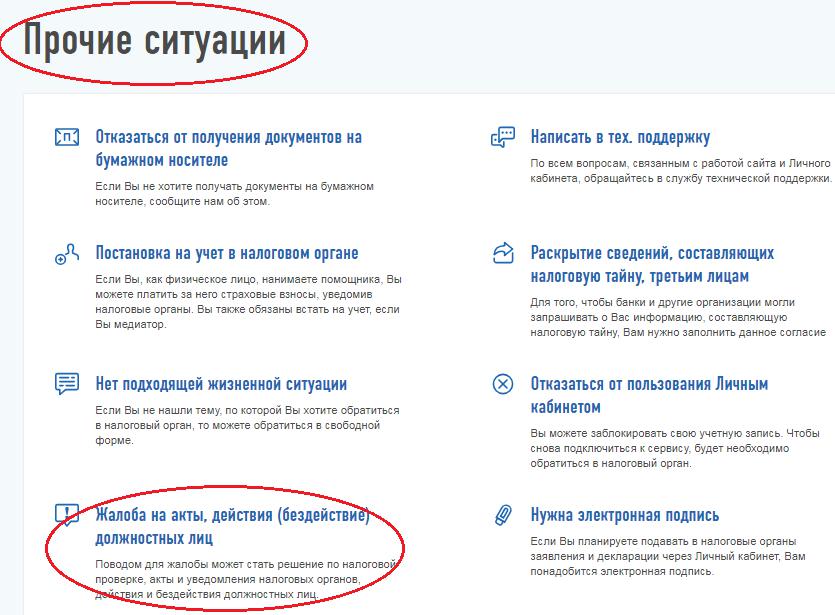

В личном кабинете налогоплательщика следует выбрать раздел «Жизненные ситуации», в нём— «Прочие ситуации», спустившись вниз вы найдёте «Жалобы на акты, действия (бездействие) должностных лиц».

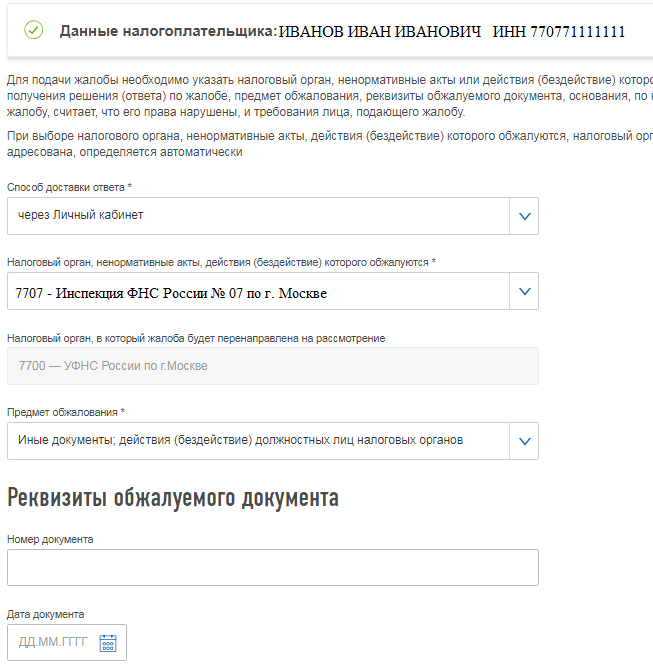

Основные персональные данные налогоплательщика программа подтянет автоматически (ФИО, ИНН, способ доставки, номер инспекции). В случае необходимости в них можно внести изменения. В поле «Предмет обжалования» выбираем «Иные документы; действия (бездействие) должностных лиц налоговых органов». Поскольку обжалуется бездействие инспекторов поле «Реквизит обжалуемого документа» оставляем пустым.

Далее необходимо изложить содержание жалобы и требования.

Пример

Иванов Иван Иванович в содержании прописал: 30.05.2018 я подал декларацию 3-НДФЛ на вычет на взносы по ИИС за 2016 год вместе с комплектом подтверждающих документов и заявлением на возврат суммы налога в размере 52 000 руб. (№ 3031-фл). Денежные средства были получены только 18.10.2018, что превышает срок, отведённый Налоговым кодексом на возврат суммы налога (п. 6 ст. 78 НК РФ, ст. 88 НК РФ).

Также 20.06.2018 была подана декларация на вычет на взносы по ИИС за 2017 год вместе с подтверждающими документами и заявлением на возврат суммы налога в размере 39 000 руб. (№ 3032-фл). В личном кабинете налогоплательщика указана информация, что 20.09.2018 камеральная проверка декларации за 2017 год завершена успешно с подтверждением суммы к возврату. Однако денежные средства не были перечислены.

Требования лица, подающего жалобу:

Иван Иванович подписал жалобу неквалифицированной электронной подписью и отправил в инспекцию.

Решение по такой жалобе принимается налоговым органом в течение 15 рабочих дней со дня её получения. Указанный срок может быть продлён, но не более чем ещё на 15 рабочих дней. О продлении срока вас должны предупредить в течение трёх рабочих дней. Решение по результатам рассмотрения жалобы должны вам направить в течение трёх рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Учтите, что пойти в суд вы вправе только после того, как вышестоящий налоговый орган принял решение по жалобе не в вашу пользу либо в установленный срок не рассмотрел её (п. 2 ст. 138 НК РФ).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Срок возврата вычета по декларации 3-НДФЛ: объясняем за 2 минуты

Срок возврата налогового вычета после подачи декларации не может превышать 4 месяца. Он складывается из двух частей:

Как долго рассматривают декларацию 3-НДФЛ

Все плательщики НДФЛ вправе вернуть налог с дохода, уплаченный за предыдущие 3 года, если они:

Такой возврат — и есть налоговый вычет (имущественный, социальный, стандартный). Для получения уплаченного налога обратно потребуется задекларировать доходы и расходы, подав форму 3-НДФЛ в ИФНС по месту учета. Порядок и срок возврата денег по декларации 3-НДФЛ закреплены в ст. 78 НК РФ.

Сперва налоговики в течение 3 месяцев проводят камеральную проверку декларации, а потом у них есть еще 1 месяц для перечисления суммы излишне уплаченного налога на счет налогоплательщика, указанный в заявлении. Максимум 4 месяца, минимум — 30 дней (но так бывает редко).

Течение срока начинается с момента передачи декларации в ИФНС или на почту (по штампу на документе или почтовой квитанции). Например, если она сдана 10 мая, то камеральную проверку закончат не позднее 10 июля. Решение о вычете (или отказе в нем) принимается не позднее чем через 10 дней после этой даты.

Когда переведут деньги

Как только ИФНС примет решение о предоставлении вычета, она направит документы в Федеральное казначейство. Сроки перечисления налогового вычета после подачи декларации не могут превышать 1 месяц. О сути принятого решения налогоплательщика информируют. Чтобы перечисление состоялось, налогоплательщик пишет заявление о перечислении с реквизитами. Обычно его подают вместе с 3-НДФЛ.

Если выплата задерживается

Если с момента подачи 3-НДФЛ прошло более 4 месяцев, а выплата так и не поступила, налоговики должны уплатить проценты за каждый день просрочки. Их считают по формуле:

Для получения процентов пишется жалоба на имя руководителя ИФНС. Считать их следует с первого дня просрочки и по дату непосредственно перед перечислением денег.

Можно ли ускорить возврат

Все зависит от налоговиков — они проверяют поданные сведения и документы. Но им лучше заранее помочь, собрав весь пакет сразу и заполнив документы без ошибок. Кроме того, важно держать ситуацию под контролем, и когда подходит срок возврата подоходного налога после подачи декларации, напомнить налоговикам о себе. Если реакции нет, не тянуть с подачей жалобы и заявления о возмещении процентов за просрочку.