индексные фонды в россии как инвестировать обучение

Индексные инвестиции: что это и почему они становятся все популярнее

БПИФ и ETF: в чем различия

БПИФ (биржевой паевой инвестиционный фонд) — российский аналог западных ETF. Общие принципы регулирования, формирования БПИФ и их поведения на вторичном рынке схожи с ETF. БПИФ на законодательном уровне не предусматривает возможности промежуточных выплат владельцам, в отличие от ETF. Автоматическое реинвестирование является дополнительным сервисом брокеров для ETF США, тогда как БПИФ по определению дает такую возможность.

Если ориентироваться на усредненные данные, то суммарные комиссионные расходы у ETF в целом немного ниже (на развитых рынка — от 0,37% (у фондов облигаций) до 1,13% у фондов альтернативных инвестиции ), тогда как у БПИФ в среднем — около 1%.

Бум на российском фондовом рынке продолжается. На фоне роста популярности инвестиций в ценные бумаги постепенно расширяется ассортимент предлагаемых продуктов, проводятся новые размещения. Хотя сегодняшний российский розничный инвестор в своем большинстве предпочитает подбирать портфель из ценных бумаг самостоятельно, вероятно, в будущем инвестиции, основанные на индексах, займут в них значимое место, а возможно, и основное.

Почему индексные инвестиции так популярны во всем мире?

К индексным продуктам относят широкий спектр финансовых инструментов, причем как тех, что торгуются на бирже, так и у тех, которые можно купить только напрямую у управляющей компании или на внебиржевом рынке через своего брокера. И это не только фонды, но и стратегии доверительного управления, структурные продукты.

Большой интерес к таким инструментам за рубежом вызван несколькими преимуществами индексных инвестиций. В частности, это возможность диверсифицировать портфель путем покупки нескольких активов одновременно. Например, в индекс S&P 500 входят акции 500 крупнейших компаний в США. Покупка ETF, который отслеживает динамику такого индекса, может стать возможностью сэкономить, ведь комиссию придется платить один раз, а не за каждый из инструментов, входящих в индекс S&P 500, если бы инвестор захотел собрать аналогичный портфель самостоятельно.

Значительным преимуществом современных индексов является возможность сочетания пассивного инвестирования с активным. Индексы можно условно разделить на две категории: индексы широкого рынка (например, S&P 500 или Мосбиржи) и индексы, в основе которых лежит индивидуальная алгоритмическая стратегия.

Благодаря использованию алгоритмов такие индексы не просто отражают ситуацию на рынке, но и позволяют инвестору воспользоваться конкретными экономическими идеями и стратегиями. Если конъюнктура на рынке меняется, они подстраиваются под новые условия для того, чтобы выбранная инвестиционная стратегия была реализована, а соотношение риска и доходности поддерживалось на оптимальном уровне.

На российском рынке появятся иностранные ETF. Что это сулит для российских биржевых паевых инвестиционных фондов?

Доступ к глобальным ETF может стать стимулом развития индустрии в России. Но ударом для БПИФ это событие вряд ли можно назвать.

Интерес отечественных инвесторов к биржевым паевым фондам только набирает темп. За последний год число физических лиц, заключивших сделки с БПИФ, выросло с 1,2 млн человек до 3 млн. Количество доступных БПИФ выросло с 39 до 81. И это несмотря на то, что большинство брокеров предоставляет доступ к западным площадкам, в том числе ETF (при условии наличия статуса квалифицированного инвестора).

С учетом требований законодательства о наличии маркетмейкера и паспорта продукта для допуска к торгам глобальных ETF конечное число торгуемых на российских площадках ETF, вероятно, будет ограничено, причем продуктами с наиболее активным вторичным рынком. В итоге допуск ETF, скорее всего, сделает невыгодной практику прямой упаковки существующего популярного ETF в оболочку БПИФ, однако полное вытеснение БПИФ из портфеля клиентов вряд ли возможно представить. Российские управляющие лучше знают российский рынок, поэтому могут предложить более интересные продукты, в том числе сложные — на основе алгоритмических стратегий, с оригинальными корзинами и инвестиционными идеями.

Российские брокеры и управляющие компании будут развивать сервис, качество продукта и снижать его стоимость.

Важный момент, который повышает доверие инвесторов к индексным инвестициям за рубежом: в западных странах существуют четкие подходы и правила, которые описывают, каких стандартов необходимо придерживаться при создании индексов и их администрировании.

В частности, Международной организацией комиссий по ценным бумагам (IOSCO) были разработаны принципы, согласно которым у каждого индекса есть «администратор» — юридическое лицо, которое напрямую несет ответственность за разработку индекса, все расчеты, а также распространение индекса. Администратор обязан выполнять все действия в отношении индекса максимально прозрачно, создавать правила, в которых максимально точно и четко описаны принципы работы индекса.

Также требуется, чтобы индекс корректно отображал экономическую ситуацию, а данные, используемые при создании индекса, основывались на показателях, которые сформировались в результате действия «конкуренции спроса и предложения». Российских аналогов таких правил, которых бы строго придерживались все участники рынка, в России пока нет, хотя ЦБ внимательно следит за деятельностью инвестиционных компаний, создающих индексы.

Однако уровень финансовой грамотности в России хоть и повышается, но не успевает за ростом интереса к инвестициям. В результате инвесторы-новички, посчитав, что самостоятельно собрать эффективный портфель из финансовых инструментов не сумеют, могут вложить деньги в финансовые пирамиды и другие псевдоинвестиционные проекты, которые обещают высокий доход и не требуют от новоиспеченного инвестора никаких особенных знаний.

Индексные инвестиции могли бы стать решением данной проблемы. Ведь фактически при покупке таких инструментов инвестору не нужно решать вопросы формирования портфеля и управления им. При этом требуемые при разработке индекса прозрачность и необходимость следовать четко задокументированным, заранее известным правилам расчета позволяют значительно снизить влияние человеческого фактора, а также риск мошенничества. Думаем, что, по мере того как в России будет накапливаться экспертиза создания индексных инструментов, а стандарты их разработки становиться всё более четкими и прозрачными, эти инструменты будут способствовать увеличению интереса к инвестиционным возможностям в рамках закона и укрепят статус фондового рынка как одного из основных способов для приумножения капитала.

Мнение авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

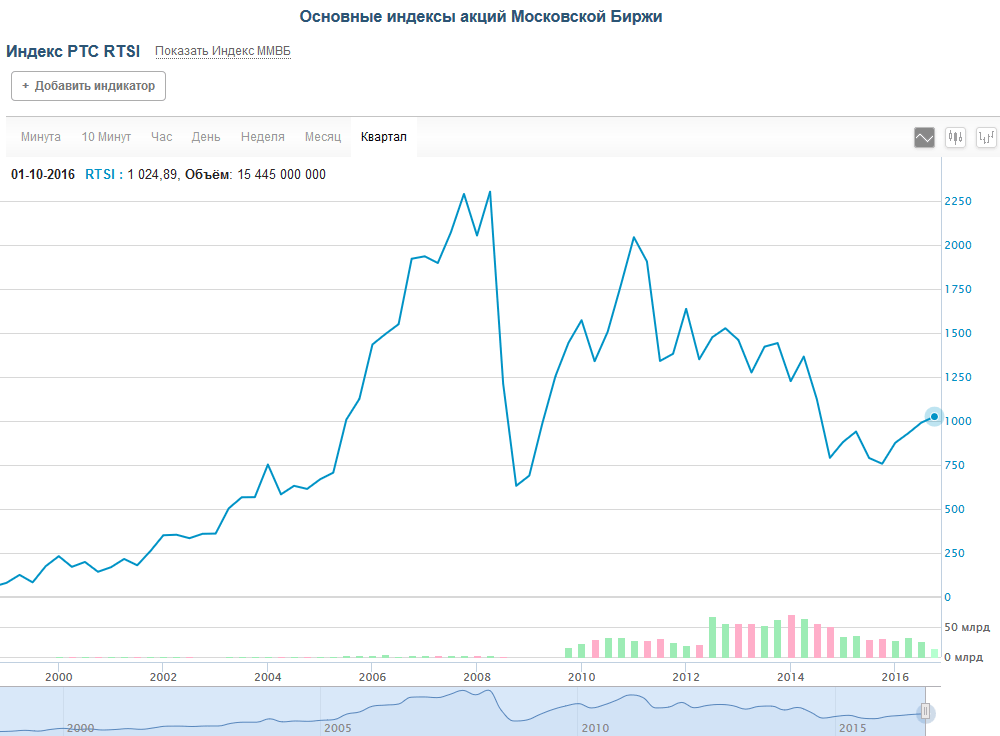

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

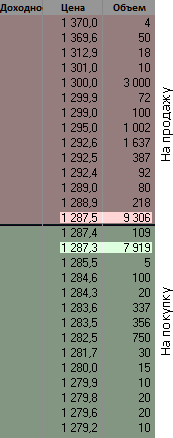

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

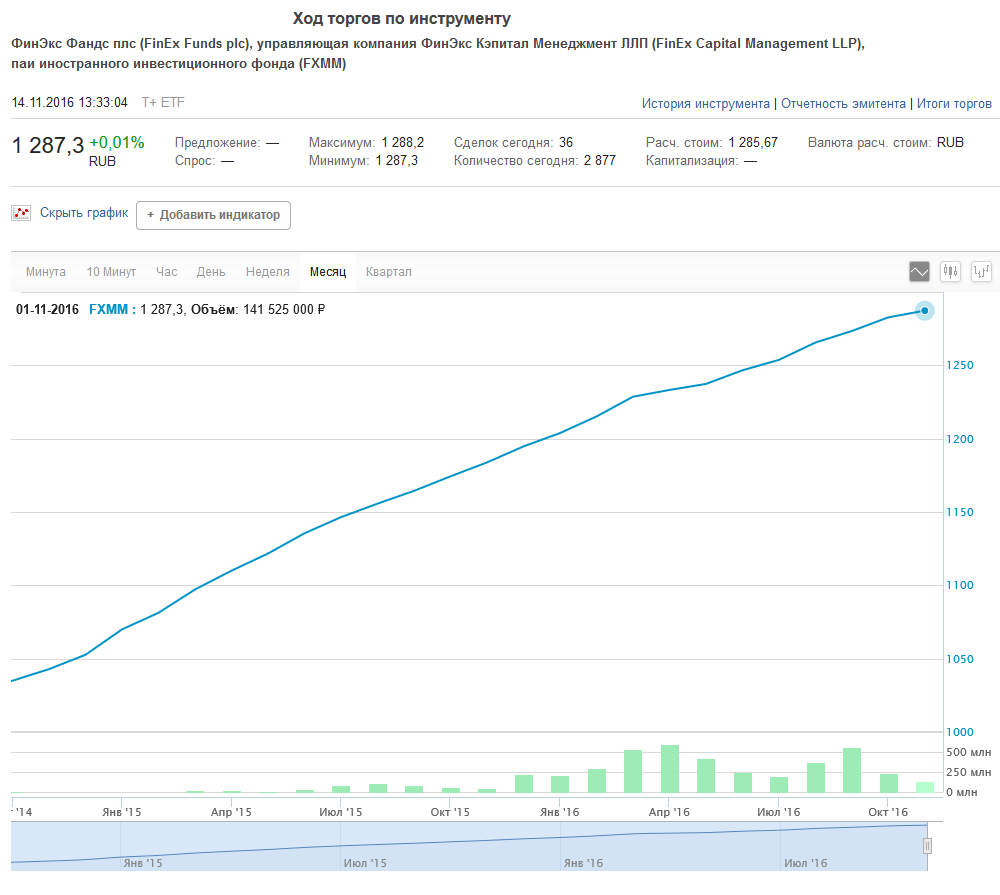

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

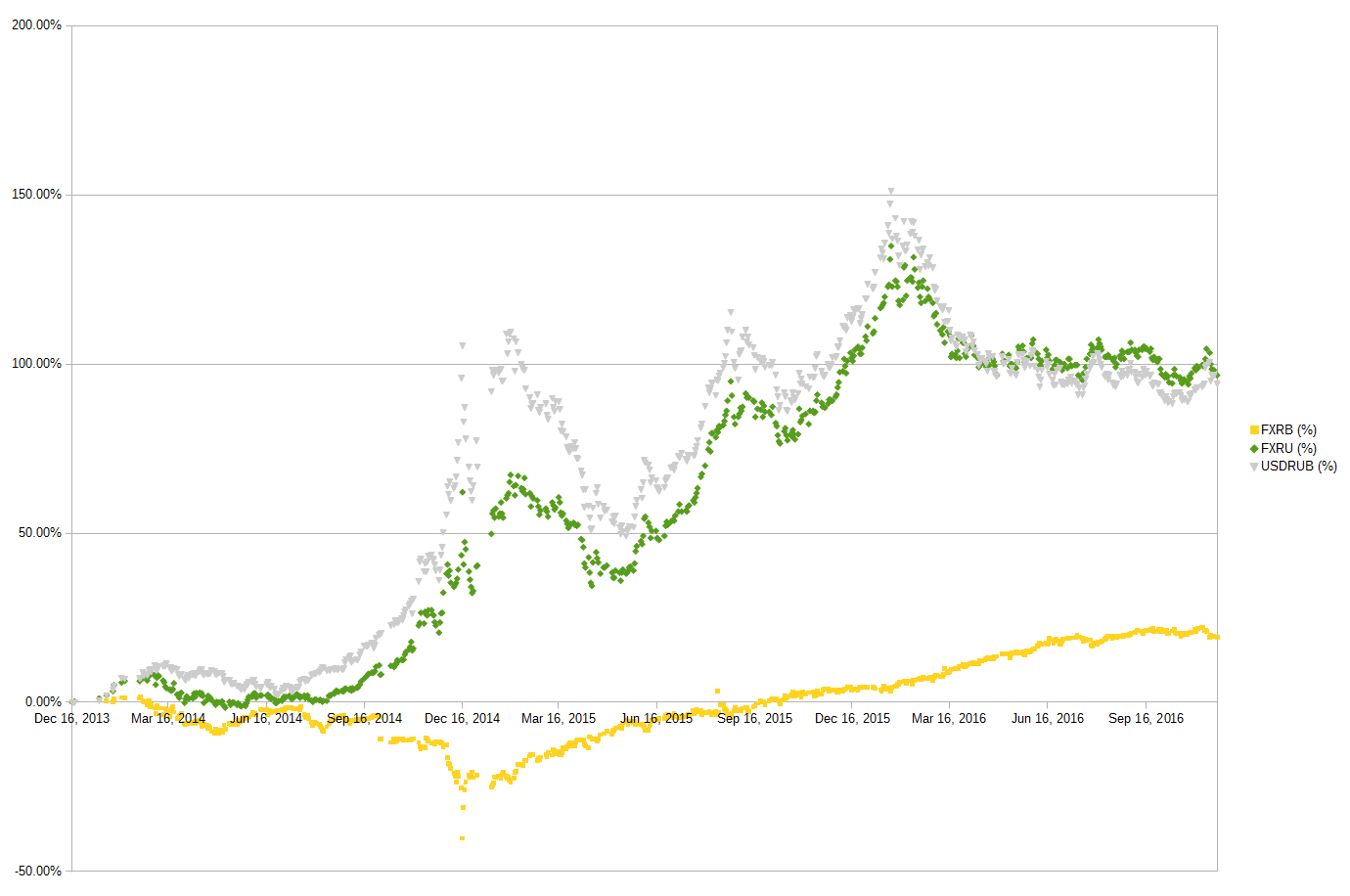

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

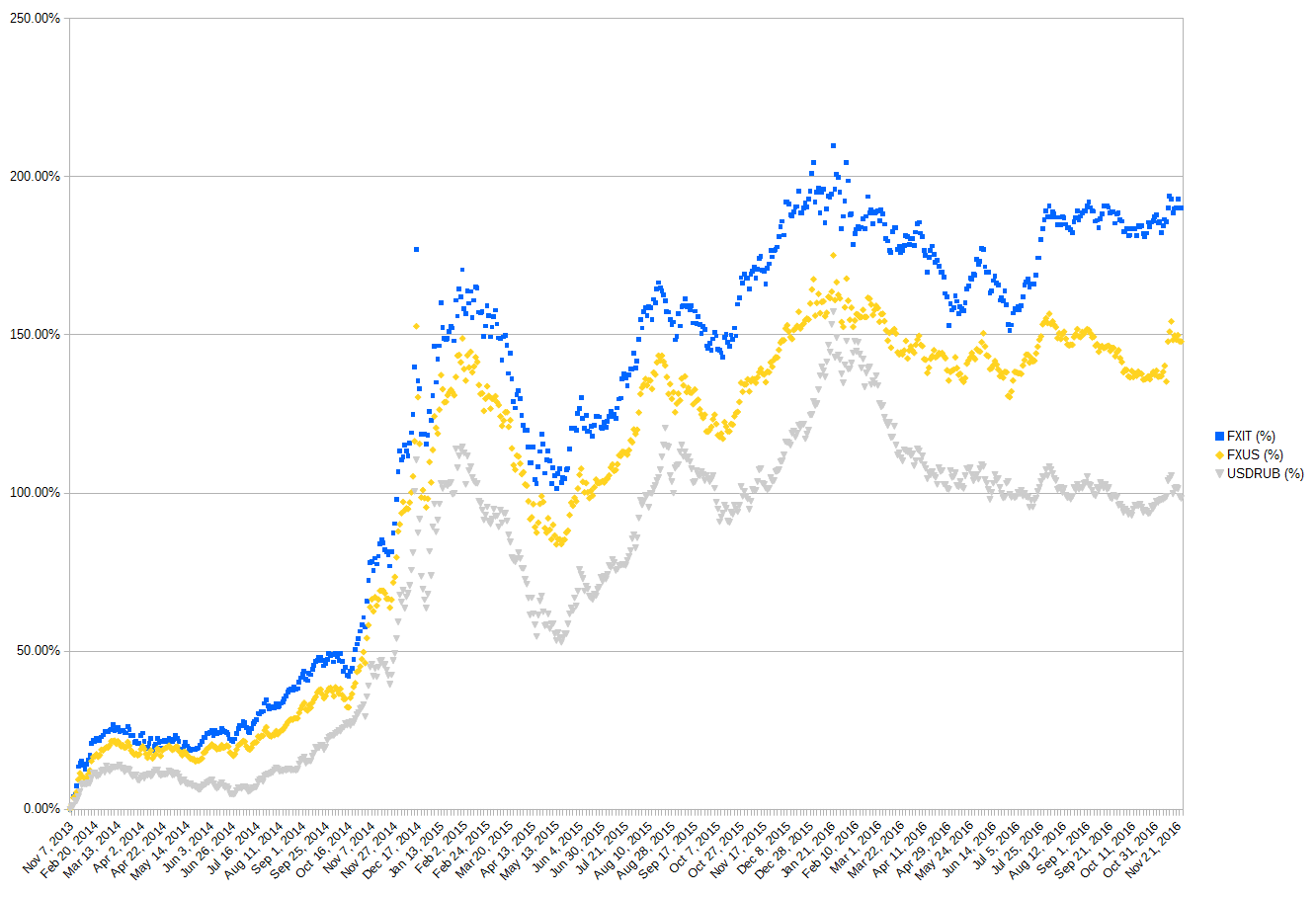

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах

Как я выбираю фонды в свой портфель

И на какие показатели обращаю внимание

Биржевые фонды подходят и начинающим инвесторам, и опытным.

С их помощью можно инвестировать в различные страны, секторы экономики, облигации или металлы. При этом инвестировать в фонды безопаснее, чем в акции отдельной компании: в составе фонда таких акций могут быть десятки, а то и сотни — если одна компания прогорит, результаты других не дадут портфелю сильно просесть.

В статье я расскажу о том, на какие критерии и параметры ориентируюсь при анализе биржевых фондов. Вы можете как использовать все показатели в совокупности, так и выбрать наиболее понравившиеся. Какого-либо единого алгоритма отбора фондов нет — все зависит от ситуации и инвестора.

О каких фондах вообще речь

Фонды — это компании, которые инвестируют в определенный набор ценных бумаг. Еще их называют провайдерами или управляющими компаниями. Покупая одну акцию, или пай, такого фонда, вы становитесь владельцем небольшой части всего набора, в который инвестирует фонд.

Первый биржевой фонд на российском рынке появился в 2013 году. На момент написания статьи на Московской бирже торговалось 55 биржевых фондов, большая часть из них появилась за последние два года. Российским инвесторам доступны два вида фондов — ETF и БПИФ.

ETF, Exchange Traded Funds, — торгуемый на бирже фонд. Обычно ETF повторяют движение какого-либо индекса, то есть набора ценных бумаг, собранного по определенному принципу.

Например, есть фонд, инвестирующий в 500 крупнейших компаний, торгующихся на американских биржах. Ничего другого такой фонд купить не может — он всегда будет инвестировать в 500 крупнейших компаний. Но встречаются и самостоятельные фонды, состав которых определяют управляющие.

Если до 2020 года для инвестиций в золото российским инвесторам был доступен только ETF FXGD, то в 2020 году появились БПИФы ВТБ и Тинькофф. А если посмотреть на фонды, которые инвестируют в технологические акции, то их за последнее время стало шесть. Правда, в целом до американского рынка фондов пока далеко: там в 2019 году количество ETF перевалило за две тысячи.

Как победить выгорание

Как определиться с задачей, которую должен выполнять фонд

Для начала я определяюсь с конкретной задачей, которую должен решать фонд. Например, если я хочу защитить портфель от резких просадок, нужны защитные активы вроде золота. А если хочу диверсифицировать вложения и инвестировать конкретно в европейский рынок — нужен фонд на европейские компании. Для ИТ-отрасли — еще один фонд. Фондов много, но это все еще проще, чем выбирать конкретные ИТ-компании.

Если у вас есть доступ к иностранным рынкам через статус квалифицированного инвестора или счет у зарубежного брокера, можно покупать фонды там: комиссии фондов на американских рынках ощутимо ниже, чем на российском.

Собрать всю необходимую информацию по биржевым фондам помогут следующие сайты.

Сайты управляющих компаний. Это основной источник, где можно узнать всю актуальную информацию по фонду: котировки, состав, историческую доходность, принцип управления. Но далеко не все УК рассчитывают статистические показатели.

Rusetfs — агрегатор фондов, торгующихся на российских биржах. Есть информация по каждому фонду, в том числе статистические показатели и аналитика. Можно искать и сравнивать фонды с помощью скринера.

Сайт Мосбиржи — на отдельной странице представлены все фонды, которые торгуются на бирже, и краткая информация по ним. В частности, тут можно оценить ликвидность фондов.

Etfdb.com — агрегатор американских ETF, 2323 фонда в базе на момент написания статьи. Много функций: от состава и описания фонда до подбора по различным параметрам и сравнения.

Etf.com — еще один сайт с обширной базой американских ETF.

Portfolio Visualizer — хороший скринер, в котором можно подобрать ETF и посмотреть множество расчетных показателей. Еще тут можно собрать портфель и посмотреть его историческую доходность, сравнить с индексом или альтернативным портфелем.

Когда задача поставлена, можно начать выбирать фонды. Вот на что я обращаю внимание.

Объем активов говорит о том, насколько фонд крупный: как много людей в него инвестируют. Ликвидность описывает, насколько быстро этот актив можно продать по рыночной цене. Инвестору нужно понять, сможет ли он купить, а в дальнейшем и продать бумаги на определенную сумму.

Оценить ликвидность актива можно по объему торгов или стакану заявок. Считается, что если объем торгов больше миллиона, то актив ликвидный: его можно будет без проблем продать и купить в рабочее время биржи. На самом деле все относительно и зависит от того, сколько вы планируете вложить. Понять, сможете ли вы купить тот или иной актив, можно с помощью стакана заявок.

Да, доходность в прошлом не гарантирует доходность в будущем, но зачастую полезно посмотреть, как вел себя фонд на протяжении разных периодов. При сравнении нескольких фондов высокая доходность может говорить о более эффективном подборе активов и низких издержках.

Некоторые сайты используют показатель CAGR — совокупный среднегодовой темп прироста доходности. CAGR показывает, насколько в среднем за год растут котировки анализируемого фонда.

Фонды могут называться похоже, классифицировать себя одинаково, но их состав может кардинально отличаться. Иногда управляющие закупают не отдельные акции, а другие ETF — особенно это любят российские фонды. В этом нет ничего страшного, но это создает дополнительные скрытые комиссии.

Еще нужно учитывать количество бумаг в составе фонда: чем их больше, тем меньше риск. Часто сайты-агрегаторы фондов рассчитывают долю топ-10 акций в составе фонда. Эта информация позволит понять, насколько равномерно распределены средства внутри фонда, акции каких компаний преобладают.

Например, инвестор хочет инвестировать в фонд ИТ-компаний, но у него уже есть в портфеле акции Google, Apple и Microsoft. Посмотрим на составы двух фондов технологических компаний — FXIT от FinEX и TECH от Тинькофф.

Топ-10 активов FXIT

| Актив | Доля |

|---|---|

| Apple | 17,81% |

| Microsoft | 13,44% |

| Facebook Cl A | 5,13% |

| Alphabet Cl A | 4,49% |

| Alphabet Cl C | 4,38% |

| Visa Cl A | 2,77% |

| Nvidia | 2,54% |

| Mastercard Cl A | 2,36% |

| Paypal Holdings | 2,30% |

| Netflix | 2,04% |

Топ-10 активов TECH

| Актив | Доля |

|---|---|

| Intel Corporation | 3,11% |

| Baidu | 3,07% |

| Applied Materials | 2,85% |

| Micron Technology | 2,83% |

| ASML Holding NV | 2,79% |

| Lam Research | 2,72% |

| Qualcomm | 2,71% |

| Apple | 2,68% |

| KLA-Tencor | 2,66% |

| Marvell Technology Group Ltd | 2,64% |

Получается следующая картина: у инвестора уже есть акции Google, Apple и Microsoft, а в составе FXIT эти акции составляют примерно 40% от всех активов — с точки зрения диверсификации инвестору не очень разумно вкладывать в этот фонд, он просто сильно увеличит долю тех акций, которые у него уже есть. Конкретно в этом случае инвестору разумней инвестировать в фонд TECH, в котором доля этих компаний менее 5%.

Еще агрегаторы предоставляют разбивку фонда по регионам, странам, размерам компаний и секторам — на нее тоже полезно посмотреть для диверсификации.

Это один из самых очевидных критериев. Обычно комиссия уже заложена в стоимость пая и складывается из трех составляющих:

Средняя комиссия у российских биржевых фондов — 0,99%. В свою очередь, средняя комиссия американских ETF в 2020 году стала ниже 0,2%. Такая разница связана с тем, что российский рынок пока недостаточно развит: небольшая конкуренция, маленький объем активов фондов. Одно дело — получать комиссию с сотен миллионов долларов, другое — с десятков миллионов рублей. Из-за этого управляющие компании, работающие на российском рынке, вынуждены брать с инвестора больше.

При сравнении двух фондов, которые просто дублируют индекс, например S&P 500, нет смысла выбирать фонд с большей комиссией. Если на небольшом временном промежутке десятые процентного пункта не сыграют большой роли, то при долгосрочном инвестировании выгода станет очевидной.

Для примера возьмем два абстрактных фонда, оба инвестируют в американские акции, повторяя S&P 500. Комиссия у фонда А — 0,5% годовых, а у фонда Б — 0,4%. Предположим, что среднегодовая доходность будет одинаковая и составит 10%. Чем больше срок инвестирования, тем больше заметна разница в доходности между фондами. Если через пять лет комиссия съест 0,8% от прибыли, то через 15 лет — уже 5,9%.

Как разница в 0,1% комиссии съедает доходность

| Срок | Фонд А | Фонд Б |

|---|---|---|

| 1 год | 9,5% | 9,6% |

| 3 года | 31,1% | 31,5% |

| 5 лет | 57,1% | 57,9% |

| 10 лет | 146,7% | 149,2% |

| 15 лет | 287,5% | 293,4% |

Некоторые фонды следуют за малопопулярными индексами либо сами управляющие выбирают, что добавить в портфель, после тщательного отбора. Такие фонды могут завышать комиссию из-за уникальности и проделанной работы.

Важный показатель для пассивных инвесторов, поэтому при выборе фонда стоит обратить внимание на дивидендную доходность и частоту выплат. Российские биржевые фонды, кроме RUSE, не платят инвесторам дивиденды, а реинвестируют их. Доходность не теряется: на полученные дивиденды фонд докупает ценные бумаги, поэтому стоимость чистых активов фонда растет, а за ней — и котировки акций самого фонда.

А еще, если фонд зарегистрирован за рубежом, то может происходить двойное налогообложение: сначала налог на дивиденды заплатит фонд, а потом — инвестор.

Что такое расчетные показатели

Кроме основных моментов, описанных выше, при выборе фонда стоит обратить внимание на расчетные показатели. Их можно вычислить с помощью «Экселя» или воспользоваться сайтами-агрегаторами.

По-другому — стандартное отклонение или риск актива. Волатильность показывает, насколько сильно доходность актива может отклоняться от своей средней.

Например, есть фонд со среднегодовой доходностью 10% и стандартным отклонением 8% — это значит, что будущая доходность фонда с вероятностью 70% будет находиться между 2 и 18%.

Волатильность учитывает как резкий рост цены активы, так и ее падение.

Xi — доходность фонда за i период (обычно за день)

X — средняя доходность фонда

N — количество наблюдений

Это формула дневной волатильности. Чтобы получить за другой период, нужно умножить на квадратный корень из числа торговых дней. Для вычисления годовой волатильности это квадратный корень из 250.

В «Экселе» можно воспользоваться формулой:

=СТАНДОТКЛОН (доходность фонда по дням) × квадратный корень из числа торговых дней

Тут все зависит от вашего отношения к риску. Если не готовы к тому, что цена фонда будет изменяться по 3—4% в день в разные стороны, то лучше выбирать фонды с минимальной волатильностью, но стоит учитывать, что статистически волатильные активы дают большую максимальную доходность. Для людей, склонных к риску, подойдут фонды с высокой волатильностью.

Рассмотрим пример расчета волатильности. Есть портфель, который в основном состоит из российских акций. Необходимо подобрать в него фонд, инвестирующий в иностранные компании. Там и так много рискованных активов, поэтому нужно найти не слишком волатильный фонд, но при этом эффективный.

Чтобы найти наиболее подходящий в данной ситуации, рассчитаем показатели, а затем на их основе сделаем выбор.

Котировки фондов можно загрузить через «Финам». Я взял данные 2020 года для наглядности. Для того чтобы рассчитать волатильность в «Экселе», нам необходимо вычислить дневную доходность. По ссылке доступен пример расчета.

Из нашего примера самая низкая волатильность оказалась у фонда VTBE — 21,1%. FXDE недалеко ушел, у него 23,3%. Учитывая наше задание подобрать не сильно рискованный актив, можно рассмотреть включение этих фондов в портфель. У MTEK волатильность практически в два раза больше, чем у конкурентов, — это делает его подходящим для более агрессивных инвесторов.

Но все-таки не будем торопиться и посчитаем другие показатели для полноты картины.

Этот коэффициент показывает, насколько фонд коррелирует с рынком. Простыми словами, он описывает, как сильно фонд повторяет движение основного индекса. Под основным индексом обычно понимают индекс, который характеризует весь рынок. В России это ММВБ, а в Америке — S&P 500.

Коэффициент необходим для того, чтобы понять, насколько фонд подвержен рыночным рискам.

covx,p — ковариация доходности фонда x и доходности рынка (индекса) p;

σ — стандартное отклонение доходности рынка.

В «Экселе» можно использовать формулу:

=ИНДЕКС(ЛИНЕЙН(доходность фонда;доходность индекса);1)

Вот как трактуются значения.

Бета 0, говорит о том, что цена актива меняется в том же направлении, что и основной индекс. Чем больше бета, тем сильнее фонд повторяет движения индекса. Например, у фонда SPY бета равна 1, так как он полностью дублирует S&P 500.

Коэффициент следует применять для диверсификации портфеля. Хорошо сбалансированный портфель должен иметь защиту от коррекций на рынке. Для этого в его состав необходимо включать активы с бетой ближе к 0, например фонды гособлигаций, золота или акций защитных секторов. Конечно, агрессивным инвесторам, чья цель — заработать как можно больше, можно рассмотреть фонды с бетой больше 1. Но стоит учесть и риски, ведь такие активы во время коррекции на рынке падают сильнее остальных.

В той же таблице на листе «Бета» есть пример расчета. В качестве основного индекса я взял индекс Московской биржи, так как в нашем примере портфель состоит преимущественно из российских акций и нам нужно подобрать активы, которые будут вести себя не так, как российский рынок. Для индекса также нужно рассчитать дневную доходность.

У всех фондов получились невысокие значения беты. Это связано с тем, что они не инвестируют в российские активы. Самое низкое значение показателя у фонда MTEK — 0,02. Это говорит о том, что динамика цены фонда никак не повторяет динамику индекса Мосбиржи. Учитывая, что портфель в нашем примере состоит преимущественно из российских акций, лучшим вариантом будет именно MTEK, так как это снизит риски.

Коэффициент Шарпа характеризует соотношение доходности и риска фонда. Чем коэффициент больше, тем лучше.

Sharp = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда

Под безрисковым активом понимается доходность государственных облигаций или ставка по депозитам в крупных банках.

С помощью коэффициента можно оценить эффективность подбора активов в фонд.

Как трактуются значения:

Шарп ≥ 1 — доходность фонда полностью покрывает риск;

Шарп = 0—1 — доходность фонда не покрывает риск;

Чтобы рассчитать коэффициент Шарпа, необходимо вычислить годовую доходность. В моей таблице пример расчета — на листе «К. Шарпа». Смысл в том, что мы сначала находим среднедневную доходность за данный период, а затем вычисляем годовую, умножив на количество рабочих дней в году — 250. В качестве безрисковой доходности я взял доходность пятилетних ОФЗ.

Наибольшее значение коэффициента Шарпа у фонда MTEK — 1,15. Это говорит о том, что инвестиции в этот фонд дают максимальное количество доходности на единицу риска по сравнению с конкурентами. Тем не менее значения показателя других фондов ненамного ниже — и все больше 1, соответственно, их тоже можно назвать эффективными.

Sortino = (Доходность фонда − Доходность безрискового актива) / Волатильность фонда «вниз»

При расчете коэффициента Сортино главное — определить волатильность актива «вниз», так как остальные данные можно взять из расчета коэффициента Шарпа. Я считаю ее на листе «К. Сортино».

Для начала я нашел дни, когда доходность актива была отрицательной, и вынес их в отдельный столбец. А затем вычисляем волатильность только по этим дням по уже знакомой нам формуле стандартного отклонения.

Сам Сортино считается по аналогии с Шарпом.

Результаты получились аналогичные, как и при расчете коэффициента Шарпа: снова MTEK в лидерах. В этой ситуации отклонения «вниз» не оказали значительного влияния на эффективность фондов.