как спасти машину при банкротстве физических лиц в 2021

Банкротство при автокредите

Последняя редакция 24 сентября 2021

Время на прочтение 7 минут

Требования к физ. лицу для банкротства через суд

По закону процедура банкротства через суд доступна физ. лицу, если:

Если сумма задолженностей превышает 300 тысяч рублей, и платить нечем, должник вправе подавать заявление в Арбитражный суд о признании банкротства и списании долгов.

Внесудебное банкротство при автокредите

Автокредит подразумевает, что у должника есть по крайней мере один вид имущества, а именно: автомобиль. Поэтому автокредит и банкротство физического лица по внесудебной схеме несовместимы. При банкротстве через МФЦ максимум, сколько можно списать — не более полумиллиона рублей, и если размер ваших обязательств превышает этот порог, разумнее готовиться к судебному банкротству, а не изобретать схемы дарения и продажи авто.

Бесплатное банкротство через МФЦ невозможно при автокредите. Машина — это имущество, которое можно продать за долги, поэтому пройти внесудебную процедуру автовладелец не вправе.

Реструктуризация долгов

Реструктуризация задолженностей — это первый этап процедуры судебного банкротства, пропустить который можно, подав ходатайство о переходе сразу к продаже имущества.

Но если у должника есть желание сохранить машину в автокредите и другое ценное имущество, то реструктуризация — отличный вариант. Проходит процедура следующим образом:

Чтобы рассчитывать на проведение процедуры реструктуризации долгов, физ. лицу нужен официальный стабильный доход, размер которого позволит разработать 3-летний план погашения задолженностей, посильный для должника и удовлетворяющий кредиторов.

Это принудительный для банков вариант — не важно, какая у вас была кредитная история. Если есть возможность расплатиться, суд обяжет принимать платежи, причем проценты будут равны или ниже ставки рефинансирования ЦБ РФ.

Но если есть доход, то можно без обращения в суд реструктурировать кредиты в банках. Работает это так:

Банковская реструктуризация и рефинансирование доступны лишь заемщикам, еще окончательно не испортившим свою кредитную историю. При первых сложностях с выплатой займа нужно обращаться в банки, но если договориться с ними не удастся, то тогда уже идти в суд с заявлением о банкротстве.

Реализация и списание долгов

Реализация имущества — второй и заключительный этап банкротства физ. лица. Имущество банкрота продают, после чего непогашенные остатки долгов списывают, а банкрот освобождается от финансовых обязательств.

Работает это по следующей схеме:

Реализуется даже общее имущество супругов — после его продажи супругу возвратят его долю в денежном выражении. Поэтому пытаться уберечь что-либо из имущества, спешно переписывая на супругу перед банкротством, — бесполезно и только усложнит процедуру банкротства должника.

Как продают машину при автокредите

В процедуре банкротства

При банкротстве с автокредитом до 95% выручки от продажи автомобиля причитается кредитору-залогодержателю — конечно, в пределах суммы долга. Если долг меньше выручки, остаток пойдет на возмещение расходов и погашение задолженностей перед другими кредиторами.

Полная схема расчетов с участием вырученных от продажи залогового автомобиля средств выглядит так:

Залоговое имущество (то есть автомобиль) оценивает залоговый кредитор. У банков есть свои лояльные эксперты, которые оценят, как надо заказчику. Не ждите, что банк выставит залог по заниженной цене — машину продадут по рыночной стоимости.

Реализация кредитного автомобиля при банкротстве гражданина проводится по следующей схеме:

Также по залогу банк выставляет цену отсечения — это минимальная цена, по которой машина будет продана. При достижении минимальной цены банк забирает автомобиль в качестве отступного, его требование закрывается на эту сумму.

Без банкротства

Если до банкротства дело не дошло, но банк устал ждать от заемщика погашения автокредита, то изъятие и реализация машины производится по двум схемам:

Но лучше не обострять отношения с кредитором и попытаться с ним договориться о реструктуризации и добровольной продаже авто, а если не получится — подавать на личное банкротство.

Банкротство с автокредитом после ДТП

Когда машина разбита, или ее вообще угнали, кредит не исчезает. Хорошо, когда вопросы закрывает КАСКО. Если нет — избавиться от долга можно через банкротство. Можно даже списать долг за ущерб чужому авто, если ДТП не совершено намеренно или по грубой неосторожности.

Если кредитный автомобиль на момент процедуры банкротства полностью или частично поврежден после ДТП, то это не означает, что должник вправе оставить его себе. Порядок его реализации зависит от характера повреждений и условий страховки:

Если заемщик не виновен в ДТП, при частичном повреждении с сумой ущерба до 400 тысяч рублей, автомобиль отремонтируют по ОСАГО. Тогда его продадут при банкротстве без снижения стоимости.

Но даже полностью разбитый автомобиль, от которого отказался банк, могут включить в конкурсную массу. Например, по делу № А60-9414/2018 суд реализовал старую копейку, мотивировав это тем, что при сдаче ее на металлолом выручка превысит 10 тысяч рублей.

В любом случае с залоговым автомобилем при банкротстве придется расстаться, даже если он оказался поврежденным в результате ДТП. Но в этом есть и свои преимущества — даже частично или полностью разбитый автомобиль способен обеспечить полное списание долгов гражданина, что без банкротства попросту невозможно. И это минимальные траты на пути к освобождению от финансового бремени.

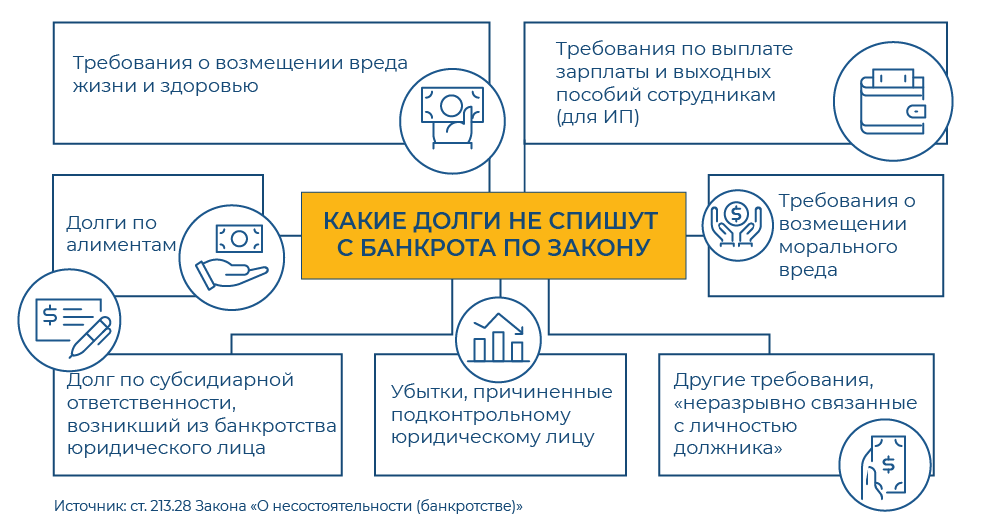

Выхода нет: когда банкротство не спасет от долгов

Должник обязан стремиться рассчитаться с кредиторами, насколько это возможно. Поэтому суды учитывают действия должника перед банкротством или уже во время процедуры. И оценивают его «добросовестность», которая может толковаться судами по-разному. При этом нужно ориентироваться на поведение должника в целом. Суду необходимо разбираться в таких моментах самостоятельно, даже если сами стороны не акцентируют на них внимания. На это в апреле обратил внимание Верховный суд.

Анализ судебной практики показал, что под «недобросовестностью» суды могут понимать самое разное поведение должника.

Не помог управляющему

Закон запрещает несостоятельному гражданину избавляться от долгов, если его привлекли к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство. Так произошло в деле № А33-3243/2017. Оксана Бровченко отказалась передать финансовому управляющему свои банковские карты. За это АС Красноярского края привлек ее к «административке» по ч. 7 ст. 14.13 КоАП. Суд решил, что она «воспрепятствовала деятельности управляющего», и вынес ей предупреждение. Из-за этого три инстанции признали, что должница вела себя недобросовестно, и не стали списывать ее долги по итогам банкротных процедур.

Чтобы не оказаться недобросовестным, должник обязан всячески сотрудничать с финансовым управляющим, не допуская злоупотреблений.

Павел Герасимов, партнёр, генеральный директор юридического бюро Падва и Эпштейн Падва и Эпштейн Федеральный рейтинг. 29 место По количеству юристов ×

А в деле № А82-14038/2016 должницу Маргариту Малышеву не освободили от долгов по другой причине. Она не предоставила управляющему никаких документов: ни сведений о кредиторах и должниках, ни информации о банковских счетах, ни данных о своих доходах. Кроме того, Малышева вообще не приходила в суды на заседания по своему делу. При этом она продала квартиру и машиноместо, и денег от их продажи хватило бы на оплату требований кредиторов. Но деньги она не передала. Суды решили, что в таком случае освободить Малышеву от долгов нельзя.

Набрал долгов

Распространенная ситуация: чтобы расплатиться с уже существующими долгами, человек набирает новые. Но не всегда такое поведение суды оценят как недобросовестное.

В деле № А40-41410/2016 основными кредиторами Алексея Рябцева оказались другие граждане, его знакомые. Он продолжал брать у них в долг миллионы рублей, хотя знал, что не сможет вернуть деньги. При этом он даже не платил и по старым займам. Кроме того, он также скрыл от управляющего информацию о нескольких своих кредиторах и о том, что у него есть автомобиль. Суды признали такое поведение недобросовестным и не стали списывать долги.

А вот в банкротстве Сергея Киреева ситуация была другой: его основными кредиторами были банки. В 2012 году он взял крупный кредит, в 2015 — еще несколько. Три инстанции признали такое поведение недобросовестным, ведь Киреев наращивал свои долги без возможности их погасить, а также отказался заключать с банками мировое соглашение. Но Верховный суд обратил внимание, что в этом деле не было выявлено признаков преднамеренного банкротства.

Кроме того, при получении кредитов должник предоставлял банкам полные и достоверные сведения о своем финансовом состоянии. А прекращение расчетов с кредиторами произошло по «объективным причинам»: из-за снижения зарплаты на 30%. Судьи экономколлегии признали его поведение неразумным, но не увидели в нем недобросовестности. А неразумное поведение не должно быть поводом для неосвобождения гражданина от долгов (дело № А41-20557/2016).

Если кредитором выступает банк, то поведение гражданина по принятию на себя обязательств, превышающих его активы, не может быть истолковано как «недобросовестное». Банк как профессиональный субъект оборота должен сам проводить проверку гражданина.

При этом если гражданин набрал кредитов, предоставив недостоверные сведения о своем положении, его от долгов не освободят, обращает внимание Улезко. В деле № А40-142506/2016 Никита Коршунов брал кредиты, предоставляя банкам «липовую» справку о своих доходах. Арбитражный суд Московского округа признал такое поведение недобросовестным, и в итоге АСГМ не стал освобождать должника от обязательств по итогам процедур.

Спрятал имущество

Часто должники в преддверии банкротства начинают «прятать» свое имущество от кредиторов. Что-то продадут, что-то подарят своим родственникам. Но так делать нельзя, и Верховный суд в апреле это подтвердил.

В 2008 году Александр Михайлов начал работать в «Инвестгазпроме». Почти сразу он договорился с работодателем о покупке авто в долг. Компания купила сотруднику УАЗ Патриот за 700 000 руб., а деньги оформила под 2% годовых. Стороны договорились, что сумму Михайлов должен вернуть до 2014 года. Деньги должны были удерживать из его зарплаты. Но сотрудник предпочел не выплачивать долг, а спустя всего три дня после перевода денег уволился.

Деньги в итоге взыскали через суд, но и после этого Михайлов не стал возвращать их. Он продал автомобиль, а еще подарил свою долю на земельный участок и квартиру своей супруге. В процедуре банкротства управляющий оспорил эти сделки, и имущество вернулось в конкурсную массу. Но денег для оплаты всех долгов не хватило. При этом суды трех инстанций все равно решили освободить Михайлова от долгов (дело № А72-18110/2016).

Экономколлегия рассмотрела спор и решила, что суды не исследовали изначальное поведение Михайлова. Долг у него образовался из-за того, что он взял у работодателя заем, обещал вернуть деньги, но тут же уволился. Только это позволяет усомниться в добросовестности должника и не освобождать его от обязательств, отметил ВС. Но в случае Михайлова нижестоящие инстанции закрыли глаза и на другие злоупотребления с его стороны: после взыскания денег через суд он сразу продал машину и подарил жене земельный участок и долю в квартире.

При новом рассмотрении дела Арбитражный суд Ульяновской области учел эти обстоятельства и решил не списывать с Михайлова долги по завершении банкротства.

Отказался от наследства

Интересное решение по банкротному спору несколько лет назад вынес Арбитражный суд Северо-Кавказского округа. Безработный Иван Неретин, имея долг перед своим знакомым, в 2011 году отказался от наследства, а через год взял несколько кредитов. В 2016 году суд признал Неретина банкротом. Три инстанции, которые поддержал и ВС, расценили его поведение при отказе от наследства как недобросовестное. Таким образом он попытался уклониться от погашения долгов. В итоге долги с него не списали (дело № А53-1344/2016).

По мнению Александры Улезко, это разбирательство — яркая иллюстрация того, что «автономия воли» гражданина в случае возбуждения банкротства ограничена. И любые действия и даже бездействие, которые потенциально повлекут за собой уменьшение конкурсной массы, расценят порой как недобросовестные. Эксперт предполагает, что практика может продолжить развиваться не в пользу должников и суды по такой логике начнут признавать «недобросовестным» неподачу потенциально выигрышного иска в суд или отказ от него. Ведь гражданин мог бы выиграть спор, и за счет полученных денег пополнилась бы конкурсная масса.

Можно ли сохранить имущество при банкротстве физ. лиц?

Последняя редакция 13 октября 2021

Время на прочтение 7 минут

Признание банкротства физлица — это законный способ избавиться от долгов по кредитам и займам. Граждане волнуются, что будет с имуществом при банкротстве физических лиц. Что продадут, как спасти квартиру, можно ли выкупить ценные объекты с торгов через родственников, и какие сделки не стоит совершать перед банкротством.

Мы собрали экспертные мнения, судебную практику и Закон «О банкротстве физических лиц» о том, как сохранить имущество при банкротстве. Что говорят банкротные юристы?

Что такое единственное жилье при банкротстве физического лица?

Практика показывает, что чаще всего за банкротством обращаются граждане, имеющие в собственности только единственное жилье. Таковым признается дом, квартира или помещение, где зарегистрирован и живет должник с семьей, если в собственности нет других объектов жилой недвижимости.

Ст. 446 ГПК установлен перечень имущества, не подлежащего изъятию за долги:

Вне зависимости от суммы долга — 300 тысяч или 10 миллионов рублей — такое имущество остается у должника.

Два примера

Мужчина 45 лет решил признать свое банкротство. Долг перед 3 банками составляет 900 тысяч рублей. В собственности автомобиль и квартира, где он живет с женой и несовершеннолетними детьми. Ежемесячный доход составляет 45 000 рублей после вычета налогов. Как спасти имущество? Из опасений остаться без квартиры должник решил продать родственнику единственное жилье по рыночной стоимости.

Итог. Суд признал должника банкротом и назначил процедуру реализации имущества. Автомобиль продали с торгов за 260 тысяч рублей, половину выплатили супруге, поскольку машина была куплена в браке. В конкурсную массу поступило 130 тысяч рублей, которые финуправляющий выплатил банкам. Квартира осталась у банкрота, долги по кредитам полностью списаны.

За советом обратился мужчина, 29 лет, долг в размере 4,6 млн — кредит 2,4 млн и ипотека 2 млн. Долг по налогам 200 т.р. Не женат, детей нет. В собственности — квартира и земельный участок под ИЖС в ипотеке, стройматериалы и инструменты. Из-за неудач в бизнесе регулярно допускались просрочки, в результате банк подал в суд на банкротство.

Итог. Участок, купленный на деньги банка в ипотеку, продали с торгов. Все кредиты списали, квартира осталась в собственности.

Практика: сохранить имущество и избавиться от долгов

Банкротство — единственный законный способ избавиться от долгов, если нечем платить банкам и МФО. Признание несостоятельности должника подразумевает продажу имущества, чтобы погасить долги хотя бы частично. Граждане спрашивают, как сберечь имущество, и нужно ли что-нибудь предпринять перед тем как обращаться в суд?

Но для этого им придется доказать, что должник купил квартиру, чтобы спасти деньги от взыскания. Более того, взамен элитной кредиторы должны купить квартиру попроще в том же районе. То есть потратить свои деньги. На практике продажа единственного жилья происходит в редких случаях, когда человек смошенничал и купил огромную квартиру или дом на заемные средства.

Позвоните юристу, чтобы подготовиться к процедуре, собрать документы, решить, как продавать имущество — до подачи заявления или через торги. Не совершайте операции с имуществом без консультации банкротного юриста. Именно чрезмерная активность должников создает проблемы и споры в процедуре.

Что нельзя делать перед банкротством

Финуправляющий перечислил ошибки, которые затягивают дело и усложняют позицию банкрота.

Законодательство в 2021 году предусматривает, что сделки, заключенные в течение 3-х лет до признания несостоятельности, могут оспариваться финуправляющим и кредиторами. В результате подаренное имущество изымается и включается в конкурсную массу.

Если незадолго до банкротства должник продал свое имущество по цене менее 30% от рыночной, сделка может быть оспорена. На практике сделки часто происходят таким образом: в договоре купли-продажи указывается заниженная стоимость, остальные средства передаются из рук в руки по расписке.

Не стоит так делать, тем более перед банкротством. Нерыночная цена указывает на недобросовестность должника, имущество вернут в конкурсную массу. Сроки и стоимость процедуры вырастут, а списание долгов окажется под угрозой на основании п.4 ст. 213.28.

Если человек должен нескольким банкам, выплатив долг только одному, он нарушит интересы остальных кредиторов. Сделки с предпочтением отменяются, а должник рискует остаться с долгами — суд не освобождает от обязательств лиц, действующих недобросовестно.

Если у супругов накопились общие долги, то целесообразно подать на банкротство совместно — тогда придется платить не за 2 дела, а за одно, и сроки тоже вдвое меньше. Если банкротиться по отдельности, то финуправляющие супругов столкнутся с проблемой раздела имущества, что приведет к затягиванию обоих дел.

Главный совет — не продавать или не дарить имущество без консультации с банкротным юристом. Такая самодеятельность приводит к потере имущества и денег.

Что происходит с залоговым имуществом при банкротстве?

Если банк-залогодержатель включился в реестр требований, залоговое имущество изымается и включается в конкурсную массу, затем продается с торгов. Даже единственная квартира, если она в ипотеке, будет продана.

Держатель залога рулит всей ситуацией — он разрабатывает положение о торгах, выбирает площадку и устанавливает начальную цену для торгов. Так происходит и с ипотечным жильем, и с автомобилями, приобретенными по автокредитованию. Здесь выкупить имущество с торгов дешево не получится.

Выручка с торгов идет в первую очередь на погашение долга по залогу — 80% идет банку, 10% — на расходы в процедуре и вознаграждение финуправляющего, еще 10% — на погашение алиментов и долгов перед работниками (если таких долгов нет — опять же банку). Если в ипотеку был вложен материнский капитал, его можно вернуть в ПФР и использовать повторно.

У должников есть шанс остаться с квартирой в ипотеку при банкротстве! Это возможно в случае, если банк, который выдал кредит под залог, не включается в реестр кредиторов. Другие кредиторы не могут обратить взыскание на ипотечное жилье, если это единственная квартира — оно продается только по требованию залогодержателя.

Чтобы пройти банкротство с сохранением ипотеки, можно рефинансировать заем на созаемщика или поручителя, чтобы вывести должника из сделки. Обязательно привлекайте к делу юриста, чтобы ваши действия были законными и не нарушали права кредиторов.

Признают ли банкротом, если нет имущества?

Да, признают. По закону принудительное банкротство физлиц возможно при долге от 500 тыс. рублей и просрочке от 3-х месяцев. Но если человек потерял работу, иной источник дохода, он вправе добровольно подать заявление на банкротство и раньше, копить и наращивать долг не нужно. Учитывая затраты на процедуру, выгодно начинать банкротство при задолженности от 300 000 руб.

Банкротство возможно и при отсутствии у должника имущества. Не важно, есть ли в собственности квартиры, земельные участки, автомобили и ценные вещи. Даже если нет имущества вообще, лицо вправе признать несостоятельность.

Граждан, планирующих стать банкротами, можно разделить на 2 категории:

Из опыта финуправляющих:

После проверки оказалось, что сделка действительно состоялась, но оспорить ее не получилось. Стоимость участка была рыночной, а покупатель — посторонний человек, не связанный с банкротом. Не признают недействительными сделки, заключенные без намерения причинить вред интересам кредиторов.

Суд отменил сделку — цена была нерыночной, а покупатель аффилирован к банкроту. Машину продали с торгов. Долги списали полностью.

Что будет с имуществом супругов и детей при банкротстве физ. лица?

Приобретенное в браке имущество супругов считается совместно нажитым, если иное не предусмотрено брачным договором. Задача финуправляющего — отделить имущество должника и второго супруга. Имущественные вопросы женатых или замужних банкротов решаются следующим образом.

Квартира должника, приобретенная в ипотеку, будет реализована, несмотря на то, что там прописаны несовершеннолетние дети. Но если вложен маткапитал, финуправляющий вернет деньги в ПФР.

Как проводит оценку имущества финуправляющий?

Сначала финуправляющий описывает имущество. Если у должника ничего нет, составляется акт об отсутствии имущества для реализации. Оценку имущества обязательно проводит финуправляющий перед торгами:

Формируется конкурсная масса и проводится продажа. Срок реализации имущества составляет около 7 месяцев.

Давайте разберемся, какое имущество забирают. Сюда входит:

Как происходит процедура описи и оценки имущества:

Как проходят торги по банкротству, мы рассказали в этом материале. Родственники и знакомые должника вправе участвовать в торгах, что позволяет выкупить имущество ниже рыночной цены, списывать долги подчистую. Все свои идеи и страхи нужно обсудить с юристами. Специалист подскажет, можно ли продать имущество перед банкротством, или лучше не рисковать и выкупить собственность банкрота с торгов.

Как обезопасить себя на 100%? Признание банкротства — это законный способ избавления от долгов в судебном порядке. Если вы хотите пройти процедуру быстро и сохранить имущество — обратитесь к квалифицированным юристам. Специалисты помогут с документами, а защитят ваши интересы в суде.

Как сохранить автомобиль при банкротстве

Готовитесь списать долг?Скачайте бесплатную памятку

Процедура банкротства физических лиц предусматривает этап — конкурсное производство, в ходе которого все имущество должника описывают, оценивают и реализуют на торгах с целью расплатиться с кредиторами. Наши читатели часто спрашивают: «Как сохранить автомобиль при банкротстве»? Юристы ООО Главанкрот помогут разобраться в нюансах.

Заберут ли автомобиль при банкротстве

Формирование конкурсной массы регламентируется рядом законодательных актов: Конституцией, Гражданским Кодексом РФ и законом «О банкротстве (несостоятельности)» № 127-ФЗ. При подаче заявления на инициацию банкротства физических лиц, должник прикладывает список имущества с документами, подтверждающими право собственности. Арбитражный управляющий проверяет все данные и делает запросы выписок из Государственного реестра. Поэтому утаить или скрыть наличие движимого или недвижимого имущества не получится.

В ст. 446 Гражданского Кодекса представлен список имущества, который не может подлежать описи и изъятию:

Один из способов сохранить автомобиль при банкротстве физических лиц — это заключить мировое соглашение с кредиторами или достигнуть согласия по реструктуризации долгов.

Гарантированный ответ на ваш вопрос в WhatsApp или Telegram

Интересуетесь арбитражными управляющими.

Напишите нам и мы проверим их членство в

саморегулируемых организациях

Реализация автомобиля при банкротстве

После подписания Акта приема-передачи налагается запрет на регистрационные действия автомобиля при банкротстве, фактически владелец больше не имеет права распоряжаться движимым имуществом.

Перед тем, как автомобиль реализуется при банкротстве, арбитражный управляющий проводит оценку, в ходе которой принимает во внимание рыночную цену имущества с аналогичными характеристиками и степень износа.

Конечная оценка автомобиля для банкротства может быть рассчитана по одному из 2 методов:

После того, как произведена оценка и установлена стоимость, финансовый управляющий создает лот на торговой площадке и объявляет аукцион.

Обратите внимание. Если автомобиль находится у кредитора в залоге, то именно он будет определять порядок реализации и стоимость лота. В противном случае все решения принимает управляющий.

С момента передачи и до момента реализации, управляющий должен обеспечить сохранность машины, поместив ее в гараж или на охраняемую крытую парковку.

Можно ли сохранить автомобиль при банкротстве

В рамках законодательной базы есть 3 случая, при которых можно сохранить имущество. Как оставить автомобиль при банкротстве:

Пытаясь уберечь имущество от продажи с молотка, граждане часто совершают ошибки:

В ходе изучения обстоятельств дела, финансовый управляющий запрашивает данные о всех совершенных должником сделках за последние 3 года на момент подачи заявления о банкротстве. Если будут выявлены подозрительные сделки, они будут тщательно изучены и признаются недействительными или незаконными. Это может повлечь отказ в инициации дела о признании несостоятельности.

Хотите узнать, как списать долги законно — записывайтесь на бесплатную консультацию в ООО Главбанкрот. Юристы изучат документы и обстоятельства дела, просчитают вероятность благополучного исхода, предложат несколько стратегий ведения дела.

Хотите узнать стоимость

процедуры банкротства?

Запишитесь или позвоните по телефону горячей линии

Процедура банкротства физических лиц предусматривает этап — конкурсное производство, в ходе которого все имущество должника описывают, оценивают и реализуют на торгах с целью расплатиться с кредиторами. Наши читатели часто спрашивают: «Как сохранить автомобиль при банкротстве»? Юристы ООО Главанкрот помогут разобраться в нюансах.

Заберут ли автомобиль при банкротстве

Формирование конкурсной массы регламентируется рядом законодательных актов: Конституцией, Гражданским Кодексом РФ и законом «О банкротстве (несостоятельности)» № 127-ФЗ. При подаче заявления на инициацию банкротства физических лиц, должник прикладывает список имущества с документами, подтверждающими право собственности. Арбитражный управляющий проверяет все данные и делает запросы выписок из Государственного реестра. Поэтому утаить или скрыть наличие движимого или недвижимого имущества не получится.

В ст. 446 Гражданского Кодекса представлен список имущества, который не может подлежать описи и изъятию:

Один из способов сохранить автомобиль при банкротстве физических лиц — это заключить мировое соглашение с кредиторами или достигнуть согласия по реструктуризации долгов.

Реализация автомобиля при банкротстве

После подписания Акта приема-передачи налагается запрет на регистрационные действия автомобиля при банкротстве, фактически владелец больше не имеет права распоряжаться движимым имуществом.

Перед тем, как автомобиль реализуется при банкротстве, арбитражный управляющий проводит оценку, в ходе которой принимает во внимание рыночную цену имущества с аналогичными характеристиками и степень износа.

Конечная оценка автомобиля для банкротства может быть рассчитана по одному из 2 методов:

После того, как произведена оценка и установлена стоимость, финансовый управляющий создает лот на торговой площадке и объявляет аукцион.

Обратите внимание. Если автомобиль находится у кредитора в залоге, то именно он будет определять порядок реализации и стоимость лота. В противном случае все решения принимает управляющий.

С момента передачи и до момента реализации, управляющий должен обеспечить сохранность машины, поместив ее в гараж или на охраняемую крытую парковку.

Можно ли сохранить автомобиль при банкротстве

В рамках законодательной базы есть 3 случая, при которых можно сохранить имущество. Как оставить автомобиль при банкротстве:

Пытаясь уберечь имущество от продажи с молотка, граждане часто совершают ошибки:

В ходе изучения обстоятельств дела, финансовый управляющий запрашивает данные о всех совершенных должником сделках за последние 3 года на момент подачи заявления о банкротстве. Если будут выявлены подозрительные сделки, они будут тщательно изучены и признаются недействительными или незаконными. Это может повлечь отказ в инициации дела о признании несостоятельности.

Хотите узнать, как списать долги законно — записывайтесь на бесплатную консультацию в ООО Главбанкрот. Юристы изучат документы и обстоятельства дела, просчитают вероятность благополучного исхода, предложат несколько стратегий ведения дела.