как в 1с отразить консервацию основных средств

Консервация и расконсервация основных средств

Организации, имеющие на балансе большое количество основных средств, иногда сталкиваются с необходимостью перевода части объектов на консервацию. У работников бухгалтерии при этом возникают вопросы, связанные с документальным оформлением такой операции.

Консервация помогает сохранить характеристики объектов основных средств, необходимые для их эксплуатации в дальнейшем.

В бухгалтерском учете переведенный на консервацию объект продолжает числиться в составе основных средств, и его стоимость не исключается из базы по налогу на имущество.

Для целей налога на прибыль организаций затраты на консервацию, расконсервацию, на содержание законсервированных ОС учитываются во внереализационных расходах.

Решение о консервации оформляется приказом руководителя организации.

В этом приказе надо указать срок консервации и перечислить мероприятия, которые нужно провести для перевода ОС на консервацию.

После следует составить акт о переводе ОС на консервацию.

Унифицированной формы акта о переводе основных средств на консервацию не существует, поэтому он оформляется в произвольной форме. Акт подписывается членами комиссии и утверждается руководителем организации. В акте отражается экономическая целесообразность консервации объекта основных средств.

В акте должны быть указаны:

По основному средству, законсервированному на три месяца или меньше, амортизация в период консервации начисляется в обычном порядке.

Амортизация относится к расходам по обычным видам деятельности вне зависимости от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, в котором она начислена (п. 5, абз. 5 п. 8, п. 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, п. 24 ПБУ 6/01).

По ОС, законсервированному на срок более трех месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний от 13.10.2003 N 91н):

— с первого числа месяца, следующего за месяцем перевода на консервацию, начисление амортизации прекращается;

Стоит отметить, что в бухгалтерском учете тот временной отрезок, в течение которого имущество находится на консервации (даже если он превышает трехмесячный период), не повлияет на срок его полезного использования.

Но по законам бухгалтерского учета начислять амортизацию можно и после окончания срока полезного использования основных средств (п. 22 ПБУ 6/01).

Из этого следует, что после расконсервации объектов начисление амортизации можно продолжать в прежнем порядке вплоть до полного погашения их стоимости.

Таким образом, с первого числа месяца, следующего за месяцем, в котором ОС расконсервировано, начисление амортизации возобновляется в той же сумме, что и до консервации.

Рассмотрим пример консервации ОС, сроком более трех месяцев.

Для приостановки ОС, необходимо воспользоваться документом «Изменение состояния ОС». Укажем дату консервации на конец месяца. В шапке документа, необходимо указать событие ОС, отметить необходимые флаги «Отразить в бухгалтерском и налоговом учете», «Влияет на начисление амортизации (износа)» (рис.1).

Рассмотрим результат проведения документа (рис.2).

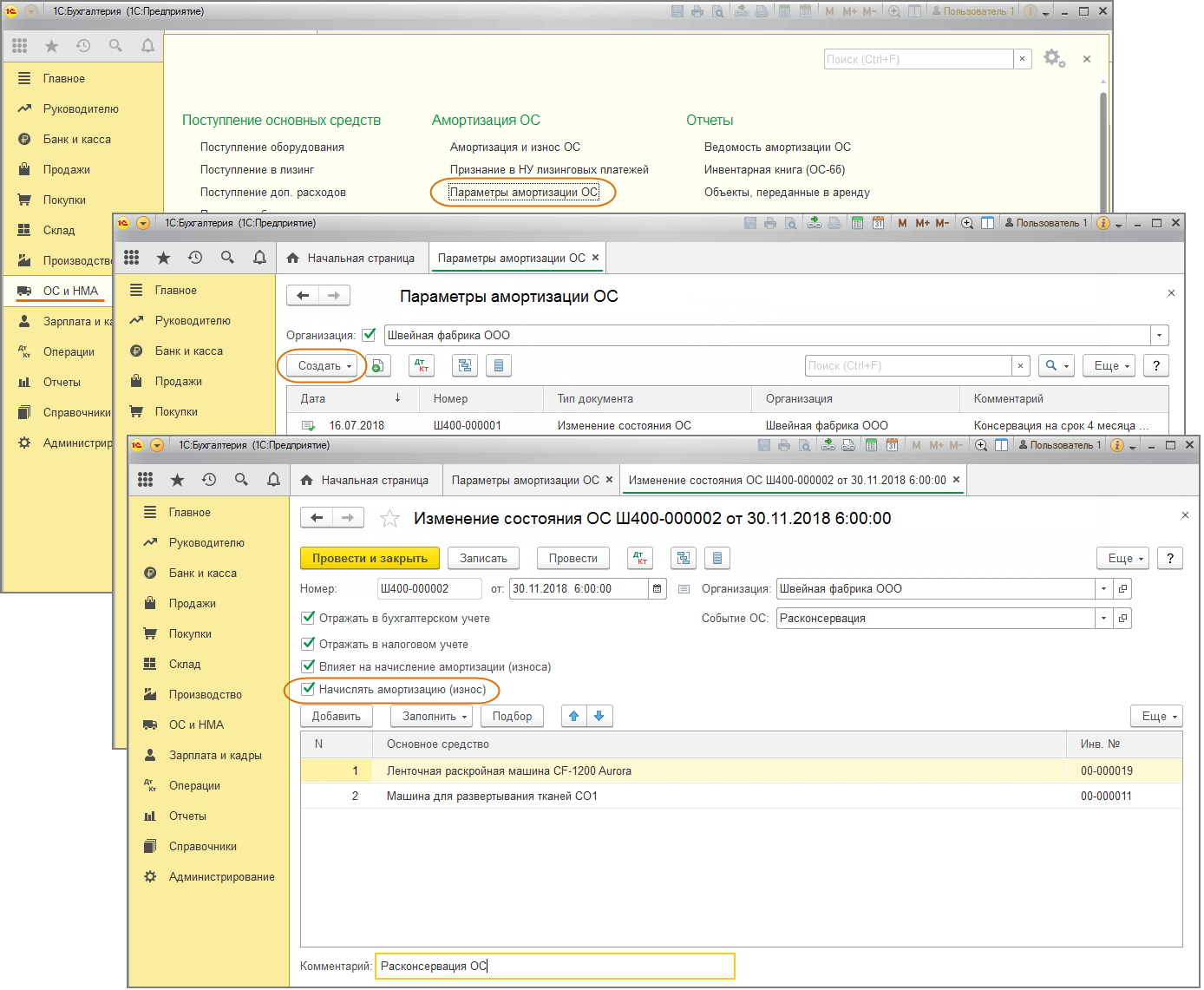

Для возобновления начисления амортизации по основным средствам также воспользуемся документом «Изменение состояния ОС.

При заполнении документа в шапке нужно указать «Дату» и «Событие ОС», установить флаг «Отразить в бухгалтерском и налоговом учете», «Влияет на начисление амортизации (износа) и «Начислять амортизацию» (рис.3).

Рассмотрим результат расконсервации основного средства (рис.4).

Расконсервация основных средств в 1С: Бухгалтерии предприятия 8

Расконсервация основных средств в бухгалтерском учете 1С

Объект, переведенный на консервацию, продолжает числиться в составе основных средств.

По основному средству, законсервированному на срок более трех месяцев, начисление амортизации прекращается в 1С с первого числа месяца, следующего за месяцем его перевода на консервацию, и возобновляется с первого числа месяца, следующего за месяцем, в котором ОС расконсервировано, в той же сумме, что и до консервации (п. 23 ПБУ 6/01, п. 63 Методических указаний по бухгалтерскому учету ОС, утв. приказом Минфина России от 13.10.2003 № 91н, далее – Методические указания).

По основному средству, законсервированному на 3 месяца и меньше, амортизация в период консервации начисляется в обычном порядке.

Расходы по проведению расконсервации основных средств включаются в состав прочих расходов (п. 11, 16 ПБУ 10/99) и в соответствии с Инструкцией к плану счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н) отражаются по дебету счета 91.02 «Прочие расходы».

Расконсервация основных средств в Налоговом учете 1С

В налоговом учете расходы на расконсервацию основных средств учитываются в полном объеме в составе внереализационных расходов (пп. 9 п. 1 ст. 265 НК РФ). Расходы на расконсервацию признаются на дату утверждения руководителем организации акта о расконсервации основных средств.

По объекту основных средств, законсервированному на срок более трех месяцев, амортизация не начисляется (п. 2 ст. 322 НК РФ). Такие объекты исключаются из состава амортизируемого имущества (п. 3 ст. 256 НК РФ). Начисление амортизации прекращается с первого числа месяца, следующего за месяцем, когда объект переведен на консервацию (ст. ст. 259.1 и 259.2 НК РФ). После расконсервации основных средств амортизация по ним начисляется в порядке, действовавшем до момента их консервации (т.е. тем же методом и с применением той же нормы амортизации). Начисление амортизации начинается с первого числа месяца, следующего за месяцем расконсервации (п. 7 ст. 259.1 НК РФ).

Если основное средство используется в облагаемой НДС деятельности, то входной НДС по расходам на его расконсервацию можно принять к вычету в обычном порядке (п. 1 ст. 172 НК РФ).

Расконсервация ОС (как и консервация) оформляется приказом руководителя организации с указанием объектов ОС и перечислением мероприятий, которые нужно провести для расконсервации ОС. После проведения всех мероприятий по расконсервации составляется акт о расконсервации ОС, который и будет первичным документом для учета затрат на расконсервацию. Унифицированной формы акта нет. В акте целесообразно указать:

В программе 1С Бухгалтерии предприятия 8 для возобновления начисления амортизации после расконсервации ОС создается новый документ «Изменение состояния ОС» с установленным флажком «Начислять амортизацию в 1С (износ)».

Какие же действия нам необходимо выполнить, чтобы правильно оформить все документально? Всего несколько последовательных шагов, чтобы правильно отразить все документы.

Пошаговая инструкция в программе 1С Бухгалтерии предприятия 8 (ред. 3.0)

Пример: Руководитель ООО «Швейная фабрика» 27.11.2018 издал приказ о расконсервации двух объектов ОС, которые ранее были законсервированы на период с 16.07.2018 по 30.11.2018. В приказе указано, что для расконсервации следует выполнить работы по очистке от антикоррозийной обработки двух объектов ОС и дальнейшей наладке этих ОС для их эксплуатации. Работы по расконсервации проведены силами сторонней организации 30.11.2018, о чем подписан акт выполненных работ с контрагентом ООО «Метремонт» и получен счет-фактура на сумму 11 800,00 руб. (в т.ч. НДС 18% – 1 800,00 руб.). В тот же день 30.11.2018 составлен акт о расконсервации объектов ОС.

1. Учет расходов на проведение работ по расконсервации ОС

1.1 Учтена стоимость работ, выполненных сторонней организацией по расконсервации объектов ОС

1.2 Учтен входной НДС, предъявленный сторонней организацией

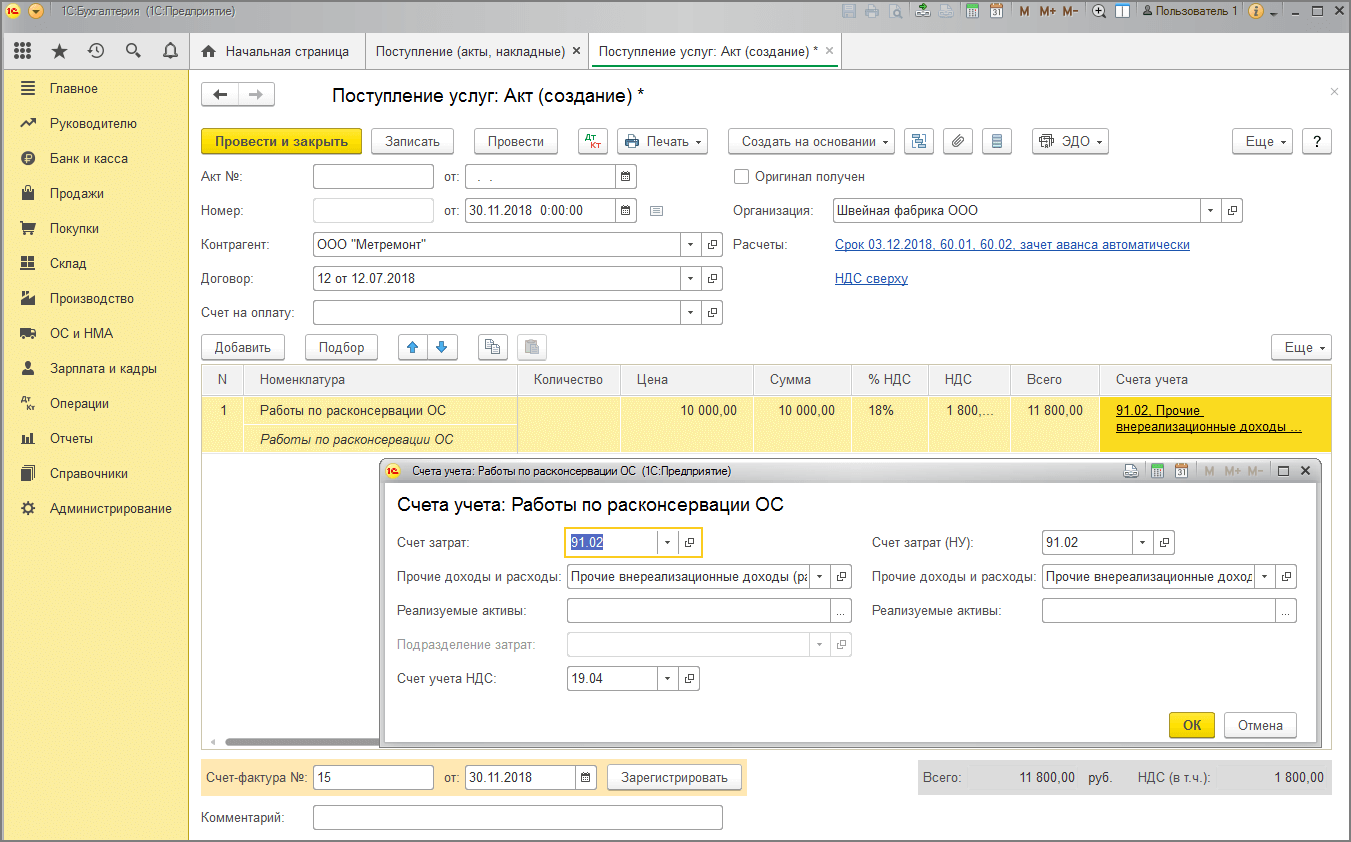

Документ «Поступление (акт, накладная)» (рис. 1).

Раздел: Покупки → Поступление (акты, накладные).

Кнопка «Поступление», вид операции документа – «Услуги (акт)».

Заполняя документ укажите контрагента, договор, проверьте счет учета и сроки расчетов с контрагентом по ссылке в поле «Расчеты».

Табличную часть документа заполните по кнопке «Добавить»:

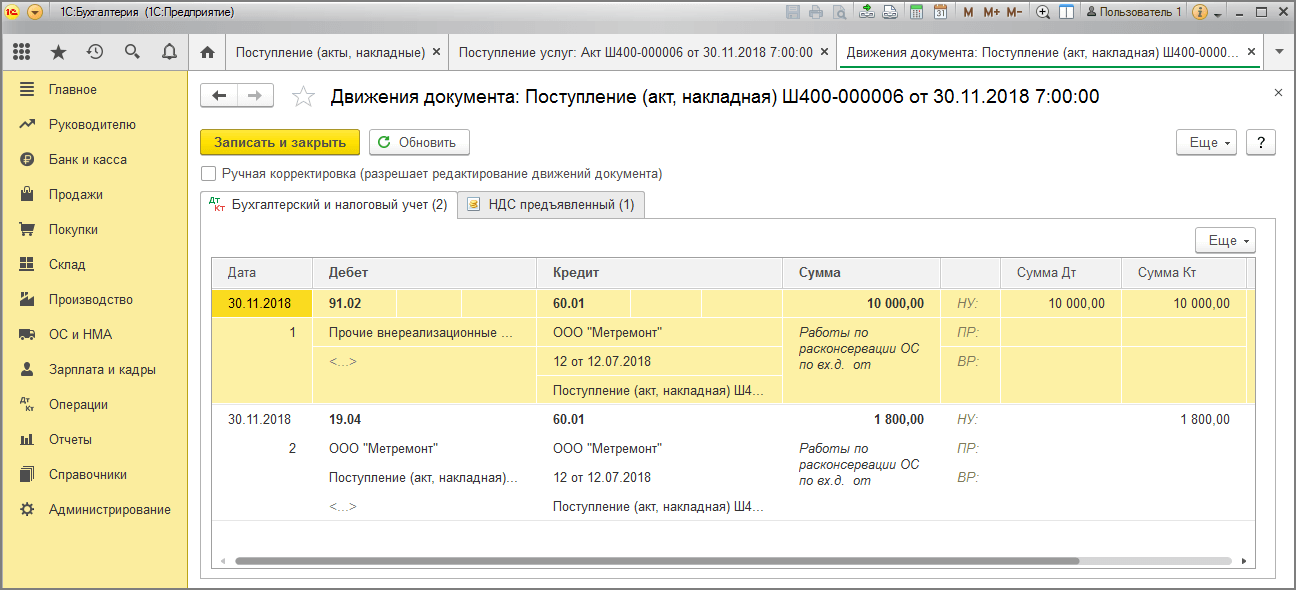

Результат проведения документа показан на рис. 2.

1.3 НДС принят к вычету основных средств

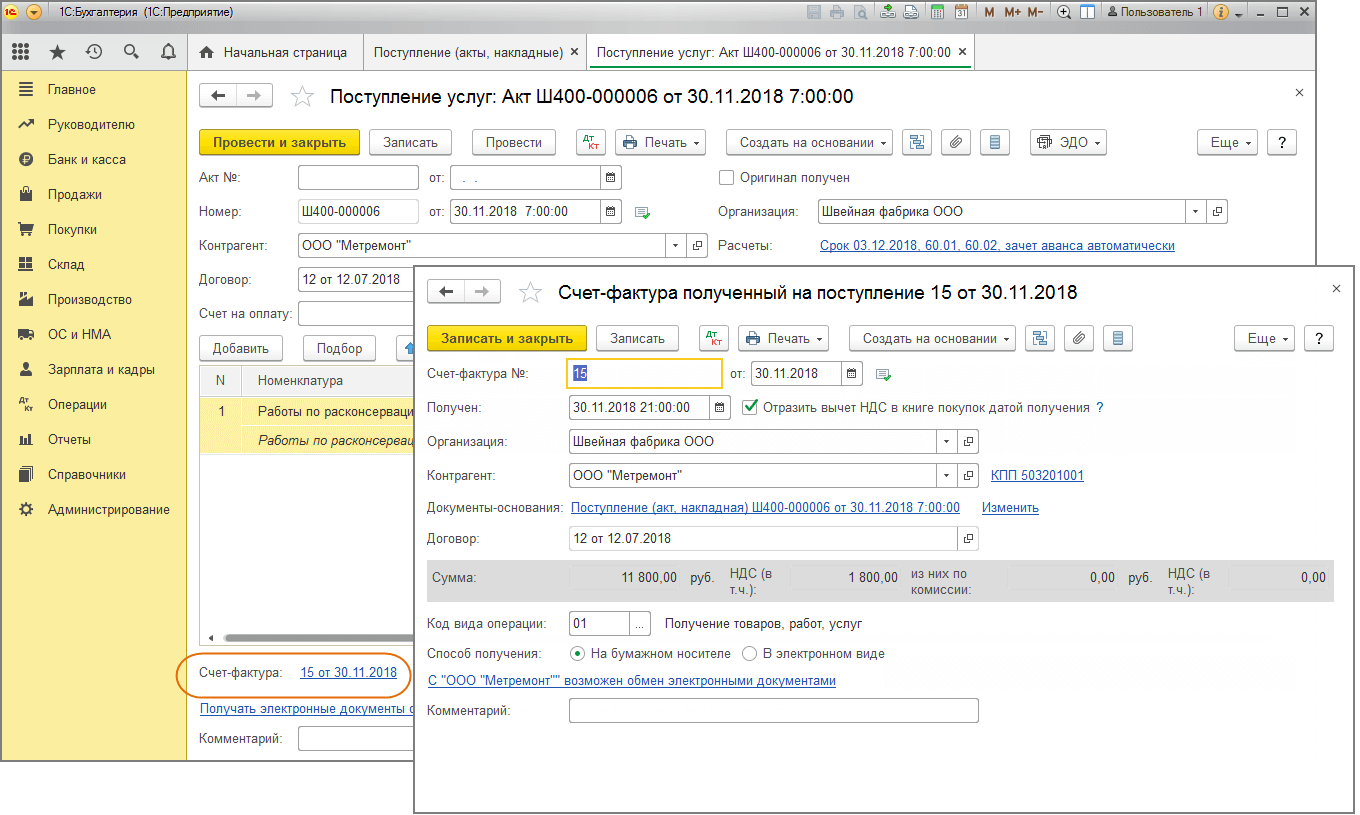

Документ «Счет-фактура полученный» (рис. 3).

Для регистрации счета-фактуры, полученного от контрагента, в нижней части документа поступления заполните поля «Счет-фактура №» и «от», нажмите кнопку «Зарегистрировать» (рис. 1). Автоматически будет создан документ «Счет-фактура полученный», поля документам будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ.

По ссылке откройте документ «Счет-фактура полученный». Проверьте заполнение полей документа и установленный флажок «Отразить вычет НДС» в книге покупок. Если флажок снять, то вычет отражается документом «Формирования записей книги покупок».

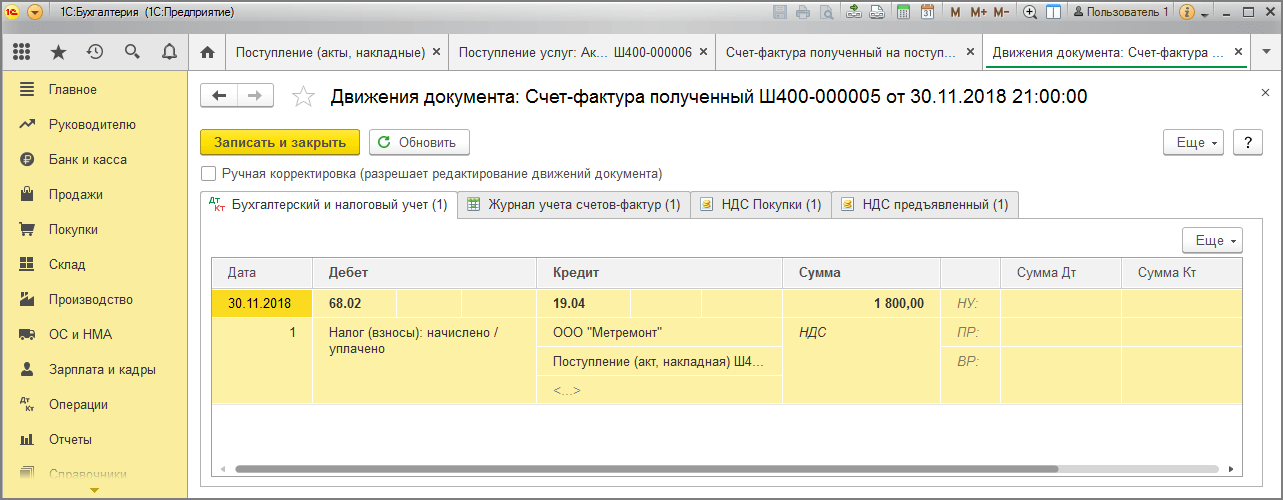

По кнопке посмотрите результат проведения документа (рис. 4).

2. Расконсервация объектов основных средств

2.1 Произведена расконсервация объектов ОС

Документ «Изменение состояния ОС» (рис. 5) оформляется, если срок консервации превышает три месяца.

Раздел: ОС и НМА → Параметры амортизации ОС.

Кнопка «Создать», вид операции документа – «Изменение состояния ОС».

Кнопка «Провести и закрыть».

Документ не формирует проводок в программе 1С. Он необходим для возобновления начисления амортизации по объектам ОС, перечисленным в документе, начиная с месяца, следующего за месяцем проведения документа.

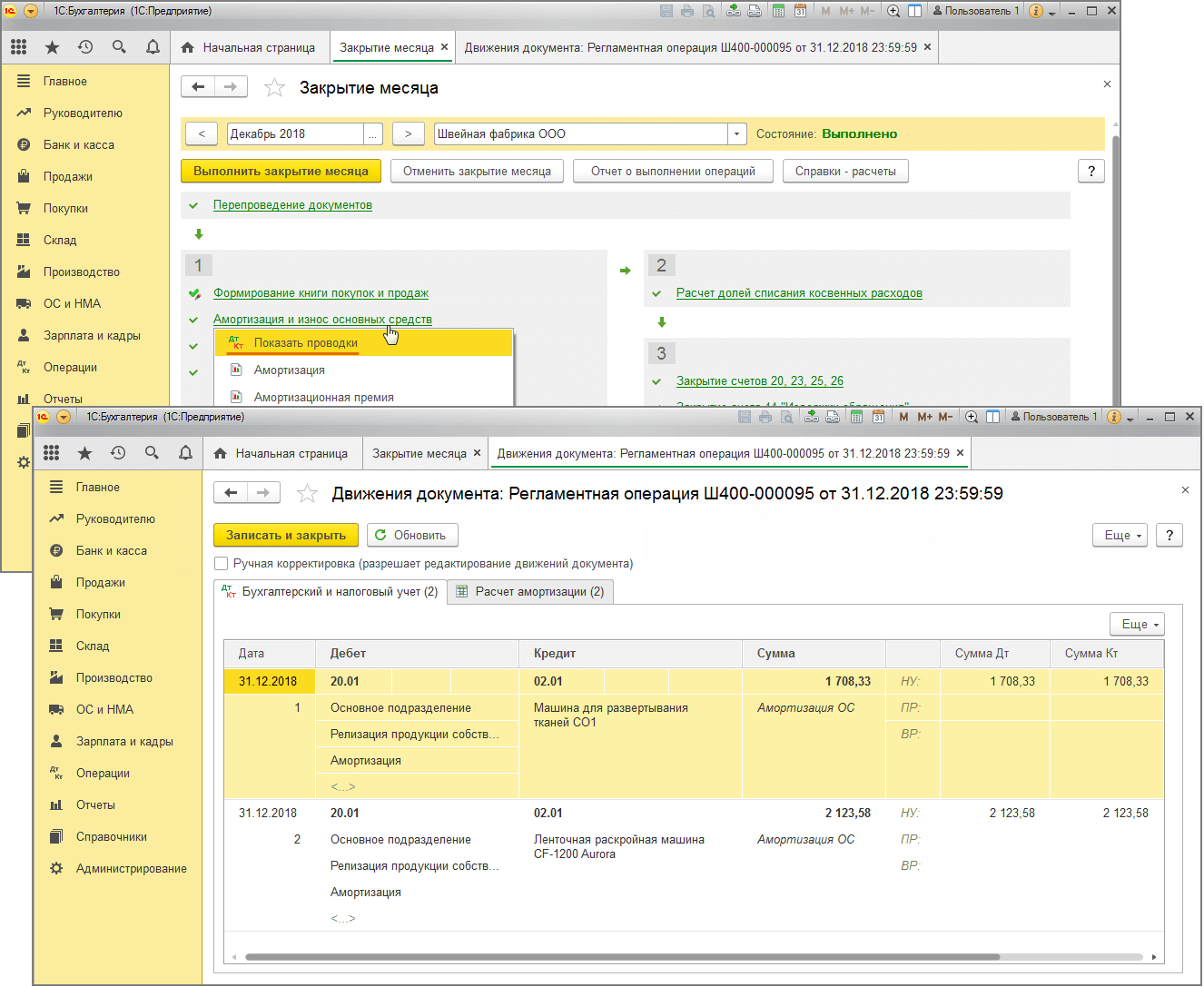

3. Начисление амортизации основных средств

Обработка «Закрытие месяца» (рис. 6).

Раздел: Операции → Закрытие месяца.

Установите месяц закрытия (декабрь 2018 г.).

Кнопка «Выполнить закрытие месяца».

3.1 Начислена амортизация по объектам ОС за месяц, следующий за месяцем расконсервации

Регламентная операция «Амортизация и износ ОС» в составе обработки «Закрытие месяца» (рис. 6).

По ссылке с названием регламентной операции «Амортизация и износ ОС» выберите «Показать проводки» в программе 1С и посмотрите результат ее выполнения (рис. 6).

Вот мы с и разобрали подробно каждое действие, которое необходимо выполнить, чтобы получить полное представление о том, как проходит расконсервация основных средств в 1С Бухгалтерии предприятия 8.

Итог – четкие шаги и последовательность действий приводят к правильному результату!

Консервация основных средств в программе 1С:Бухгалтерии 8

С 01.01.2020 5-ю годами ограничен срок, не чаще которого налогоплательщик вправе сменить метод начисления амортизации с линейного на нелинейный и наоборот (ранее такое ограничение действовало только в отношении перехода с нелинейного метода на линейный) (п. 1 ст. 259 НК РФ).

Консервация – это комплекс мероприятий, который направлен на сохранность и поддержание объекта ОС в исправном состоянии в период его простоя. При этом переводить простаивающее основное средство на консервацию организация может, но не обязана.

Как же отражается данный комплекс мероприятий в разных учетах?

Давайте рассмотрим каждый вариант более детально.

1. Бухгалтерский учет в 1С

Объект, который находится на консервации, продолжает числиться в составе основных средств.

Начисление амортизации основного средства, законсервированного на срок более трех месяцев, прекращается с первого числа месяца, следующего за месяцем его перевода на консервацию.

По основному средству, законсервированному на срок три месяца и меньше, амортизация в период консервации начисляется в обычном порядке.

Расходы по проведению консервации, а также на содержание и охрану законсервированных объектов ОС включаются в состав прочих расходов (п. 11, 16 ПБУ 10/99) и в соответствии с Инструкцией к плану счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н) отражаются в бухгалтерском учете 1С по дебету счета 91.02 «Прочие расходы».

2. Налоговый учет в 1С

В налоговом учете в 1С расходы на консервацию и содержание законсервированных объектов основных средств учитываются в полном объеме в составе внереализационных расходов (пп. 9 п. 1 ст. 265 НК РФ). Расходы на консервацию признаются на дату утверждения руководителем организации акта о переводе ОС на консервацию, а на содержание законсервированных объектов – на последнее число месяца, в котором эти затраты понесены.

По объекту ОС, который законсервирован на срок более трех месяцев, амортизация не начисляется (п. 2 ст. 322 НК РФ). Такие объекты исключаются из состава амортизируемого имущества (п. 3 ст. 256 НК РФ). Начисление амортизации прекращается с первого числа месяца, следующего за месяцем, когда объект переведен на консервацию (п. 6, п. 7 ст. 259.1 и п. 8, п. 9 ст. 259.2 НК РФ).

В период, когда объект находится на консервации, его стоимость не исключается из базы по налогу на имущество (п. 1 ст. 374, п. 1, п. 2 ст. 375 НК РФ).

Если основное средство, переведенное на консервацию, используется в облагаемой НДС деятельности:

входной НДС по расходам на консервацию можно принять к вычету в обычном порядке (п. 1 ст. 172 НК РФ);

ранее принятый к вычету входной НДС по основному средству не восстанавливается (письмо Минфина РФ от 20.06.2006 № ШТ-6-03/614@).

Выше мы расписали основные нюансы каждого учета. А теперь предлагаю детально рассмотреть, как всё это отражается в программе 1С:Бухгалтерия предприятия. Итак, переходим к последовательному выполнению действий.

3. Документальное оформление организацией консервации

Порядок консервации утверждается руководителем организации (п. 63 Методических указаний).

Решение должно быть документально оформлено в организации приказом руководителя, в котором указывают объекты ОС, срок консервации и мероприятия, которые нужно провести для консервации ОС. После проведения всех мероприятий составляется акт о переводе ОС на консервацию, который и будет являться первичным документом для учета затрат на консервацию, а также для приостановки начисления амортизации по ОС, переведенным на консервацию на срок более трех месяцев. Общей установленной формы акта нет, он составляется в свободной форме. В акте о переводе ОС на консервацию целесообразно указать:

дату перевода ОС на консервацию и срок;

проведенные мероприятия (для перевода ОС на консервацию) и суммы затрат по ним.

В программе 1С:Бухгалтерия 8 для отражения информации о прекращении начисления амортизации по ОС, законсервированным на срок больше трех месяцев, используется документ «Изменение состояния ОС».

Пример: Руководитель ООО «Швейная фабрика» 10.07.2018 издал приказ о переводе на консервацию двух объектов ОС, числящихся на балансе организации, на период с 16.07.2018 по 30.11.2018 в связи с ремонтом производственного помещения. В приказе указано, что для консервации объектов следует выполнить работы по их очистке, смазке и упаковке. Работы по консервации проведены силами сторонней организации 16.07.2018, о чем подписан акт выполненных работ с контрагентом ООО «Метремонт» и получен счет-фактура на сумму 27 848,00 руб. (в т.ч. НДС 18% – 4 248,00 руб.). В тот же день 16.07.2018 составлен акт о консервации объектов ОС.

4. Учет расходов на проведение работ по консервации

Учтена стоимость работ, выполненных сторонней организацией по консервации объектов ОС

Учтен входной НДС, предъявленный сторонней организацией

Документ «Поступление (акт, накладная)» (рис. 1):

Раздел: «Покупки → Поступление (акты, накладные) «.

Кнопка «Поступление», вид операции документа – «Услуги (акт) «.

укажите контрагента, договор, проверьте счета учета и сроки расчетов с контрагентом по ссылке в поле «Расчеты»;

табличную часть документа заполните по кнопке «Добавить»:

в колонке «Номенклатура» выберите в первой строке полученную услугу (при создании новых элементов в справочнике «Номенклатура» выбирайте вид номенклатуры «Услуги») или просто введите наименование услуги текстом во второй строке;

в колонке «Счета учета» по ссылке укажите в открывшейся форме для бухгалтерского (слева) и налогового (справа) учета счет учета затрат 91.02 «Прочие расходы» и аналитику к нему (статья прочих доходов и расходов с видом статьи «Прочие внереализационные доходы (расходы)» и установленным флажком «Принимается к налоговому учету»), счет учета НДС 19.04 «НДС по приобретенным услугам»;

заполните остальные колонки (количество, цена, сумма, ставка и сумма НДС).

Рисунок 1 Заполнение документа «Поступление услуг. Акт в 1С:Бухгалтерии

По кнопке «ДтКт» посмотрите результат проведения документа (рис. 2).

Рисунок 2 Результат проведения документа «Поступление услуг. Акт»

НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 3):

Для регистрации счета-фактуры, полученного от контрагента, в нижней части документа поступления заполните поля «Счет-фактура №» и «от», нажмите кнопку «Зарегистрировать» (рис. 1). Автоматически будет создан документ «Счет-фактура полученный», поля документа будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ.

По ссылке откройте документ «Счет-фактура полученный». Проверьте заполнение полей документа и установленный флажок «Отразить вычет НДС в книге покупок». Если флажок снять, то вычет отражается документом «Формирования записей книги покупок».

Рисунок 3 Документ Счет-фактура полученный, созданный на основании документа поступления услуг в 1С:Бухгалтерия

По кнопке «ДтКт» посмотрите результат проведения документа (рис. 4).

Рисунок 4 Результаты проведения документа «Счет-фактура полученный»

5. Консервация объекта основных средств

Произведена консервация объектов ОС.

Документ «Изменение состояния ОС» (рис. 5). Документ оформляется, если срок консервации превышает три месяца:

Раздел: «ОС и НМА → Параметры амортизации ОС».

Кнопка «Создать», вид операции документа – «Изменение состояния ОС».

в поле Событие «ОС» выберите «Прочее» или добавьте новое событие «Консервация ОС» с видом «Прочее»;

установите флажки в полях «Отражать в бухгалтерском учете», «Отражать в налоговом учете», «Влияет на начисление амортизации (износа) «;

флажок в поле «Начислять амортизацию (износ) » должен быть снят;

по кнопке «Добавить» добавьте в табличную часть документа основные средства, которые переводятся на консервацию.

Кнопка «Провести и закрыть».

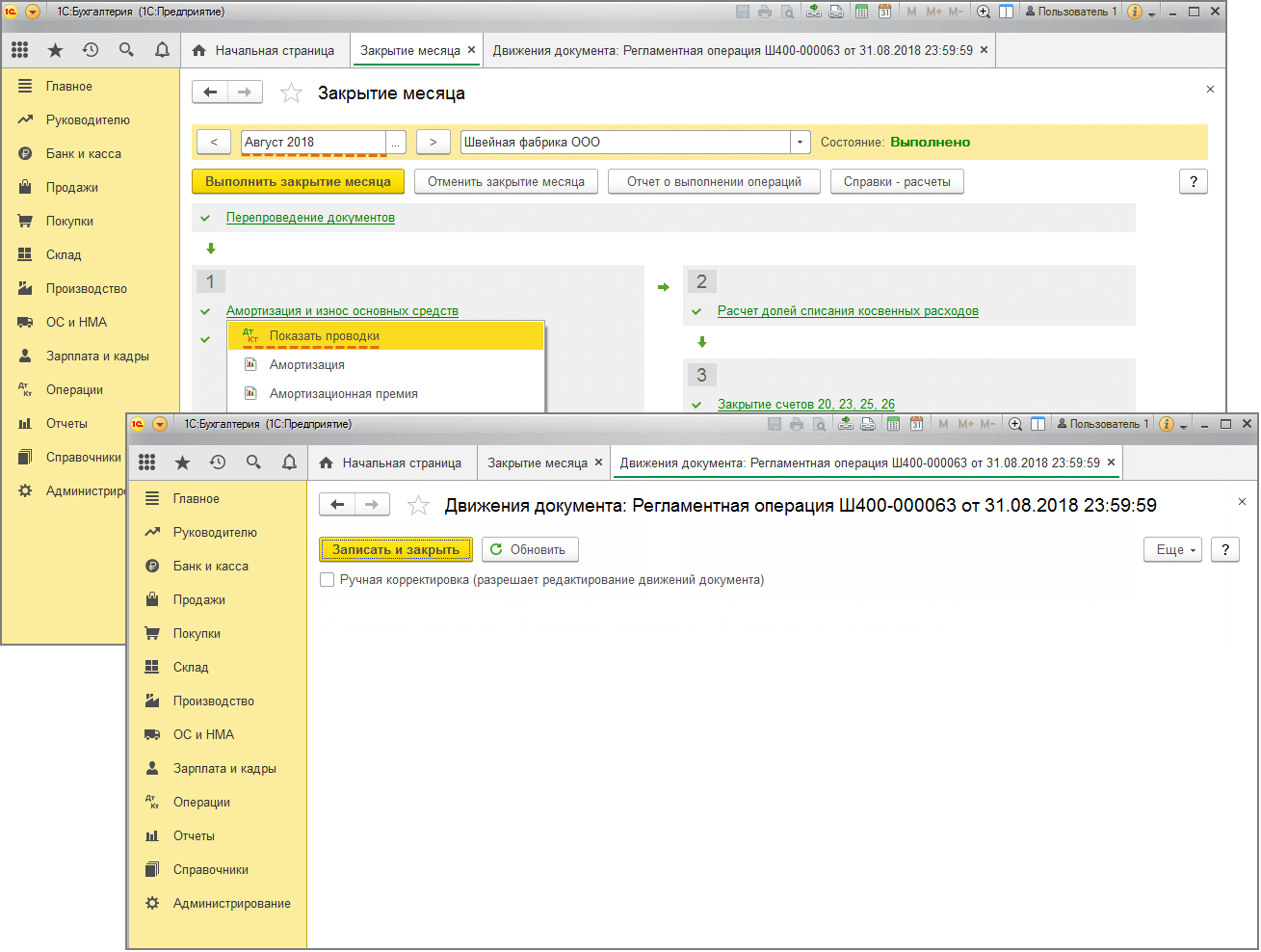

Документ не формирует проводок. Необходим для прекращения начисления амортизации по объектам ОС, перечисленным в документе, начиная с месяца, следующего за месяцем проведения документа.

Рисунок 5 Документ » Изменение состояния ОС» в 1С:Бухгалтерия

6. Начисление амортизации основных средств

Обработка «Закрытие месяца» (рис. 6).

Раздел: «Операции → Закрытие месяца».

Установите месяц закрытия (июль 2018 г.).

Кнопка «Выполнить закрытие месяца».

Начислена амортизация основных средств за месяц, в котором произведена их консервация.

Регламентная операция «Амортизация и износ ОС» в составе обработки «Закрытие месяца» (рис. 6).

По ссылке с названием регламентной операции «Амортизация ОС и износ ОС» выберите «Показать проводки» и посмотрите результат ее выполнения (рис. 6).

Рисунок 6 Закрытие месяца и сформированные проводки в 1С:Бухгалтерия

В следующие периоды амортизация по ОС, переведенным на консервацию на срок больше 3-х месяцев (рис. 5), начисляться не будет (рис. 7). Для возобновления начисления амортизации по расконсервированным объектам следует сделать новый документ «Изменение состояния ОС» с установленным флагом «Начислять амортизацию (износ) » (детальнее см. в статье «Расконсервация главных средств»).

Рисунок 7 Амортизация по ОС, переведенным на консервацию на срок более 3-х месяцев, не начисляется

Консервация основных средств. Учет и налогообложение

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Консервация представляет собой комплекс мероприятий, призванный обеспечить сохранность и исправность основного средства в период его простоя.

При этом переводить простаивающее ОС на консервацию организация может, но не обязана.

Рассмотрим бухгалтерский и налоговый учет операций по консервации основных средств.

Оформление

Решение о консервации оформляется приказом руководителя организации.

В этом приказе надо указать срок консервации и перечислить мероприятия, которые нужно провести для перевода ОС на консервацию (п. 63 Методических указаний по учету ОС).

После того как эти мероприятия будут проведены, следует составить акт о переводе ОС на консервацию.

Унифицированной формы акта о переводе основных средств на консервацию не существует, поэтому он оформляется в произвольной форме.

Акт подписывается членами комиссии и утверждается руководителем организации. В акте отражается экономическая целесообразность консервации объекта основных средств.

В акте должны быть указаны:

ОС, переведенные на консервацию;

дата перевода ОС на консервацию;

мероприятия, которые были проведены для перевода ОС на консервацию;

затраты на проведение этих мероприятий.

Этот акт, утвержденный руководителем организации, будет первичным документом для того, чтобы:

учесть затраты на консервацию в расходах;

приостановить начисление амортизации по ОС, переведенным на консервацию больше чем на три месяца.

Бухгалтерский учет

После того как руководитель подпишет приказ и утвердит акт о переводе объектов основных средств на консервацию, основные средства переводятся на консервацию.

При этом в бухгалтерском учете переведенный на консервацию объект продолжает числиться в составе ОС.

Основные средства, находящиеся на консервации, наряду с основными средствами, находящимися в эксплуатации, следует учитывать обособленно на счете 01 «Основные средства».

Поэтому в плане счетов организации необходимо предусмотреть к счету 01 «Основные средства» субсчет «Основные средства на консервации».

Амортизация основного средства в период консервации

По ОС, законсервированному на три месяца или меньше, амортизация в период консервации начисляется в обычном порядке.

Амортизация относится к расходам по обычным видам деятельности вне зависимости от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, в котором она начислена (п. 5, абз. 5 п. 8, п. 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, п. 24 ПБУ 6/01).

По ОС, законсервированному на срок более трех месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний от 13.10.2003 N 91н):

— с первого числа месяца, следующего за месяцем перевода на консервацию, начисление амортизации прекращается;

Стоит отметить, что в бухгалтерском учете тот временной отрезок, в течение которого имущество находится на консервации (даже если он превышает трехмесячный период), не повлияет на срок его полезного использования.

Но по законам бухгалтерского учета начислять амортизацию можно и после окончания срока полезного использования основных средств (п. 22 ПБУ 6/01).

Из этого следует, что после расконсервации объектов начисление амортизации можно продолжать в прежнем порядке вплоть до полного погашения их стоимости.

Таким образом, с первого числа месяца, следующего за месяцем, в котором ОС расконсервировано, начисление амортизации возобновляется в той же сумме, что и до консервации.

Расходы на содержание основного средства в период консервации

Расходы на содержание основного средства (ОС) в период консервации не увеличивают его первоначальную стоимость (п. 14 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Указанные расходы относятся к периоду, когда данный объект ОС не участвует в производственной деятельности.

Следовательно, расходы, связанные с его содержанием, не учитываются при формировании себестоимости производства продукции.

Данные расходы признаются прочими расходами и отражаются в учете в месяце их осуществления (п. п. 4, 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н) по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Проводки по консервации основных средств будут такие:

Проводка

Операция

ОС переведено на консервацию

Отражены расходы на консервацию (содержание законсервированных ОС)

Если ОС используется в деятельности, облагаемой НДС:

«входной» НДС по товарам (работам, услугам), приобретенным для консервации ОС, принимается к вычету (п. 1 ст. 172 НК РФ);

ранее принятый к вычету «входной» НДС по ОС, переведенному на консервацию, не восстанавливается (Письмо ФНС от 20.06.2006 N ШТ-6-03/614@).

Налог на имущество

Исключение одно: если законом субъекта РФ предусмотрено освобождение от налога законсервированных ОС и организация выполняет условия предоставления этой льготы.

Налог на прибыль

Во внереализационных расходах учитываются затраты (пп. 9 п. 1 ст. 265 НК РФ, п. 2 Письма Минфина от 15.09.2010 N 03-03-06/1/590):

Налог на имущество, исчисленный со стоимости законсервированных ОС, учитывается в прочих расходах (пп. 1 п. 1 ст. 264 НК РФ, Письмо ФНС от 22.08.2012 N ЕД-4-3/13851@).

Если консервируется ОС, по которому была применена амортизационная премия, то при переводе на консервацию восстанавливать ее не нужно.

При консервации ОС до его ввода в эксплуатацию или в том же месяце, в котором оно введено в эксплуатацию, начислять амортизацию и применять амортизационную премию можно только после расконсервации (Письма Минфина от 22.12.2014 N 03-03-06/1/66272, от 07.03.2014 N 03-03-06/1/10085).

По ОС, законсервированному на три месяца или меньше, амортизация в период консервации начисляется в обычном порядке.

По ОС, законсервированному на срок более трех месяцев (п. 2 ст. 322 НК РФ):

с первого числа месяца, следующего за месяцем перевода на консервацию, начисление амортизации прекращается;

с первого числа месяца, следующего за месяцем, в котором ОС расконсервировано, начисление амортизации возобновляется в той же сумме, что и до консервации.

Налог, уплачиваемый в связи с применением УСН

Затраты на консервацию, расконсервацию, а также на содержание законсервированных ОС в налоговых расходах не учитываются.

Если на консервацию сроком более трех месяцев переводится ОС, стоимость которого еще не учтена в расходах полностью, то включение в расходы затрат на приобретение этого ОС приостанавливается на период консервации (Письма ФНС от 14.12.2006 N 02-6-10/233@, УФНС по г. Москве от 18.01.2007 N 18-03/3/03903@).

Пример

Организация приобрела по договору купли-продажи и ввела в эксплуатацию в мае 2016 г. производственное оборудование.

Договорная стоимость оборудования составляет 944 000 руб. (в том числе НДС 144 000 руб.).

Приобретенное оборудование относится к третьей амортизационной группе.

Срок полезного использования, установленный организацией в целях бухгалтерского и налогового учета, равен 38 месяцам (на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 N 1).

В связи с временным уменьшением заказов в конце мая 2016 г. объект ОС переведен по решению руководителя на консервацию продолжительностью более трех месяцев с 01.06.2016 по 30.09.2016.

Амортизация в целях бухгалтерского и налогового учета начисляется линейным способом (методом).

Доходы и расходы определяются методом начисления.

Тогда, исходя из установленного срока полезного использования (38 месяцев), ежемесячная сумма амортизационных отчислений составит 21 052,63 руб. (800 000 руб. / 38 мес.).

Вместе с тем начисление амортизационных отчислений при переводе объекта ОС по решению руководителя организации на консервацию на срок более трех месяцев приостанавливается.

В данном случае решением руководителя объект законсервирован с 01.06.2016 по 30.09.2016.

Начиная с октября 2016 г. амортизация по объекту ОС начисляется в общеустановленном порядке.

В учете операцию по консервации объект ОС следует отразить следующими проводками:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

В мае 2016 г.

Отражены расходы на приобретение оборудования

Отгрузочные документы поставщика

Отражен НДС, предъявленный поставщиком оборудования

Принят к вычету НДС, предъявленный поставщиком оборудования

Приобретенное оборудование отражено в составе объектов ОС

01″Основные средства в эксплуатации»

Акт о приеме-передаче объекта основных средств

Перечислена поставщику оплата оборудования

Выписка банка по расчетному счету

В июне 2016 г.

Отражена первоначальная стоимость оборудования, переведенного на консервацию

01″Основные средства на консервации»

01″Основные средства в эксплуатации»

Распоряжение руководителя о переводе оборудования на консервацию,

Инвентарная карточка учета объекта основных средств

По окончании консервации

Первоначальная стоимость оборудования отражена в составе ОС в эксплуатации

01″Основные средства в эксплуатации»

01″Основные средства на консервации»

Инвентарная карточка учета объекта основных средств

Начиная с октября 2016 г. в течение 38 месяцев

Начислена амортизация по оборудованию

Продажа законсервированного объекта основных средств

При реализации амортизируемого имущества налогоплательщик вправе уменьшить полученные доходы на его остаточную стоимость (пп. 1 п. 1 ст. 268 НК).

А при реализации прочего имущества в силу положений пп. 2 п. 1 ст. 268 Кодекса организация уменьшает полученные доходы на цену приобретения (создания) этого имущества, а также на сумму расходов, связанных с их приобретением.

Так как переведенный на консервацию на срок более трех месяцев объект исключается из состава амортизируемого имущества, то из буквального толкования данных норм следует, что оно относится к прочему имуществу.

А потому доходы от его реализации можно уменьшить на цену его приобретения и иные сопутствующие его покупке затраты.

Однако представители ФНС в Письме от 12 января 2016 г. N СД-4-3/59@ указали на ошибочность данного подхода.

Свою позицию они объяснили следующим образом:

В этом случае расходы (или их часть) на покупку ОС будут учтены в составе расходов дважды (через механизм амортизации и при продаже ОС).

А это недопустимо в силу толкования п. 5 ст. 252 Кодекса.

Напомним, что данной нормой закреплено: суммы, отраженные в составе расходов налогоплательщиков, не подлежат повторному включению в состав его расходов. Соответственно, по мнению представителей ФНС, при продаже «законсервированного» ОС положения пп. 2 п. 1 ст. 268 Кодекса не применяются.

Операции по реализации ОС, находящихся на консервации, отражаются по строкам 010 – 060 приложения 3 к листу 02 декларации по налогу на прибыль.

В письме налоговая служба в подтверждение своей позиции приводит и примеры из арбитражной практики.

Это постановления Одиннадцатого арбитражного апелляционного суда от 09.12.2009 по делу № А55-9340/2009, ФАС СЗО от 25.06.2007 по делу № А56-51992/2005, ФАС ПО от 30.03.2005 № А12-21856/04-С29, в которых судьи указывают на неправомерность применения налогоплательщиком положений пп. 2 п. 1 ст. 268 НК РФ при реализации ОС, находящихся на консервации.

Иными словами, в таких ситуациях доход от реализации «законсервированного» объекта уменьшается на его остаточную стоимость, которая определяется как разница между первоначальной стоимостью ОС и суммой начисленной за период эксплуатации амортизации.

Пример

Организация приобрела и ввела в эксплуатацию в феврале 2012 года основное средство. Его первоначальная стоимость составила 1 600 000 руб.

Основное средство было отнесено к четвертой амортизационной группе со сроком полезного использования 80 месяцев (с марта 2012 года по октябрь 2018 года включительно).

Организация применяет линейный метод начисления амортизации.

Месячная норма амортизации составляет 1,25% (1 / 80 мес.).

Ежемесячная сумма амортизации равна 20 000 руб. (1 600 000 руб. х 1,25%).

В апреле 2016 года было принято решение о переводе данного основного средства на консервацию сроком на восемь месяцев (с 5 апреля по 5 декабря включительно).

С 1 мая 2016 года начисление амортизации по данному основному средству прекращается.

В августе 2016 года законсервированный объект продан по цене 826 000 руб. (в том числе НДС – 126 000 руб.).

При продаже законсервированного объекта ОС организация вправе уменьшить доходы от его реализации на остаточную стоимость этого объекта.

До консервации амортизация по ОС начислялась в течение 50 мес. (с марта 2012 года по апрель 2016 года включительно).

Всего было начислено 1 000 000 руб. (20 000 руб. x 50 мес.).

В бухгалтерском учете операцию по продаже законсервированного объекта необходимо отразить следующим образом:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

В феврале 2012 года

Отражены расходы на приобретение оборудования

Отгрузочные документы поставщика

Отражен НДС, предъявленный поставщиком оборудования

Принят к вычету НДС, предъявленный поставщиком оборудования

Приобретенное оборудование отражено в составе объектов ОС

01″Основные средства в эксплуатации»

Акт приемки-передачи оборудования

Перечислена поставщику оплата оборудования

Выписка банка по расчетному счету

С марта 2012 года по апрель 2016 года включительно

Начислена амортизация по оборудованию

На дату перевода оборудования на консервацию

Отражена первоначальная стоимость оборудования, переведенного на консервацию

01″Основные средства на консервации»

01″Основные средства в эксплуатации»

Распоряжение руководителя о переводе оборудования на консервацию,

В августе 2016 года

Признан прочий доход от реализации оборудования

Договор купли-продажи оборудования,

Акт о приеме-передаче объекта основных средств

Отражена первоначальная стоимость выбывающего оборудования

01 «Выбытие основных средств»

01″Основные средства на консервации»

Акт о приеме-передаче объекта основных средств

Отражена сумма начисленной амортизации по выбывающему оборудованию

01 «Выбытие основных средств»

Акт о приеме-передаче объекта основных средств,

01 «Выбытие основных средств»

Акт о приеме-передаче объекта основных средств

Начислен НДС, предъявленный покупателю оборудования

Декларация по налогу на прибыль организаций

Операции по реализации амортизируемого имущества подлежат отражению в приложении 3 к листу 02 декларации по налогу на прибыль организаций.

Показатели

Код строки

Сумма в рублях

Количество объектов реализации амортизируемого имущества – всего

В том числе объектов, реализованных с убытком

Выручка от реализации амортизируемого имущества

Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией

Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком)

Убытки от реализации амортизируемого имущества без учета объектов, реализованных с прибылью)

Продажа законсервированного объекта основных средств с убытком

Если имущество продается с убытком, то принимаются во внимание следующие особенности.

Согласно п. 2 ст. 268 НК РФ, если цена приобретения товара с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения.

Пунктом 3 данной статьи предусмотрено, что, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами является убытком налогоплательщика, учитываемым в целях налогообложения в следующем порядке:

Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

И только если оставшийся СПИ равен нулю или отрицательному числу, то сумма полученного убытка признается организацией в составе прочих расходов в полном размере в том месяце, в котором произошла реализация (см. Письма Минфина от 12 июля 2011 г. N 03-03-06/1/417, от 12 мая 2005 г. N 03-03-01-04/1/253 и т.д.).

При продаже объектов основных средств налогоплательщик вправе уменьшить доходы от названной операции на остаточную стоимость этих объектов.

Как посчитать убыток, если имущество находилось на консервации

Согласно п. 3 ст. 256 НК РФ основные средства, переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев, исключаются из состава амортизируемого имущества в целях исчисления налога на прибыль.

При расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации, а срок полезного использования продлевается на период нахождения объекта на консервации.

Если налогоплательщик продает с убытком основное средство, которое по тем или иным причинам находилось на консервации свыше трех месяцев, то при определении фактического срока эксплуатации этого объекта (исходя из которого исчисляется период списания убытка) период консервации не учитывается.

Применение ПБУ 18/02

В результате реализации объекта ОС у организации образуется вычитаемая временная разница (ВВР) из-за различного порядка признания в бухгалтерском и налоговом учете убытка от продажи ОС (убыток признается единовременно в бухгалтерском учете и равномерно в течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации в налоговом учете).

Данной ВВР соответствует отложенный налоговый актив (ОНА) (п. п. 11, 14 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

В течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации месяцев (по мере признания убытка от продажи объекта ОС в налоговом учете) названные ВВР и ОНА уменьшаются (погашаются) (п. 17 ПБУ 18/02).

Пример

Воспользуемся данными вышеприведенного примера с той лишь разницей, что основное средство, находившееся на консервации, продано по цене 531 000 руб. (в том числе НДС – 81 000 руб.).

При реализации законсервированного объекта ОС организация вправе уменьшить доходы от данной операции на остаточную стоимость этого объекта.

С момента начала амортизации оборудования (март 2012 года) до месяца его реализации (август 2016 года) прошло 54 месяца.

Период, в течение которого имущество находилось на консервации (4 месяца), из этого срока исключается.

Величина убытка, признаваемого в налоговом учете ежемесячно, составит 5 000 руб. (150 000 руб. / 30 мес.).

Сумма этого убытка будет включаться в прочие расходы начиная с сентября 2016 года.

В бухгалтерском учете операцию по начислению и погашению ОНА необходимо отразить следующим образом:

В течение 30 месяцев:

Дебет 68 «Расчеты по налогу на прибыль организаций» Кредит 09 – 1 000 руб. – уменьшен (погашен) ОНА (30 000 руб. / 30 мес.).

Декларация по налогу на прибыль организаций

В декларации по налогу на прибыль организаций должны быть указаны данные:

об убытке, полученном при реализации амортизируемого имущества;

о сумме, которая включается в расходы в целях налогообложения прибыли в конкретном отчетном (налоговом) периоде.

Эти данные найдут свое отражение в листе 02, а также приложениях 1 – 3 к этому листу.

Воспользуемся данными примера 2. Отчетными периодами организации являются первый квартал, полугодие, девять месяцев.

В приложении 3 к листу 02 декларации за девять месяцев налогоплательщик отразит:

Показатели

Код строки

Сумма в рублях

Количество объектов реализации амортизируемого имущества – всего

В том числе объектов, реализованных с убытком

Выручка от реализации амортизируемого имущества

Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией

Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком)

Убытки от реализации амортизируемого имущества без учета объектов, реализованных с прибылью)

Покажем в какие строки каких приложений попадут данные по реализации основного средства с убытком:

Приложение 3 к листу 02

Приложение 3 к листу 02

Приложение 1 к листу 02

Приложение 2 к листу 02

Лист 02

Показатель

Код строки

Сумма, руб.

Код строки

Код строки

Код строки

Код строки

Код строки

Код строки

Выручка от реализации амортизируемого имущества