как вернуть деньги за обучение в колледже через налоговую 2021

Как получить налоговый вычет по расходам на образование

1. В каких случаях можно получить налоговый вычет по расходам на образование?

Налоговый вычет по расходам на образование — один из видов социальных налоговых вычетов. Вы можете получить его, то есть вернуть часть уплаченного подоходного налога, если вы работали и платили НДФЛ в размере 13% и одновременно оплачивали:

Получить налоговый вычет можно как за оплату учебы в вузе, так и в школе, кружках, на курсах, в автошколе. Главное условие — наличие у образовательной организации (индивидуального предпринимателя) соответствующей лицензии или документов, подтверждающих ее статус.

Максимальный срок давности для оформления такого вычета — три года. Если вы единовременно оплатили многолетнее обучение, то сможете получить вычет только один раз за тот год, когда была произведена оплата.

2. Каков размер налогового вычета по расходам на образование?

Размер налогового вычета — это сумма, 13% от которой вы можете вернуть, заявив о праве на вычет.

Максимальный размер вычета:

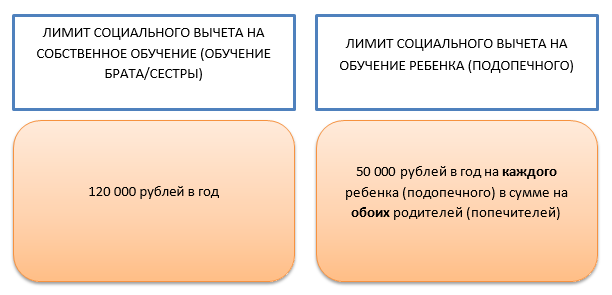

При этом вычет по расходам на собственное образование, образование брата или сестры суммируется с другими социальными вычетами, и 120 000 рублей будет максимальной суммой всех доступных вам социальных вычетов, за исключением вычетов на обучение детей, дорогостоящее лечение и благотворительность.

Вычет по расходам на образование детей не суммируется с другими социальными вычетами.

3. Какие нужны документы?

При подаче в налоговый орган копий документов, подтверждающих право на вычет, желательно иметь при себе их оригиналы для проверки налоговым инспектором.

4. Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

5. Как оформить вычет через налоговую?

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Как получить вычет за обучение в 2021 году

Кто имеет право на социальный вычет за образование

Любое физическое лицо при получении дохода обязано уплачивать в госбюджет налог с этого дохода. Для физлиц таковым выступает налог на доходы физических лиц – НДФЛ. Государство предоставляет своим гражданам различные льготы в части уплаты налогов. Одной из таких льгот по НДФЛ служит право на получение социального вычета на обучение (ст. 219 НК РФ).

Стоит учесть, что не для каждого вида дохода ставки НДФЛ едины. Основная ставка НДФЛ – 13%. Но есть и другие:

Таким образом, если вы в одном налоговом периоде (календарном году) получали доходы, облагаемые по ставке 13%, и платно обучались, то имеете право на получение вычета на обучение.

Также есть право на вычет, если облагаемый доход получали вы, а обучение проходил ваш ребенок (подопечный), брат или сестра. При этом платили за обучение так же вы.

Обобщим на схеме, кто имеет право на социальный вычет на обучение, а кто – нет.

Суть вычета по НДФЛ

В чем заключается смысл вычета по НДФЛ? Вычетов по НДФЛ несколько видов, но суть их применения едина.

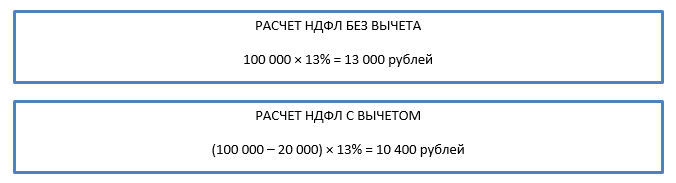

НДФЛ рассчитывают как процент от налоговой базы. А вычет – это сумма, на которую можно уменьшить налоговую базу.

Рассмотрим на примере. Путь доход за год составил 100 000 рублей. Вычет – 20 000 рублей. Каков будет налог без применения вычета и с применением вычета?

Таким образом, при применении вычета НДФЛ становится меньше. Если расчет налоговой базы за год был сделан без учета вычета, то НДФЛ переплачен, а переплату можно вернуть.

Следующий вопрос, какой размер налогового вычета можно применить.

Лимит по размеру социального вычета на обучение

Вычет равен размеру фактически произведенных затрат на обучение (подп. 2 п. 1 ст. 219 НК РФ). Данная сумма должна быть уплачена в течение налогового периода (календарного года). Однако для нее есть лимит. Причем различают 2 вида лимита:

Таким образом, максимально от применения социального вычета можно вернуть переплату по НДФЛ в размере: 120 000 × 13% = 15 600 рублей.

Повторим, что помимо вычета на обучение есть еще вычет на лечение, на пенсионные взносы и прочие виды социального вычета. Лимит в размере 120 000 рублей действует суммарно по всем социальным вычетам (кроме дорогостоящего лечения и обучения детей).

Если вдруг налоговая база по НДФЛ за год меньше размера вычета, то налог к уплате за год равен 0, а остаток не переносится на следующий налоговый период (календарный год).

Каким образом можно вернуть переплаченный НДФЛ с учетом вычета за обучение?

Способы возврата НДФЛ – применения вычета

Итак, без применения вычета получается переплата НДФЛ в бюджет. Каким же образом можно вернуть указанную переплату? Есть 2 пути получения вычета:

Работодатель выплачивает зарплату и ежемесячно удерживает из нее НДФЛ и перечисляет его в бюджет. Если получать вычет через работодателя, он будет ежемесячно уменьшать налоговую базу на вычет. Соответственно, уменьшать НДФЛ к уплате в бюджет. И по факту вы будете получать на руки бОльшую сумму.

Во втором случае работодатель исчисляет НДФЛ без учета вычета, поэтому получается переплата НДФЛ. По окончании налогового периода вы самостоятельно обращаетесь в налоговую, подтверждаете своё право на вычет, и налоговая возвращает сумму переплаты по НДФЛ.

Таким образом, можно получать вычет НДФЛ постепенно в течение года через работодателя либо единовременно целиком в следующем налоговом периоде.

Необходимые условия возврата НДФЛ за обучение

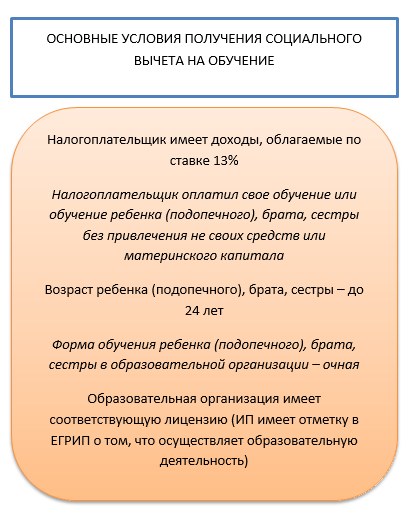

Некоторые важные условия мы уже приводили. Добавим еще несколько и обобщим все важные нюансы получения вычета на обучение.

Одно из основных условий получения налогового вычета на обучение – наличие соответствующей лицензии у образовательной организации или же записи в ЕГРИП о том, что индивидуальный предприниматель занимается образовательной деятельностью (т. к. ИП, занимающиеся образованием без привлечения сторонних лиц, имеют право не получать лицензию).

Вынесем основные условия получения вычета на обучение на схему:

Да, можно, так как очная и заочная формы обучения различаются форматом общения ученик-учитель. При дистанционке очный формат не прекращался, он лишь перешел в иную форму – онлайн.

Порядок получения вычета

Как уже говорилось, есть 2 способа применить социальный налоговый вычет. Рассмотрим порядок его получения для каждого способа.

ВЫЧЕТ У РАБОТОДАТЕЛЯ

Для получения вычета на обучение у работодателя вы должны подтвердить свое право на него в налоговом органе и лишь потом обращаться к работодателю. Представим алгоритм действий в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Договор с образовательным учреждением.

4. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

2. Заявление в свободной форме.

Если работодатель не стал применять вычет, ему придется пересчитать налог и вернуть излишне удержанный.

Если работодатель не успел включить всю положенную сумму вычета в расчет налоговой базы (например, налогоплательщик обратился к нему в конце года), то перенести неиспользованную часть на следующий год нельзя, но можно вернуть неиспользованный остаток, самостоятельно обратившись в налоговую.

САМОСТОЯТЕЛЬНОЕ ПОЛУЧЕНИЕ ВЫЧЕТА

Если налогоплательщик не обращался к работодателю за применением вычета на обучение, он может вернуть переплату по налогу самостоятельно. Алгоритм действий представим в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Справки о доходах физлица (2-НДФЛ).

3. Договор с образовательным учреждением.

5. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

Если пропустили срок подачи декларации 3-НДФЛ на получение вычета за обучение, можете это сделать за 3 предыдущих года. Например, если у вас в 2018 году выполнялись все условия для получения вычета, но вы по каким-либо причинам его не использовали, то в 2021 году еще можете это сделать. А вот получить вычет за 2017 год уже поздно.

Далее рассмотрим подробнее порядок заполнения декларации 3-НДФЛ для получения социального вычета на обучение в 2021 году.

Как заполнить и сдать 3-НДФЛ для возврата за обучение

Наиболее удобный и быстрый способ рассказать налоговой о своем праве на вычет – заполнить декларацию онлайн на сайте ФНС:

СРОК ДЛЯ ПОДАЧИ ДЕКЛАРАЦИИ

Если не декларируете свои доходы, а заполняете 3-НДФЛ лишь для получения вычетов, то жестких сроков для ее сдачи нет. Можете сделать это в течение последующих трех лет после года возникновения права на вычет.

КАК СДАТЬ ДЕКЛАРАЦИЮ

Как уже говорилось, сдать 3-НДФЛ для получения вычета можно как лично на бумаге (заполнить бланк ручкой на бумаге или распечатать заполненную версию из программы):

Так и в электронном виде – через личный кабинет на сайте ФНС, что будет быстрее и проще.

ЗАПОЛНЕНИЕ 3-НДФЛ С ВЫЧЕТОМ НА ОБУЧЕНИЕ

Если всё же решили заполнять бланк на бумаге, можете скачать форму, используемую в 2021 году для отчета за 2020-й, здесь:

У нас дана декларация 3-НДФЛ в полном составе. Какие листы использовать и как их заполнять для получения вычета на обучение, рассмотрим ниже. Допустим, что никаких иных вычетов и дополнительных доходов при этом не заявлено.

Вот листы, обязательные для заполнения для получения вычета на обучение.

ЛИСТ

КОММЕНТАРИИ ПО ЗАПОЛНЕНИЮ

Первичную декларацию подают с номером корректировки «0–». Все последующие – это корректировки. Их нумеруют по порядку: «1–», «2–» и так далее.

Налоговый период – 34, отчетный год – 2020, код категории налогоплательщика – 760, код статуса налогоплательщика – 1.

Строка 010 – «2 – возврат из бюджета»

Строка 020 – КБК НДФЛ 182 1 01 02 010 01 1000 110

Строка 030 – указывают тот ОКТМО, по которому прошла уплата излишка НДФЛ (ОКТМО налогового агента можно найти в справке 2-НДФЛ). Если их несколько, то заполняют несколько блоков строк 010 – 050

Строка 040 – не заполняют

Строка 050 = строка 160 раздела 2 (исчисленная сумма к возврату из бюджета)

Здесь заполняют только вторую часть «о возврате». Первая часть «о зачете» оставляют пустой.

Строка 095 – порядковый номер заявления

данные для строк 100 (сумма возврата), 110 (КБК), 120 (ОКТМО) – берут из соответствующих строк раздела 1

Строка 130 – ГД.00.2020

Далее вносят данные банковского счета, на который должны быть перечислены деньги. Здесь важно вписать номер расчетного счета, а не номер банковской карты.

Строка 002 – «3 – иное»

Строка 010 – содержит общую сумму доходов суммарно из всех справок 2-НДФЛ

Строка 020 – заполняют, если заполнено Приложение 4

Строка 030 = строка 010 – строка 020

Строка 040 = сумма всех вычетов (стр. 200 Приложения 5)

Строка 060 = строка 030 – строка 040

Строка 070 = строка 060 × 13%

Строка 080 = сумма налога, удержанная работодателем (берут из справок 2-НДФЛ)

Строка 160 = строка 080 – строка 070. Это означает, что при расчете налога с применением вычета его размер меньше, чем тот, который удержан работодателем. Поэтому возникает переплата (указывают в стр. 160), и эта сумма подлежит возврату из бюджета.

Если было несколько источников дохода, заполняют несколько разделов приложения.

Строка 020 – «07» для доходов по трудовым договорам

Раздел 1. Работодатели – налоговые агенты обычно предоставляют стандартные налоговые вычеты на детей. Данные о предоставленных работодателем стандартных вычетах указаны в справке о доходах (2-НДФЛ). Их следует перенести в строку 070. Если не дозаявляете другие стандартные вычеты, то строка 080 = строке 070.

Раздел 2. В строке 100 отражают затраты на обучение детей (подопечных), но не более 50 000 рублей на каждого ребенка (т. е., если обучающихся детей двое, ставят не более 100 000 руб. и т. д.). Необходимо помнить, что вычет суммарный на обоих родителей.

Строка 120 = строка 100

Раздел 3. В строку 130 вносят сумму оплаты за свое обучение (брата, сестры), но не более 120 000 (напоминаем, что ограничение в 120 000 рублей действует на всю сумму социальных вычетов, указанных в этом разделе).

Строка 180 = строка 130 (при условии отсутствия иных вычетов)

В строке 181 указывают социальные вычеты, которые предоставил налоговый агент (например, если декларацию заполняют при дозаявлении социального вычета на обучение, когда часть из него предоставил налоговый агент – работодатель). Если за вычетом к работодателю и не обращались, эту строку не заполняют.

Строка 190 = строка 181 + строка 130

Строка 200 = строка 190 + строка 120 + строка 080

Теперь разберем образец заполнения декларации 3-НДФЛ на примере.

| ПРИМЕР. Пусть Казеева А.А. оплатила свое обучение в размере 50 000 рублей и обучение своей дочери в размере 10 000 рублей в 2020 году. Допустим, что все подтверждающие документы (договор, лицензию и проч.) Казеева собрала и предоставила. Доход Казеевой в 2020 году от трудовой деятельности в ООО «Спектр» составил 340 000 рублей. |

| 1. У работодателя Казеева получала стандартный налоговый вычет за ребенка 1400 рублей за каждый месяц. Таким образом, размер вычета составил 1400 × 12 = 16 800 рублей. 340 000 – 16 800 = 323 200 × 13% = 42 016 – налог, удержанный работодателем в 2020 году. |

2. Кроме того, Казеева имеет право на получение социального вычета на обучение своего ребенка и свое обучение: 10 000 + 50 000 = 60 000. Данные вычеты можно применять в полном размере, так как они не превышают установленных лимитов (на прочие вычеты Казеева прав не имеет в данном налоговом периоде). Социальные вычеты на обучение Казеева у работодателя не заявляла, поэтому будет получать их самостоятельно в налоговой в 2021 году.

3. Рассчитаем размер переплаты налога за 2020 год. 340 000 – 16 800 – 50 000 – 10 000 = 263 200 руб. (рассчитана налоговая база с применением всех положенных вычетов). Налог к уплате: 263 200 × 13% = 34 216. А работодатель удержал у Казеевой 42 016 рублей. Таким образом, переплата к возврату: 42 016 – 34 216 = 7800. Именно эту сумму должна получить Казеева от налоговой.

Образец заполненной на основании примера декларации 3-НДФЛ на образовательный вычет в 2021 году смотрите ниже:

Напоминаем, что пустые листы декларации распечатывать, нумеровать и предоставлять не надо.

Если заполняете бумажный бланк 3-НДФЛ от руки или используете средства MS Office, нужно дополнительно соблюдать некоторые моменты. О них мы рассказывали в статье «Как заполнить декларацию на бумаге: правила».

Подводим итоги

Социальный налоговый вычет на обучение можно получить, если было оплачено собственное обучение, обучение детей, брата/сестры. В тот же год должен быть доход, облагаемый НДФЛ по ставке 13%. Получить вычет можно или у работодателя в течение текущего налогового периода, или самостоятельно в налоговой в течение 3-х лет после окончания налогового периода.

Сколько денег можно вернуть за обучение ребенка в платном вузе и как все оформить?

Налоговый вычет при оплате обучения — это вид социального вычета. Он уменьшает доход при расчете НДФЛ, в результате уменьшается налоговая база и налог к уплате тоже.

Такой вычет можно получить при оплате обучения за себя или родственников: братьев, сестер и детей до 24 лет. При условии, что обучение очное и платят за него своими деньгами, а не маткапиталом. Кстати, дистанционное обучение тоже подходит.

Налоговый вычет можно получить за обучение не только в вузе, но и в частной школе, на курсах английского языка или в кружках в детском саду. Главное, чтобы у организации была лицензия и оплачивались именно образовательные услуги, а не присмотр, питание или воспитание.

Размер вычета за обучение детей

Лимит вычета предоставляется на один календарный год. В следующем году он возобновляется. При оплате в течение нескольких лет можно уменьшать свой налогооблагаемый доход на сумму до 50 000 Р в год за одного ребенка.

Сумма НДФЛ к возврату

Вычет за обучение — это та сумма, на которую уменьшается доход при расчете НДФЛ. Но это не значит, что государство вернет именно ее. Налог на доходы платят по ставке 13%. То есть экономия с учетом вычета составит 13% от суммы расходов в пределах лимита.

За обучение одного ребенка можно вернуть максимум 6500 Р в год.

Документы для вычета за обучение ребенка

Право на вычет при оплате обучения ребенка подтверждается такими документами:

Подойдут копии, но налоговая может запросить оригиналы — их нужно иметь под рукой.

Если документы оформлены на ребенка

Лучше всего оформлять договор и платежные документы на родителя. Тогда проблем с вычетом вообще не будет: ребенок будет указан в качестве обучающегося, но сторона договора и плательщик — родитель, который будет возвращать свой налог.

Но бывает, что договор, платежные документы или и то и другое оформлены на ребенка. Тогда есть варианты.

Договор — на ребенка, платежные документы — на родителя. Налоговую инспекцию это устроит. Главное, чтобы платил родитель от своего имени. Если в договоре указан ребенок, а не родитель, обычно право на вычет подтверждают без проблем.

Договор — на родителя, платежки — на ребенка. Минфин считает, что родитель в такой ситуации не имеет права на вычет. А ФНС может разрешить возврат налога, если будет заявление от родителя, что ребенок вносил деньги по его поручению. Такой же позиции придерживается Конституционный суд.

Договор и платежки — на ребенка. Тогда с вычетом могут быть проблемы. Формально у родителя нет основания его получить: расходы понес не он, а ребенок. При этом право на вычет будет у ребенка, при условии что у него есть налогооблагаемый доход. У родителя вряд ли будет шанс доказать свое право на вычет.

Старайтесь сразу оформлять документы на свое имя и платить тоже от себя. Если подумать об этом заранее, оформление вычета пройдет без лишних запросов, выяснений и задержек.

Оформление вычета и возврат налога

Вычет за обучение ребенка можно получить так же, как за свое, — одним из двух способов.

По декларации в следующем году. Если вы перечислили деньги за обучение в вузе в 2020 году, то до конца года платите НДФЛ как обычно — его удерживают из зарплаты на работе. В 2021 году подаете декларацию в налоговую. Налоговая база по НДФЛ уменьшается на сумму вычета. Переплату по налогу возвращают вам на карту. От подачи декларации до возврата налога пройдет около четырех месяцев. Чтобы вернуть налог за 2020 год, декларацию можно подать до 31 декабря 2023 года.

Через работодателя в текущем году. Сразу после оплаты обучения соберите документы по списку и запросите в налоговой инспекции уведомление о праве на вычет. В личном кабинете ищите раздел «Жизненные ситуации» → «Запросить справку и другие документы» → «Получить справку о подтверждении права на получение социальных вычетов». Уведомление будет готово в течение 30 дней. Его нужно отнести в бухгалтерию. Со следующего месяца применят вычет и отдадут сэкономленный налог вместе с зарплатой.

Если заплатили оба родителя

За обучение ребенка могут заплатить оба родителя — частями. В этом случае вычет может использовать каждый из них, но с учетом общего лимита на одного ребенка. Например, родители перечислили по 25 000 Р в платный вуз за общего ребенка. Каждый вернет по 3250 Р НДФЛ.

Если родители в официальном браке, то вообще неважно, кто платил. Квитанцию на имя отца может использовать мать ребенка — приложить ее к своей декларации и вернуть свой налог. Это удобно, если отец самозанятый и не платит НДФЛ, а мать работает по трудовому договору. Или наоборот, мать сидит в декрете и не имеет налогооблагаемого дохода, а у отца он есть.

Если официального брака нет, каждый принимает к вычету только свою часть расходов.

Если заплатить сразу за несколько лет

Для вычета за обучение важен только год оплаты и лимит на одного ребенка. Для налоговой не имеет значения, за какие годы родители заплатили. НДФЛ вернут именно за тот год, когда потрачены деньги, и не больше 6500 Р на ребенка.

Из-за этого платить сразу за несколько лет может быть невыгодно. Остаток вычета сверх годовой максимальной суммы просто сгорит — на следующий год он не перенесется.

Если вуз дает скидку при оплате вперед, нужно считать, что выгоднее: экономия или вычет.

Плату за один год никаким способом нельзя будет распределить для вычета в течение нескольких лет. Не перепутайте: распределять можно только имущественный вычет, его остаток переносится на следующие годы, пока не закончится. С вычетом за обучение так нельзя.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.