в течение какого периода амортизируются нематериальные активы если срок их полезного использования

В течение какого периода амортизируются нематериальные активы если срок их полезного использования

IV. Амортизация нематериальных активов

23. Стоимость нематериальных активов с определенным сроком полезного использования погашается посредством начисления амортизации в течение срока их полезного использования, если иное не установлено настоящим Положением.

По нематериальным активам с неопределенным сроком полезного использования амортизация не начисляется.

24. По нематериальным активам некоммерческих организаций амортизация не начисляется.

25. При принятии нематериального актива к бухгалтерскому учету организация определяет срок его полезного использования.

Сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды (или для использования в деятельности, направленной на достижение целей создания некоммерческой организации).

Для отдельных видов нематериальных активов срок полезного использования может определяться исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования активов этого вида.

Нематериальные активы, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования.

26. Определение срока полезного использования нематериального актива производится исходя из:

срока действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (или использовать в деятельности, направленной на достижение целей создания некоммерческой организации).

Срок полезного использования нематериального актива не может превышать срок деятельности организации.

27. Срок полезного использования нематериального актива ежегодно проверяется организацией на необходимость его уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать актив, срок его полезного использования подлежит уточнению. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях.

(в ред. Приказа Минфина России от 24.12.2010 N 186н)

(см. текст в предыдущей редакции)

В отношении нематериального актива с неопределенным сроком полезного использования организация ежегодно должна рассматривать наличие факторов, свидетельствующих о невозможности надежно определить срок полезного использования данного актива. В случае прекращения существования указанных факторов организация определяет срок полезного использования данного нематериального актива и способ его амортизации. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях.

(в ред. Приказа Минфина России от 24.12.2010 N 186н)

(см. текст в предыдущей редакции)

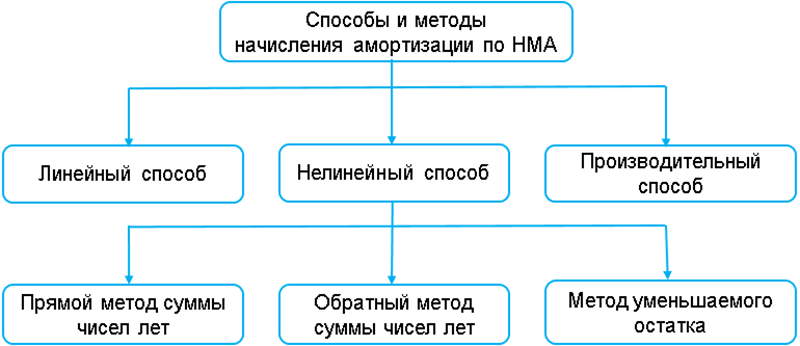

28. Определение ежемесячной суммы амортизационных отчислений по нематериальному активу производится одним из следующих способов:

способ уменьшаемого остатка;

способ списания стоимости пропорционально объему продукции (работ).

Выбор способа определения амортизации нематериального актива производится организацией исходя из расчета ожидаемого поступления будущих экономических выгод от использования актива, включая финансовый результат от возможной продажи данного актива. В том случае, когда расчет ожидаемого поступления будущих экономических выгод от использования нематериального актива не является надежным, размер амортизационных отчислений по такому активу определяется линейным способом.

29. Ежемесячная сумма амортизационных отчислений рассчитывается:

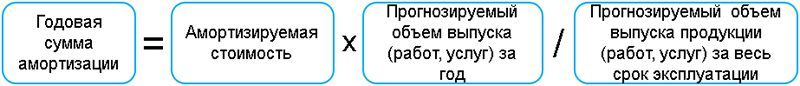

в) при способе списания стоимости пропорционально объему продукции (работ) исходя из натурального показателя объема продукции (работ) за месяц и соотношения фактической (первоначальной) стоимости нематериального актива и предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

30. Способ определения амортизации нематериального актива ежегодно проверяется организацией на необходимость его уточнения. Если расчет ожидаемого поступления будущих экономических выгод от использования нематериального актива существенно изменился, способ определения амортизации такого актива должен быть изменен соответственно. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях.

(в ред. Приказа Минфина России от 24.12.2010 N 186н)

(см. текст в предыдущей редакции)

31. Амортизационные отчисления по нематериальным активам начинаются с первого числа месяца, следующего за месяцем принятия этого актива к бухгалтерскому учету, и начисляются до полного погашения стоимости либо списания этого актива с бухгалтерского учета.

В течение срока полезного использования нематериальных активов начисление амортизационных отчислений не приостанавливается.

32. Амортизационные отчисления по нематериальным активам прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости или списания этого актива с бухгалтерского учета.

33. Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде.

Каков срок полезного использования нематериальных активов

Срок полезного использования (СПИ) – один из ключевых показателей, определяющий амортизацию нематериальных активов организации. При этом определение СПИ актива, не имеющего материальной формы, но способного приносить материальную выгоду в процессе эксплуатации, часто является проблемой. Как определить СПИ патента, деловой репутации, сайта компании, каким нормативным актом пользоваться при определении СПИ и что делать, если определить его невозможно по тем или иным причинам – вот далеко не полный перечень проблем, возникающих у бухгалтеров-практиков в их повседневной работе, когда дело касается НМА. Рассмотрим наиболее значимые аспекты учета НМА и определения срока их полезного использования.

Что такое нематериальные активы

Из наименования следует, что это актив, лишенный физической, осязаемой формы. Он может приносить коммерческую выгоду фирме и используется ею более года.

Не относятся к НМА: финансовые вложения, организационные расходы, возникшие при образовании фирмы, материальные носители НМА сами по себе (например, флэшки, содержащие записи ПО).

СПИ нематериальных активов и нормативно-правовая база

Принятие к БУ указанных объектов ведет за собой необходимость исчисления срока, в течение которого они будут использоваться. По ПБУ 14/07 (гл. IV) СПИ — отрезок времени, в продолжение которого фирма планирует пользоваться НМА в целях получения финансовой выгоды.

СПИ исчисляется помесячно. На величину этого показателя влияют такие факторы:

Если свойства актива не дают возможности определить срок достоверно, он признается неопределенным. Такой объект не подлежит амортизации.

Внимание! СПИ не может быть менее 12-месячного, в ином случае объект не отвечает признакам НМА (см. ПБУ 14/07).

Деловая репутация также является активом нематериального характера. Любая деловая репутация амортизируется в 20-летний срок (см. ПБУ14/07, п. 43,44).

В налоговом учете СПИ НМА начинают исчислять с момента принятия его в эксплуатацию. Необходимо учитывать сроки действия свидетельств, патентов, иных ограничительных документов (ст. 258-2 НК РФ). Целесообразно принимать во внимание и особенности договоров по тем или иным НМА.

Если достоверно не представляется возможным определить СПИ, применяют показатель «10 лет».

Фирмы уполномочены произвольно устанавливать СПИ активов, касающихся исключительных прав:

Срок, согласно Налоговому кодексу, устанавливается от двух лет и выше.

Учет СПИ НМА

Посредством амортизационных отчислений, рассчитанных по срокам использования, стоимость активов списывается. Для учета амортизации НМА применяется счет 05, в корреспонденции со счетами расходов.

В целях уменьшения трудозатрат большинство фирм и в налоговом, и в бухгалтерском учете предпочитает использовать линейный метод начисления амортизации. При сроке полезного использования НМА свыше двух десятков лет применяют только линейный метод. Расчет по нему определяется формулой:

Месячная рассчитывается делением на 12. Существуют и иные методы исчисления амортизации.

Бухучет

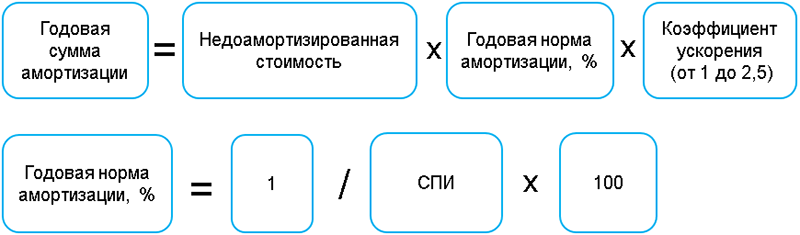

Метод уменьшаемого остатка – остаточная стоимость на первую дату месяца умножается на отношение коэффициента ускорения (1-3) к оставшемуся сроку использования, выраженному в месяцах.

Метод по объёму — за основу берется объем продукции, который ожидается получить во все время использования актива. Составляется отношение фактического значения, полученного за месяц, к расчетному за весь СПИ. Результат умножается на начальную стоимость НМА.

Эти затраты всегда учитываются в периоде их образования.

Внимание! Деловую репутацию амортизируют только линейно.

Налоговый учет

Нелинейный метод, групповой. По амортизационным группам следует определить суммарный баланс начальной датой месяца. Это остаточная стоимость всех активов по группе, амортизация по которым рассчитывается по указанному методу. Затем исчисляем помесячную амортизационную сумму, по каждой группе. Следует норму амортизации, указанную в ст. 259.2 НК РФ, п. 5 (от 14,3 до 0,7% по гр.10), разделить на 100. Полученное значение умножается на суммарный групповой баланс. Месяц за месяцем суммарный баланс будет снижаться.

Приведем расчет амортизации НМА линейно, поскольку этот метод наиболее распространен на практике.

Пусть начальная стоимость НМА — 250,0 тыс. руб. СПИ определен фирмой в 5 лет. Норма амортизации, согласно формуле, приведенной выше, исчисляется 20%. Месячная норма составит 1,67%. 250 000 * 1,67% = 4167,50 – ежемесячные амортизационные отчисления на момент расчета.

Срок полезного использования НМА в вопросах и ответах

Может ли срок полезного использования изменяться в процессе эксплуатации НМА?

Да. Фирма обязана каждый год проводить проверку данных БУ по НМА и корректировать при необходимости срок с отражением образовавшихся отклонений.

Нужно ли проводить проверку данных БУ в отношении активов с не определенным ранее сроком?

Да, нужно на общих основаниях.

Возможен ли пересмотр сроков использования НМА в НУ?

Нет, сроки фиксированы и пересмотру не подлежат.

Как определить СПИ сайта компании?

В большинстве случаев СПИ сайта не отражается в документах. Фирма может установить такой срок самостоятельно, отразив его во внутренних приказах или локальных НА. Нужно быть готовым при этом к претензиям со стороны ФНС. Инспекция может потребовать признать невозможность установления фактического СПИ ресурса и использовать срок в 10 лет для целей НУ. Однако позиция фискальных органов не является бесспорной.

Как начисляют амортизацию по НМА НКО?

Такие активы, принадлежащие НКО, амортизации не подлежат.

Итоги

Срок полезного использования нематериального актива устанавливается фирмой в рамках действующих законных норм. Если его невозможно определить, амортизация рассчитываться не будет. Регулярно фирма обязана пересматривать показатели СПИ своих НМА. Наиболее удобным с точки зрения НУ и БУ является линейный метод начисления амортизации с использованием установленных СПИ.

Методы и способы начисления амортизации НМА

Для начисления амортизации НМА потребуется:

— определить амортизируемую стоимость объекта НМА;

— выбрать способ начисления амортизации;

— определить срок полезного использования (далее — СПИ) (если выбран линейный или нелинейный способ амортизации);

— определить планируемый объем выпуска продукции за весь срок использования НМА (если выбран производительный способ амортизации).

Все перечисленные выше действия относятся к функциям комиссии по проведению амортизационной политики.

Амортизируемая стоимость — это стоимость, от которой рассчитывается амортизация. Амортизируемой стоимостью может быть:

— либо первоначальная (переоцененная) стоимость объектов;

| N п/п | Объект НМА | НСС |

| 1 | Средства индивидуализации участников гражданского оборота товаров, услуг (фирменные наименования, товарные знаки) | до 40 лет |

| 2 | Объекты права промышленной собственности, за исключением перечисленных в строке 1 | до 20 лет |

| 3 | Другие объекты НМА | до 10 лет |

| ——————————— НСС не может превышать срок деятельности организации. | ||

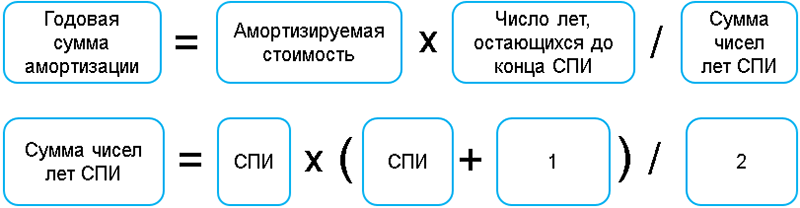

Линейный способ начисления амортизации НМА

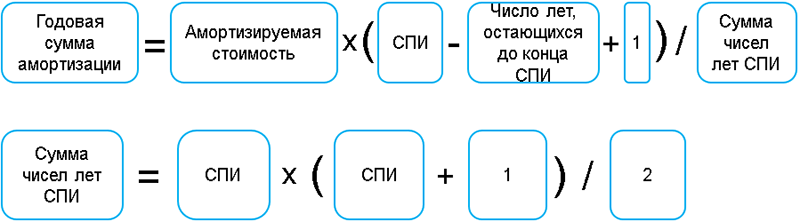

Нелинейные методы начисления амортизации НМА

Пример 1. Расчет амортизации прямым методом суммы чисел лет

Организация приобрела объект НМА стоимостью 9000 руб. Срок полезного использования НМА составляет 5 лет. Ниже в таблице 2 представлен расчет амортизации прямым методом суммы чисел лет. Сумма чисел лет СПИ равна 15 (5 x (5 + 1) / 2).

| Год использования НМА | Число лет, остающихся до конца СПИ | Годовая сумма амортизации (9000 руб. x гр. 2 / 15) |

| 1 | 2 | 3 |

| 1 | 5 | 3000 |

| 2 | 4 | 2400 |

| 3 | 3 | 1800 |

| 4 | 2 | 1200 |

| 5 | 1 | 600 |

| Итого | — | 9000 |

Пример 2. Расчет амортизации обратным методом суммы чисел лет

Организация приобрела объект НМА стоимостью 9000 руб. Срок полезного использования объекта составляет 5 лет. Ниже в таблице 3 представлен расчет амортизации обратным методом суммы чисел лет. Сумма чисел лет СПИ равна 15 (5 x (5 + 1) / 2).

| Год использования НМА | Число лет, остающихся до конца СПИ | Годовая сумма амортизации (9000 руб. x (5 — гр. 2 + 1) / 15) |

| 1 | 2 | 3 |

| 1 | 5 | 600 |

| 2 | 4 | 1200 |

| 3 | 3 | 1800 |

| 4 | 2 | 2400 |

| 5 | 1 | 3000 |

| Итого | — | 9000 |

Пример 3. Расчет амортизации методом уменьшаемого остатка

Организация приобрела объект НМА стоимостью 9000 руб. Срок полезного использования объекта составляет 5 лет. Ниже в таблице 4 представлен расчет амортизации методом уменьшаемого остатка с применением коэффициента ускорения, равного 2.

| Год использования НМА | Недоамортизированная стоимость (гр. 2 предыдущей строки — гр. 3 предыдущей строки) | Годовая сумма амортизации (гр. 2 x 1 / 5 x 2) |

| 1 | 2 | 3 |

| 1 | 9000 | 3600 |

| 2 | 5400 | 2160 |

| 3 | 3240 | 1296 |

| 4 | 1944 | 777,6 |

| 5 | 1166,4 | 1166,4 |

| Итого | — | 9000 |

| ——————————— В первый год начисления амортизации недоамортизированная стоимость равна первоначальной стоимости. В последний год начисления амортизации ее годовая сумма рассчитывается не по формуле, а списывается остаточная (недоамортизированная) стоимость на начало года (гр. 2 стр. 5). Производительный способ начисления амортизации НМА Учет амортизации Нематериальный актив полностью самортизирован, но продолжает использоваться: как учеть в бухгалтерском и налоговом учетеВ организации имеются полностью самортизированные объекты нематериальных активов (НМА). В рамках процедуры ежегодной инвентаризации активов и обязательств было выявлено, что данные НМА продолжают использоваться в производственной деятельности организации. Возникла необходимость уточнения срока полезного использования данных объектов НМА. Каким образом отразить возникшие в связи с уточнением срока полезного использования корректировки в налоговом и бухгалтерском учете и бухгалтерской отчетности? Рассмотрев вопрос, мы пришли к следующему выводу: В бухгалтерском учете полностью самортизированные объекты нематериальных активов, которые продолжают использоваться в деятельности организации, не списываются с баланса, при этом делать какие-либо дополнительные записи в учете не нужно. В налоговом учете организация вправе использовать такие активы без увеличения срока полезного использования. Обоснование вывода: Бухгалтерский учетВ бухгалтерском учете срок полезного использования определяется организацией при принятии НМА к бухгалтерскому учету исходя из (абзац 1 п. 25, п. 26 ПБУ 14/2007 «Учет нематериальных активов» (далее ПБУ 14/2007): срока действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом; ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды. Согласно п.п. 27 и 30 ПБУ 14/2007 срок полезного использования нематериального актива ежегодно проверяется организацией на необходимость его уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать актив, срок его полезного использования подлежит уточнению*(1). Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях*(2). В соответствии с п. 4 ПБУ 21/2008 «Изменения оценочных значений», утвержденному Приложением N 2 к приказу Минфина РФ от 06.10.2008 N 106н, изменение оценочного значения по общему правилу подлежит признанию в бухгалтерском учете путем включения в доходы или расходы организации (перспективно): периода, в котором произошло изменение, если такое изменение влияет на показатели бухгалтерской отчетности только данного отчетного периода; периода, в котором произошло изменение, и будущих периодов, если такое изменение влияет на бухгалтерскую отчетность данного отчетного периода и бухгалтерскую отчетность будущих периодов. При этом в случае изменения организацией срока полезного использования нематериального актива в бухгалтерской отчетности сравнительные данные за период (периоды), предшествующий (предшествующие) отчетному, не изменяются (смотрите Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2017 год (приложение к письму Минфина России от 19.01.2018 N 07-04-09/2694)). Если бы на момент уточнения срока полезного использования актив еще амортизировался, то результат пересмотра СПИ повлиял бы на расходы текущего и будущих периодов в части изменения ежемесячной суммы амортизации. Но так как в рассматриваемой ситуации стоимость НМА уже полностью перенесена на затраты путем начисления амортизации, то какие-либо дополнительные записи в бухгалтерском учете делать не нужно. Вместе с тем факт полной амортизации НМА не является основанием для списания такого актива с бухгалтерского учета, поскольку организация продолжает использовать его по назначению в производственной деятельности и получать экономические выгоды от использования (п. 34 ПБУ 14/2007). Обращаем внимание, что информация о наименовании нематериальных активов с полностью погашенной стоимостью, но не списанных с бухгалтерского учета и используемых для получения экономической выгоды, подлежит раскрытию в составе информации об учетной политике организации (п. 40 ПБУ 14/2007). Налоговый учетСогласно п. 2 ст. 258 НК РФ определение срока полезного использования объекта нематериальных активов производится исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации. Нормами НК РФ не предусмотрено увеличение срока полезного использования нематериальных активов (письмо Минфина России от 26.04.2017 N 03-03-06/1/25101). Таким образом, организация вправе использовать нематериальные активы после погашения их стоимости через механизм амортизации без увеличения срока полезного использования, не отражая факт хозяйственной жизни в налоговом учете (письмо Минфина России от 20.03.2013 N 07-01-06/8590). Рекомендуем также ознакомиться со следующими материалами: — Энциклопедия решений. Срок полезного использования НМА для целей бухгалтерского учета; — Бухгалтерская отчетность: отражение изменений оценочных значений (Е.А. Мизиковский, М.А. Штефан, «Аудиторские ведомости», N 10, октябрь 2010 г.). Ответ подготовил: Ответ прошел контроль качества Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. *(1) В ПБУ 14/2007 понятие «существенность» не раскрывается, поэтому организация должна самостоятельно разработать и закрепить этот критерий в учетной политике. Например, существенным можно считать уменьшение или увеличение изменения срока полезного использования более чем на пять процентов. *(2) Оценочным значением является величина резерва по сомнительным долгам, резерва под снижение стоимости материально-производственных запасов, других оценочных резервов, сроки полезного использования основных средств, нематериальных активов и иных амортизируемых активов, оценка ожидаемого поступления будущих экономических выгод от использования амортизируемых активов и др. (п. 3 ПБУ 21/2008).

| ||